(A szerző a Raiffeisen vezető elemzője. A Zéróosztó a G7 elemzői szeglete.)

Október vége óta rég nem látott stabilitást mutat a forint árfolyama: az euróval szemben kis ingadozással a 380-as szint körül mozog, bár az írás időpontjában éppen irányba vette 385-as szintet. Vannak, akik ennél jóval gyengébb forintárfolyamot látnának szívesen – főleg azok, akik rendelkeznek devizában keletkező jövedelemmel, és alighanem még sokkal többen vannak, akik még ezt a forintárfolyamot sem érzik elég erősnek és nosztalgikusan gondolnak vissza a 310-es, a 270-es vagy még erősebb árfolyamokra. Mindazonáltal, abban a legtöbben egyetértenek, hogy a legjobb árfolyam a stabil és kiszámítható árfolyam. Ez az írás arra keresi a választ, vajon milyen feltételeknek szükséges teljesülni ahhoz, hogy a forint megőrizze az elmúlt időszakban elért stabilitását 2024-ben és milyen problémákat vet fel, ha ez sikerül.

Ehhez először érdemes megvizsgálni azt, hogy milyen körülmények között tudott stabilitást felmutatni a forint árfolyama és mi változott, vagyis milyen tényezők játszhattak szerepet abban, amikor elveszítette azt. Nem is kell nagyon messze visszamenni az időben, hogy találjunk példákat előbbire és utóbbira egyaránt. A 2014-2017 közötti időszakban a forint árfolyama (euróval szemben) kis kilengésekkel 310 körül alakult. 2018-ban azonban elindult egy forintgyengülés és abban az évben már 320 körülire, 2019-ben 330-ra, majd 2020-21-ben 350-360-ra ugrott a jegyzés, míg 2022-ben hatalmas kilengésekkel 400 körüli árfolyamokat láttunk, és egy éven belül megjárta a forint a 355 alatti és 430 fölötti szinteket is. 2022-höz képest 2023 megnyugvást, a korábbinál kisebb kilengéseket és némi forinterősödést hozott, a kereskedési sáv leszűkült a 370-400-as tartományra, és év vég felé a 380-as szint körül mozog a jegyzés.

Melyek azok a különbségek, amelyek megmagyarázhatják forint árfolyamának eltérő viselkedését? Milyen tényezők játszottak szerepet a 2018 előtti stabilitásban, és melyek vezettek a 2018-2022 közötti forint gyengüléséhez és árfolyamának csapongásához? Minek köszönhető az idei viszonylagos megnyugvás és legfőképpen, mire számítsunk 2024-ben?

Érdemes különválasztani a külső és a belső tényezőket a vizsgálódás során. Ugye a Covid-válság 2020 elejétől kezdődően, majd 2022 februárjától Oroszország ukrajnai inváziója olyan külső sokkok voltak, melyek meghatározóan befolyásolták a nemzetközi pénzügyi piacon a kockázatvállalási hajlandóságot, és egyben a magyar gazdaság teljesítményére, valamint a forint árfolyamára is jelentős hatással voltak.

Bizonyos mértékben tehát rá lehet fogni a külső sokkokra a 2020-as és 2022-es forintgyengülési hullámokat. Mindazonáltal, 2018-ban és 2019-ben hasonló horderejű külső sokkok nem voltak, miközben a forint árfolyama – ha nem is annyira drámai mértékben, mint 2020-ban és 2022-ben – elvesztette a korábbi években mutatott stabilitását. Ha külső tényezőkkel nem magyarázható a forintgyengülés, akkor a saját házunk táján érdemes körülnézni a magyarázó tényezők után kutatva.

Mi volt tehát 2018-ban és 2019-ben a magyar gazdaságban, ami a megelőző évekhez képest újdonság volt és aminek a hatására a forint árfolyama meggyengülhetett? A leginkább szembeötlő az ország külső egyensúlyának fokozatos – de még messze nem drámai mértékű – romlása. A folyó fizetési mérleg többlete 2014-2017 között átlagosan a GDP 2,6%-volt, ez 2018-ra 0% közelébe került, 2019-re pedig már 0,8%-os hiány keletkezett.

Szintén nem túlzottan feltűnő mértékű, de megemlítendő az államháztartási egyenleg javulásának az elmaradása. Magyarországon az államháztartási hiány a GDP 2%-a volt 2018-2019-ben amivel szemben Lengyelországban csupán 0,5% körüli volt a hiány, Csehországban pedig hasonló mértékű többlet keletkezett a költségvetésben ugyanekkor. Az államadósság GDP arányos mutatóját mindazonáltal mindhárom országban sikerült ütemesen csökkenteni.

Kevésbé látványos, és főleg nemzetközi összehasonlításban értelmezhető az infláció – 2023-as szemüveggel nézve minimális – emelkedése, amivel viszont rendkívül alacsony kamatkörnyezet párosult. Éppen a reálkamatokban találjuk a legnagyobb anomáliát. Bár az infláció csak kicsit volt magasabb a lengyel vagy cseh adatoknál (Magyarország 2018-2019: 3,1%; Lengyelország: 2%, Csehország 2,5%), de a bankközi kamatokat hazánkban a nulla közelébe szorította a monetáris politika így jelentős negatív reálkamat alakult ki (-3%). Ugyan a kor divatja volt a negatív reálkamat, de a cseh és a lengyel monetáris politika csak -0,3% körüli negatív reálkamatot engedélyezett magának.

Összefoglalva tehát,

a külső sokk hiányában bekövetkezett forintgyengülést a Covid előtt megmagyarázta a túlzott mértékű negatív reálkamat, valamint a romló külső egyenleg, és a nem túlságosan fegyelmezett költségvetési politika is.

2023-ban a fenti tényezőkből kettő (a külső egyensúly és a kamat) is igen jelentős mértékben javult, ami megmagyarázza a forint árfolyamának erősödését és stabilizálódását. A legfontosabb külső egyensúlyi mutató, a folyó fizetési mérleg a 2022-es GDP arányos 8%-os hiány után visszabillent 0% közelébe (sőt valószínűleg kis mértékű többletbe fordul), a kamaton meg nincs mit magyarázni: a 2022 októberében 18%-ra emelt irányadó forintkamatnál alig volt magasabb világszerte, és a májusban elindított kamatcsökkentések után is kétszámjegyű az év végén. Ezen tényezők olyan erőteljesek, amelyek mellett csak enyhe kellemetlenségnek tűnik az államháztartási folyamatokban tapasztalható félresiklás, a hiánycél újbóli elvétése.

Nézzünk egy picit előre, és tegyük fel a kérdést: mire számíthatunk 2024-ben? Az első válasz az, hogy nem tudjuk, és ezt tessék komolyan venni. Nem tudjuk ugyanis, hogy érkezik-e újból olyan világrengető külső sokk, mint a Covid, vagy az energiaválság voltak. Ha érkezik, akkor megint minden borul – a forintárfolyammal együtt. Ha nem érkezik külső sokk, akkor viszont a hazai tényezők lesznek meghatározóak: a kamatkörnyezet, a külső és a belső egyensúly alakulása.

Ami a külső egyensúly illeti, valószínűleg nagy változást az idei évhez képest nem fog hozni 2024. Változatlan energiaárak mellett a fogyasztás és a beruházás kismértékű emelkedése miatti import-többletet ellensúlyozni tudja a hazai exportkapacitások (elsősorban az autó-, és akkumulátorgyártás) bővülése. A külső egyensúlyi tényező tehát valószínűleg semleges hatású lesz a forint árfolyamára nézve.

A kamatcsökkentés folytatódhat, év közepére 7%-ra, év végére 6%-ra mérséklődhet a hazai alapkamat – de ez egyrészt a csökkenő inflációs pálya mellett továbbra is biztosít valamekkora pozitív reálkamatot, másrészt a fejlett világ nagy jegybankjai (Fed; EKB) szintén kamatcsökkentésbe kezdenek, miközben a régióban is számítunk kamatcsökkentésekre és továbbra is a hazai kamatszint marad a legmagasabb az EU-ban. Fontos kérdés, hogy az előreláthatóan javuló hazai gazdasági fundamentumok (EU pénzek megindulása, visszatérő gazdasági növekedés, csökkenő infláció stb.) mekkora kockázati felár-csökkenést eredményeznek és mekkora kamatprémiumot tesz szükségessé. Kellőképpen óvatos hazai kamatpolitika esetén erről az oldalról sem leselkedik veszély a forintra.

Az államháztartási folyamatok esetén egyelőre a bizonytalanság a biztos, de van gazdaságpolitikai törekvés arra, hogy jövőre kisebb legyen a hiány, mint idén, és a gazdasági növekedés visszatérésével az államadósság GDP arányos mutatója is csökkenhet. Ha igen, akkor ennek sem szabadna a forint árfolyamát jelentősen befolyásolni.

A fentiekből azt az óvatos következtetést lehet levonni, hogy van esély viszonylagos forintstabilitásra 2024-ben – külső sokk elmaradása esetén.

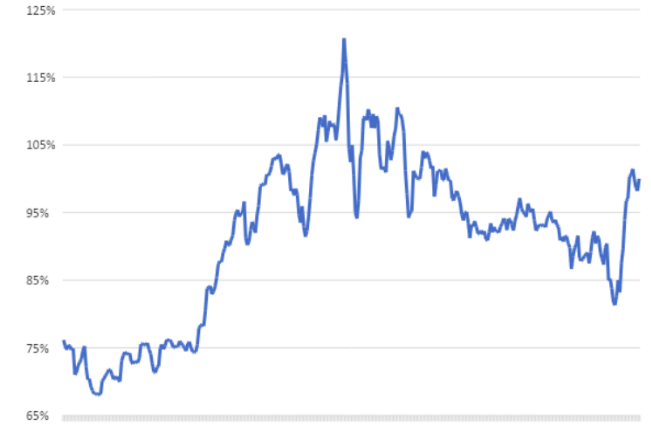

Egy másik kérdés, hogy ha valóban 380 körül tud stabilizálódni az Eur/Huf árfolyam, az milyen következményekkel jár. Meglepő lehet sokaknak, de manapság a 380 körüli árfolyam mellett ugyanis nem, alul-, de sokkal inkább túlértékelt forint. Persze midig az a kérdés, hogy mihez képest? Nos, ahhoz képest túlértékelt, hogy a reál effektív árfolyam számítás szerint a 2014 óta most a legerősseb a forint. (A reál effektív árfolyam a hazai és a kereskedelmi partnerek súlyozott inflációs rátájával korrigált árfolyamindex. A felértékelődő árfolyam rontja, a leértékelődő pedig javítja a versenyképességet.) Az elmúlt bő egy évben a forint reál-effektív árfolyamában drámai, 20% körüli felértékelődés következett be – igaz ezt komoly leértékelődés előzte meg.

A forint reáleffektív árfolyamának alakulása (2023 október=100%)

Előretekintve, Magyarországon jövőre is valamivel magasabb inflációval számolhatunk, mint a kereskedelmi partnereinknél, így egy 380 körül stabilizálódó forintárfolyam, a reáleffektív forintárfolyamban még további felértékelődést jelent. A hazai infláció mérséklését ez persze az importárakon keresztül támogatni tudja. De a versenyképességi szempontból kedvezőtlen (és itt nem a multikra kell elsősorban gondolni, hanem a hazai kis- és középvállalati /KKV/ szektorra). Így a stabil forint árfolyam értelmezhető úgy is, hogy a termelékenység növelése a hazai vállalatok egyre növekvő hányada számára válik élet-halál kérdéssé. Ha erre nem lesznek képesek, akkor az emelkedő munkanélküliséget, romló külső egyensúlyt és ennek a folyamatnak a végén újbóli forintleértékelődést generál majd (mert ugye a forint árfolyamát meghatározó külső egyensúlyi tényező negatív jelzést küld).

A magyar gazdaságpolitika úgy tud legjobban segíteni a forint stabilitásának megőrzésében, ha egyszerre biztosítja a megfelelően magas kamatkörnyezetet (miközben mindent megtesz, hogy a piacok által elvárt kockázati prémium mérséklődjön), a csökkenő államháztartási hiányt és a vállalatok számára olcsó célzott hitelforrást a termelékenységjavító beruházásokhoz. Első ránézésre ez egy olyan lehetetlenségi háromszög amelyikben nem tud egyszerre mind a három feltétel teljesülni.

A fenti képlet megoldására eddig a költségvetési kiadások átrendezése (arányaiban több forrás fordítása gazdaságfejlesztésre, kevesebb egyéb célokra), és a bankszektortól kisajtolt kamatsapkák szolgáltak. Ezeknek sajnos jelentős negatív mellékhatásai vannak. Egy kevésbé fájdalmas terápia a külső források bevonása – különösen a nem adóssággeneráló típusú külső források az üdvözlendőek. Ilyeneket pedig alapvetően az EU források környékén találni.

Pénz

Fontos