(Solymos Márton az Alapblog szerzője.)

Az elmúlt néhány hétben az infláció volt az uralkodó téma a tőkepiacokon. Jobban mondva az amerikai infláció és a várakozások hatására emelkedő állampapírpiaci hozamok.

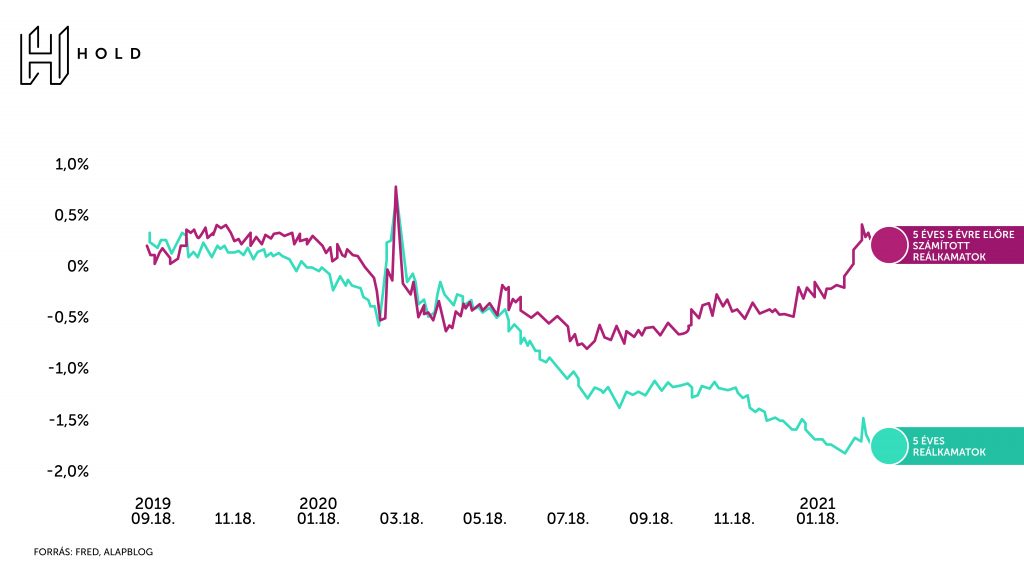

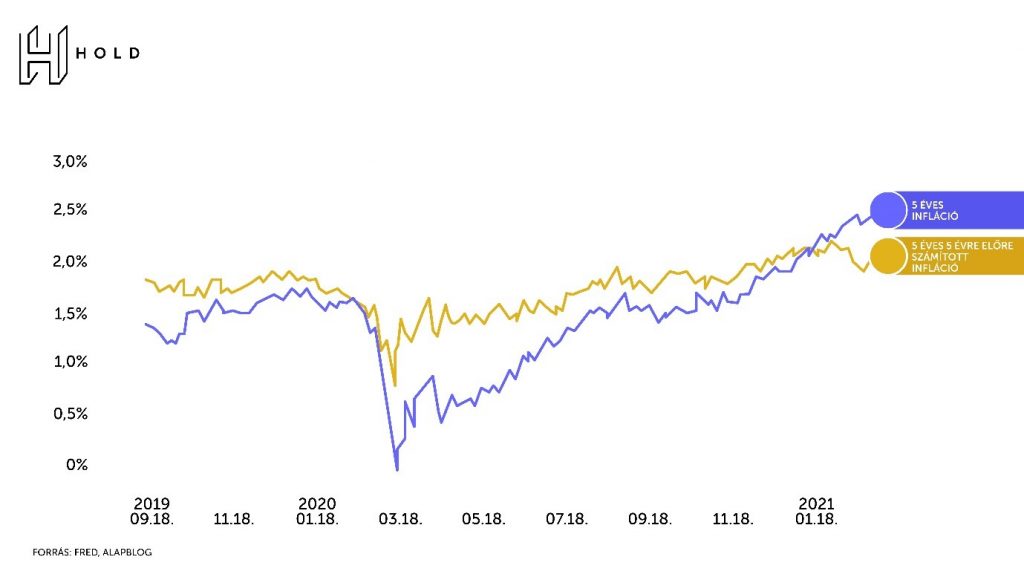

A hozamok szerepéről a tőkepiacokon már korábban is szó volt (itt és itt). Az év eleje óta emelkedő amerikai állampapírhozamokat láthattunk, azonban február derekán történt egy fontos változás a trendet hajtó erőkben. Ha a motorháztető alá nézünk, akkor azt láthatjuk, hogy a nominális hozamokat alapvetően a reálkamatok és az inflációs várakozások hajtják. A februári törést elsősorban az jelenti, hogy az emelkedő hosszú hozamok mögött már nem az infláció normalizálódásának várakozása, hanem a magasabb reálkamatok állnak.

Mit is mutatnak az adatok? Ha a következő 10 évet lebontjuk két egymást követő ötéves periódusra, azt látjuk, hogy a piac az első öt évre alacsony megtérülést vár, már ami a kötvények vásárlóerejét érinti, de a hosszútávú átlag feletti inflációt. Ezzel szemben a második öt évben az infláció átlaghoz való visszatérését, de gyorsan növekvő reálkamatokat áraznak a kötvények.

Kevésbé technikai megfogalmazással, az alapvető konszenzus, hogy a Fed rövid távon el fogja engedni az inflációt, hiszen a Lehman-csőd óta eltelt 149 hónapból csupán tízben volt a 2 százalékos cél felett a pénzromlás mértéke, így van mit behozni. Ezt az amerikai jegybankként funkcionáló Fed azért is teheti meg, mivel tavaly óta a 2 százalékot átlagos inflációs célként fogalmazta újra, ami lényegében azt jelenti, hogy a monetáris tanács épp annyit szeretné a cél felett látni az inflációt, mint alatta. Ennek viszont hosszabb távon – újfent csak a piaci árazásokból kiindulva – az az ára, hogy gyorsabb és magasabb kamatemelési ciklust kell alkalmaznia a Fednek, hogy megfékezze a pénzromlás ütemét.

Kevésbé technikai megfogalmazással, az alapvető konszenzus, hogy a Fed rövid távon el fogja engedni az inflációt, hiszen a Lehman-csőd óta eltelt 149 hónapból csupán tízben volt a 2 százalékos cél felett a pénzromlás mértéke, így van mit behozni. Ezt az amerikai jegybankként funkcionáló Fed azért is teheti meg, mivel tavaly óta a 2 százalékot átlagos inflációs célként fogalmazta újra, ami lényegében azt jelenti, hogy a monetáris tanács épp annyit szeretné a cél felett látni az inflációt, mint alatta. Ennek viszont hosszabb távon – újfent csak a piaci árazásokból kiindulva – az az ára, hogy gyorsabb és magasabb kamatemelési ciklust kell alkalmaznia a Fednek, hogy megfékezze a pénzromlás ütemét.

Lesz infláció?

Természetesen a millió dollár kérdés, hogy lesz-e infláció. Kell-e hinnünk a piacnak, vagy ez csak egy átmeneti félreárazás? Még talán sokan emlékeznek, hogy az előző évtized legelején a válság enyhítésére indított eszközvásárlási programok bejelentésekor is többen kiáltottak inflációs farkast. Az elmúlt egy évtized gazdasági adatai látszólag nem az ő igazukat bizonyítják, azonban újfent érdemes a dolgok mélyére ásni. A Fed igenis képes volt igen komoly inflációt generálni.

Az eddigi megközelítése a válságkezelésnek a monetáris lazítás és fiskális fegyelem volt a fejlett gazdaságokban. A megközelítés hátulütője, hogy a kinyomtatott dollár és euró százmilliárdok a fiskális politika semlegessége mellett ott tudtak csak lecsapódni, ahol keletkeztek: a pénz- és tőkepiacokon.

A tőkepiaci szárnyalás és növekvő egyenlőtlenség az eszközzel rendelkezők és nem rendelkezők között nem maradt észrevétlen. A politikai és gazdasági színtéren is egyre nagyobb figyelmet kaptak a fiatalok romló lakásszerzési kilátásai a magas ingatlanárak miatt, a társadalmi mobilitás csökkenése a városba költözés nehézségei miatt, vagy épp a nyugdíjdeficitek az alacsony kamatok miatt.

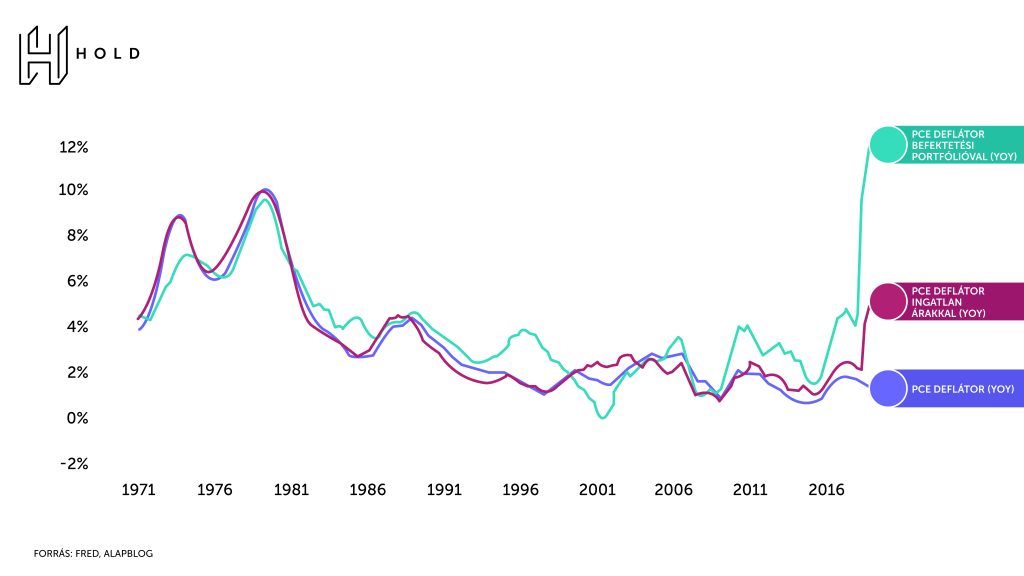

A probléma mérésére alább összeraktam egy szemléletes ábrát, ami az USA fogyasztói kosarait vizsgálja. Az infláció mérésére a PCE indexet választottam, mivel az index metodológiája a tényleges fogyasztási kosár árváltozását vizsgálja, így figyelembe veszi a helyettesítő termékeket, illetve technológiai újításokat. A trükk annyiból áll, hogy míg a PCE csak fogyasztásunkat nézi, addig havi „költésünk” nem csak a klasszikus értelemben vett fogyasztásból áll. Jövedelmünk maradék részéből megtakarítás lesz, ami lényegében csak késleltetett fogyasztás, így értelmezhetjük azt lakhatási kiadásnak (ingatlanvásárlás, törlesztés, bérlés) vagy épp a nyugdíjaskori fűtésszámla jelenértékének.

A PCE indexet – szintén annak metodológiájával összhangban – a „tényleges költés” szerint egészítettem ki, és az eszközárakat a mindenkori megtakarítási határérték szerint vettem számításba. A befektetési portfólió egy grahami 40/60-as kötvény-részvény vegyes mintaportfóliót takar.

Az ábrán látható, hogy a 70-es évektől egészen a válságig nagyjából együtt mozognak a trendek; a bővített inflációs mutatók, ha olykor el is térnek, nagyjából megegyező alul- és felülteljesítéssel teszik mindazt. A gazdasági világválság után azonban valami megváltozott: az eszközárak konstans felülteljesítik az általános inflációs mutatót.

Az ábrán látható, hogy a 70-es évektől egészen a válságig nagyjából együtt mozognak a trendek; a bővített inflációs mutatók, ha olykor el is térnek, nagyjából megegyező alul- és felülteljesítéssel teszik mindazt. A gazdasági világválság után azonban valami megváltozott: az eszközárak konstans felülteljesítik az általános inflációs mutatót.

Az idővonal legvégén lévő erős növekedés szintén nem statisztikai hiba: egyrészről a lezárások nyomán felment a megtakarítások aránya, így azoknak súlya is a bővített kosarakban. Másrészről a történelmi rekordra növekedett pénznyomtatás – épp úgy, mint az előző években – újfent komoly inflációt okozott… az eszközárakban. Az eszközárak közül is a részvény/kötvény portfólió volt felülteljesítő, mely elsősorban a jövőbeni fogyasztást képviseli. (Habár az Egyesült Államokban a fogyasztók az emelkedő lakásárakból is rekord mértékű tőkét vontak ki.) A gazdasági újranyitásnak így rekord méretű készpénzállománnyal és megtakarításokkal fut neki a fejlett világ, ami példa nélküli a gazdaságtörténelemben egy-egy recessziót követően.

Költségvetési költekezés

A megtakarításokon túl a másik forró téma az inflációt övező kérdéskörben a fiskális költekezés. Ahogy már korábban itt is (lásd forgási sebesség) megjegyeztem, illetve fentebb is utaltam rá, a monetáris politika önmagában csupán a pénzpiacokra képes igen hatékonyan kitolni a dollár milliárdokat. A fiskális politika képes azonban ezeket az összegeket a reálgazdaságban is megforgatni. A jelen trendek nem csupán azért izgalmasak, mert a deficitek növelésé felé mutatnak. A kvantitatív tényezőkön túl a kvalitatív felhasználás is sokat nyom a latba.

Míg a Trump-adminisztráció alatt is növekedett a GDD-arányos szövetségi költségvetési deficit, ez leginkább adócsökkentéseknek volt köszönhető, ami a megtakarítók zsebében hagyott dollár milliárdokat. Ezzel szemben a jelenlegi Biden-kormány programjának célpontjai a zöldítés és az infrastruktúra fejlesztése, valamint a vagyoni egyenlőtlenségek csökkentése. Előbbi kettő rendkívül energia- és nyersanyagigényes. A zöldforradalom egyik rövid távú hátulütője, hogy a tartósan alacsonyabb károsanyag-kibocsátás eléréséhez rengeteg természeti erőforrásra van szükség – rézhuzalok, kobalt és nikkel az akkumulátorokhoz, ritkaföldfémek az elektromos és megújuló energetikai eszközökhöz, valamint olaj mindezek mozgatásához. „In order to go green we have to go dirty first” – ahogy Ole Hansen, a Saxo bank nyersanyag stratégája fogalmazott.

A vagyoni egyenlőtlenségeket tekintve, az erősebb redisztribúció szintén nyersanyagigényesebb. Míg a vagyonosabbak csupán 30-35 centet költenek el javakra egy dollárból, addig a kevésbé szerencsés rétegeknél ez az arány 50-60 cent között mozog. Mindezek tetejébe a magas megtakarításoknak és ingatlanáraknak hála az amerikai építőipar is a válság előtti magasságokba került.

Összességében tehát számomra nagyon úgy tűnik, hogy minden adva van a magasabb infláció visszatéréséhez a tengerentúlon. Habár a Fed döntéshozói igyekeztek nyugtatni a piacokat, hogy 2024 előtt nem emelnek kamatot, az eszközárak szempontjából releváns hosszabb kamatok ettől épp hogy lökést kaphatnak. A magasabb állampapírpiaci hozamok és alacsony rövid oldali kamatok ráadásul ismét megágyaznak egy dollárerősödésnek. Amennyiben ez valóban bekövetkezik, akkor az amerikai külkereskedelem a nyersanyagimport mellett az infláció első számú exportőrévé válhat.

Pénz

Fontos