Interjúnkban Heinz Frigyes Ferdinánddal, az OTP Alapkezelő makrogazdasági elemzésért felelős vezérigazgató-helyettesével beszélgettünk a világgazdasági fejlődés kilátásairól.

– Mit várhatunk a megugró energiaárak és infláció után 2023-ban a gazdasági növekedésben?

– 2020-ban egy szinkronizált sokk ütötte meg a világgazdaságot, és a kilábalást elindító, irdatlan méretű költségvetési és monetáris élénkítés is többé-kevésbé egy időben érkezett. Ez magyarázta a V alakú visszapattanást. Ezzel szemben jelenleg a világgazdaságot érintő különböző sokkok részben eltérő időben és intenzitással érintik a főbb régiókat. Ezért a legnagyobb eséllyel elhúzódó gyengeségre és lassú kilábalásra számítok 2023-ban és nem egy mély globális recesszióra. Leginkább Európát sújtja az orosz-ukrán konfliktus miatti energiaárrobbanás, ezért itt már a következő hónapokban gazdasági visszaesés várható. Ez azonban előreláthatólag nem lesz túl drámai a vártnál enyhébb időjárásnak, a gáztározók magas feltöltöttségének, illetve a vállalati és lakossági szektort is védő költségvetési beavatkozásoknak köszönhetően.

A vártnál sekélyebb recesszió azonban nem feltétlenül azt jelenti, hogy a kilábalás viharos sebességű lesz. Mivel a geopolitikai konfliktusok nem úgy tűnik, hogy a közeljövőben megoldódnának, ezért a földgáz és az elektromos áram ára jövőre is emelkedhet, de várhatóan a 2022-es csúcsoknál alacsonyabb szinten marad. Az idei télen úgy tűnik, hogy Európa sikeresen el tudja kerülni a nagyobb ellátási problémákat, amit az is jelez, hogy a tárolókapacitások végessége miatt a napokban a gáz ára az amszterdami tőzsdén az energia válság előtti szintre esett*100 euró alá, ami az augusztusi 340 eurós csúcshoz érdemes viszonyítani. Ami jelentős kihívást jelenthet, hogy jövőre is hasonló hatékonysággal sikerüljön feltölteni a tározókat. Paradox módon, ha a kínai újranyitás jól sikerül, az nehezítheti a helyzetet az év második felében a megnövekedett ázsiai gázkereslet miatt. Idén sokat segített az Ázsiából átirányított cseppfolyós gáz (LNG). Szintén lényeges az európai gazdaság szempontjából, hogy a tél további része is enyhe marad-e. Összességében elmondható, hogy Európa jól vette az akadályt eddig. A Bruegel Institute becslése szerint a gázkeresletet az 11 százalékkal sikerült csökkenteni 2022 novemberéig az EU-ban a megelőző évhez képest, annak ellenére, hogy a több országban (például Spanyolországban, Olaszországban és Franciaországban) alkalmazott ársapkák lassították a kereslet csökkenését.

– Az amerikai gazdaság tudja magát függetleníteni az európai energiaválság hatásaitól?

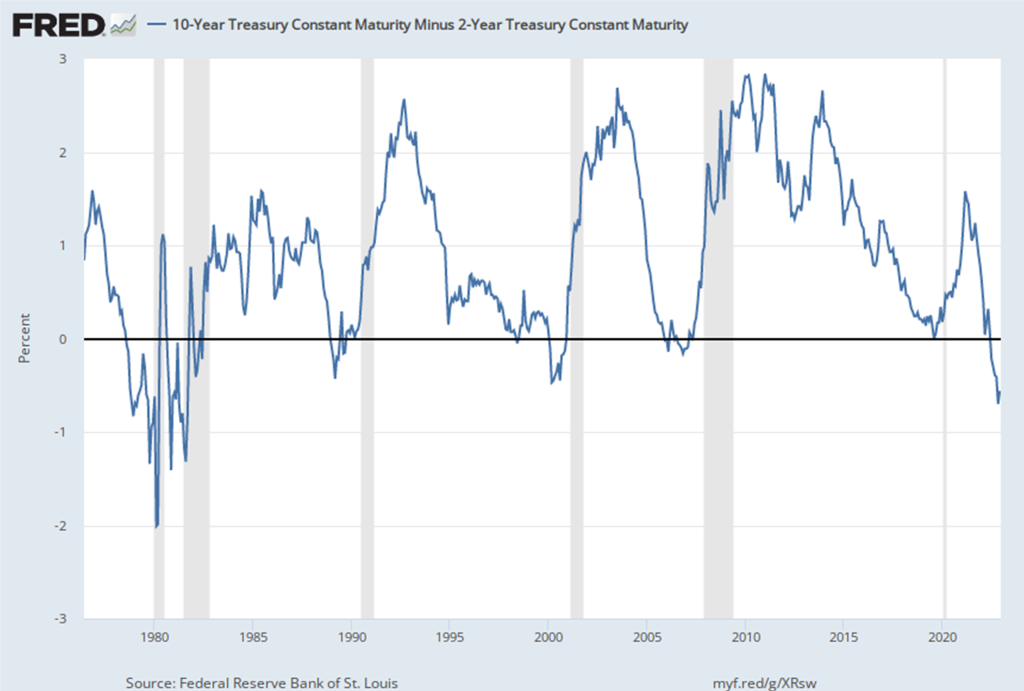

– Az Egyesült Államok gazdasága minden más régiónál ellenállóbb volt a 2022-es sokkokkal szemben. Az infláció jelentette reáljövedelem csökkenés azonban Amerikában is aláásta a fogyasztói bizalmat. A munkaerőpiac viszont továbbra is robosztus. Ennek az az egyik oka, hogy a pandémia alatti költségvetési stimulus messze itt volt a legbőkezűbb. Annak nincs jele, hogy az amerikai gazdaság már most a recesszió küszöbén lenne. A kamatemelés azonban lassan kezdi éreztetni a hatását. Az ingatlanpiac már lassul, a feldolgozóipari beszerzési menedzser indexe, pedig már benézett 50-alá. Az erősen negatívba fordult hozamgörbe (például a 2 és 10 éves állampapír piaci hozam közötti különbözet tekintetében) nagyjából a jövő év közepén bekövetkező recesszióra utal.

A 10 és 2 éves állampapírpiaci hozam negatívba fordulása az elmúlt fél évszázad minden amerikai recesszióját megelőzte. A sötét sávok a recessziók idejét jelölik. Forrás: FED

– Mit várhatunk a jövő évtől – a 2008/2009-es válságot követő lassú visszarendeződést, vagy a koronavírus utáni gyors visszapattanást?

– 2008/2009-ben a globális pénzügyi rendszert ért bizalmi válság rázta meg a világot, amiről egyelőre jelenleg nincs szó. Ez egy igencsak mély, de nem túl hosszú globális recessziót okozott. A pandémia okozta eléggé speciális recessziónál persze hosszabb volt a 2009-es visszaesés, de abból is viszonylag gyorsan kilábalt a világgazdaság. Abban, hogy akkoriban a válság viszonylag gyorsan véget ért egyéb tényezők mellett fontos szerepet játszott a hatalmas mértékű kínai gazdasági stimulus, ami a mostanára méretes buborékká alakuló kínai ingatlanlufit is elindította. Ilyen fordulatra, egy új ingatlanpiaci fellendülésre Kínában most aligha számíthatunk. A kínai gazdaságpolitika most már próbálja az ingatlanpiac kínálati oldalát megtámogatni az ingatlanpiaci összeomlása elkerülése miatt. Ez azonban csak arra lehet elég, hogy valamelyest stabilizálja a helyzet. Az ingatlanpiac várhatóan még hosszú évekig lefelé fogja nyomni a kínai gazdasági növekedést, még akkor is ha 2023-ban a Covid szabályok enyhítése átmeneti élénkülést eredményez a kínai gazdaságban.

Természetesen nem tudjuk még biztosan, hogy milyen lesz a válság tényleges lefolyása, csak a jelenlegi folyamatok alapján tudunk erre következtetni. Sok minden másképp alakulhat. Elképzelhető például hogy az Egyesült Államok nem az év közepén fordul recesszióba, hanem hamarabb – ez hozzájárulhatna egy tényleg globális visszaeséshez. Az sem teljesen kizárt, hogy az USA elkerüli a recessziót. Ehhez arra lenne szükséges, hogy munkaerőpiaci alkalmazkodás az inflációnál nem magasabb bérnövekedéssel és a munkanélküliség jelentősebb emelkedése nélkül valósuljon meg. Ehhez arra lenne szükség, hogy a munkaerő piaci alkalmazkodás elsősorban a pandémia alatt rekord mértékűvé vált be nem töltött állások állományának csökkenésén keresztül valósuljon meg. Ennek a valószínűségét a történelmi tapasztalatok alapján alacsonynak látom. Még soha nem fordult elő, hogy ilyen feszes munkaerőpiacok mellett, ilyen erős inflációs dinamikát legalább egy enyhe recesszió és a munkanélküliség emelkedése nélkül fékezze meg a FED.

– 2022-ben növekvő energiaárak és infláció mellett is kitartott a növekedés – akkor jövőre miért várható lassulás?

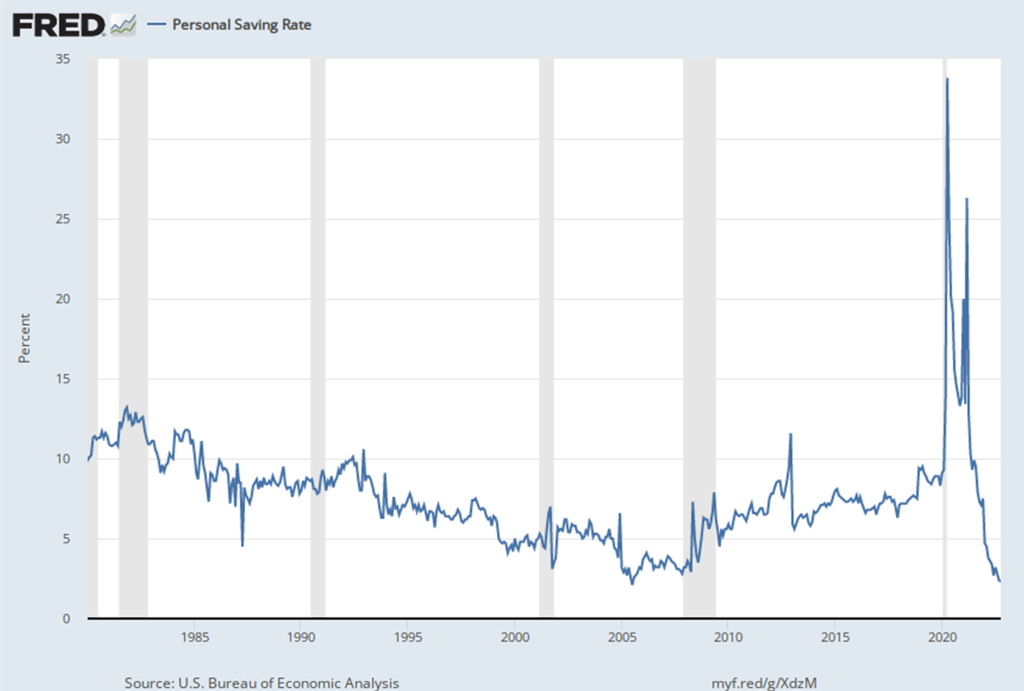

– A világgazdaság sokak számára meglepő ellenállóképességét mutatja, hogy a növekedés folytatódott 2022-ben, még ha lassuló ütemben is. Ennek jelentős részt az volt az oka, hogy a fejlett gazdaságok lakossági és vállalati szektora is jelentős pufferekkel rendelkezett. A lakossági szektor eladósodottsága nem túl magas és a megtakarítási rátája rég nem látott szintekre emelkedett a pandémia alatt folyósított állami transzferek miatt. Azóta a megtakarítási ráta már a válság előtti szintre csökkent az USA-ban, míg az eurózónában még mindig valamivel afölött van. Ezek a megtakarítások segítettek az infláció hatásának tompításában. A megtakarítások reálértékének egy részét az infláció már elfogyasztotta, de még mindig marad valamennyi ebből a pufferből, ami enyhítheti a recesszió mértékét.

A megtakarítási ráta alakulása az Egyesült Államokban (%). A sötét sávok a recessziók idejét jelölik. Forrás: FED

A feldolgozóipari szektor szintén jelentős pufferrel rendelkezett az év első felében. Az ellátási lánc problémák hatására jelentős megrendelésállomány halmozódott fel. Ennek eredményeként a kereslet csökkenése egy ideig nem érintette nagyon negatívan az európai ipari termelést. Ez a puffer az év végére jelentősen lecsökkent. Több mutató is arra utal, hogy a beruházások mértéke jelentősen csökkenhet a közeljövőben Németországban.

– Az infláció jövőre is nagy kihívást okozhat még, vagy már biztosan csökkeni fog?

– A világgazdaságban egyértelmű jelei mutatkoznak, hogy megkezdődött az inflációs sokkból való kilábalás. Míg 2021 és 2022 jó részében a világon a vártnál magasabb inflációs adatok érkeztek, az elmúlt pár hónapban megfordult ez a tendencia. Az infláció jelentős részt a pandémia alatti talán kicsit eltúlzott mértékű monetáris és fiskális stimulus eredménye volt, részben pedig a pandémiából való kilábalással összefüggő ellátási láncban történő zavarokkal függött össze. Az elmúlt évben drámai erővel indult el a monetáris lazítás visszavonása. Nemcsak Amerikában, és az eurozónában, de jóformán az egész világon – bele értve Magyarországot is – erőteljes kamatemelési ciklus kezdődött. Ennek késleltetett hatásaként kezdett el mérséklődni a globális kereslet. Ennek egyik következménye a nyersanyagárakban tapasztalt erőteljes korrekció.

Az ellátási láncok problémái szintén jelentősen enyhültek ezen hatások miatt. Ennek egyik példája a mikrochip gyártás esete, amely többek között az autóiparban okozott súlyos elakadásokat és jelentős drágulást az elmúlt években. Mostanára azonban az autóiparba szállított chipek mennyisége már több mint 40 százalékkal haladja meg a 2019 végi szintet. Ez részben arra utal, hogy az ellátási láncok problémájának enyhülése nem csak a visszaeső kereslet eredménye, de a kínálat is elkezdett alkalmazkodni, például a mostanára már megépülő új chipgyártó sorok üzembehelyezésével Ázsiában.

– Milyen gyorsan csökkenhet a 2-3 százalékos sávba az infláció?

– E tekintetben azt kell mondanom, hogy a piac egy kicsit túlzóan optimistának tűnik. Nem látom valószínűnek, hogy ez 2023-ban bekövetkezne. A fenti folyamatok eredőjeként a feldolgozóipari termékekben tapasztalt infláció, ami eddig az infláció fő komponense volt már lassuló trendet mutat. Ezzel egy időben azonban a szolgáltatások ára egyre inkább növekszik. Ez az a része a gazdaságnak, amely a pandémia utáni újranyitással jelentős többletkereslettel szembesült, miközben sok korábban elbocsátott nem tért vissza dolgozni. Ez a feldolgozóiparnál magasabb bérnövekedést eredményezett, ami az árakban is megjelent. Ez azt eredményezi, hogy az infláció lassabban csökkenhet mint arra a piac számít, és csak később tudnak a jelenős jegybankok kamatcsökkentésbe kezdeni. 10 százalék körüli szintről könnyebb lejönni 4-5 százalék körüli inflációs szintre, mint onnan elérni a jegybanki célnak megfelelő 2 százalékot – különösen ha bérfeszültségek jelentkeznek a munkaerőpiacon.

Korábban azt gondoltam, hogy a feszes munkaerő piaci helyzet elsősorban az Egyesült Államokban jelentkezik. Mostanában azonban egyre inkább jellemző az eurózónában, illetve sok kelet-közép-európai országban is. Erre utalnak többek között a nagy német szakszervezetek a várnál jóval erősebb bérnövekedést implikáló bérmegállapodásai az elmúlt hónapokban. Az ár-bér spirál kialakulásának veszélye pontosan az a tényező, ami a hitelességükért küzdő jegybankok nem hagyhatnak figyelmen kívül. Bár elvileg elképzelhető lenne, hogy a jegybankok türelmesebbek legyenek és lassabban vigyék le az inflációt, mondjuk 3-4 év alatt. A jelen helyzetben azonban erős a jegybankárok félelme azzal kapcsolatban, hogy ha engedik elszabadulni az inflációs várakozásokat, akkor a 70-es évek stagflációs folyamatai köszönhetnek vissza, és később jóval nagyobb költséggel tudják majd az egyre magasabb bérkövetelésekbe beépült inflációt megfékezni.

A fenti globális folyamatok mellett, persze sok országban egyedi tényezők lassítják az infláció mérséklődését. Olyan országok ahol jelentős deviza leértékelődés játszódott le, az import árakon keresztül további inflációs impulzust tapasztalhatnak. Magyarország is ilyen ország, ahol a monetáris politika transzmissziójának messze legfontosabb eleme a devizaárfolyam, különösen miután az évek során a gazdaság jelentős része különféle kedvezményes hitel konstrukciók révén kikerült a monetáris politika hatásköréből.

– A magas kamatkörnyezet mennyire akaszthatja meg a fejlődést?

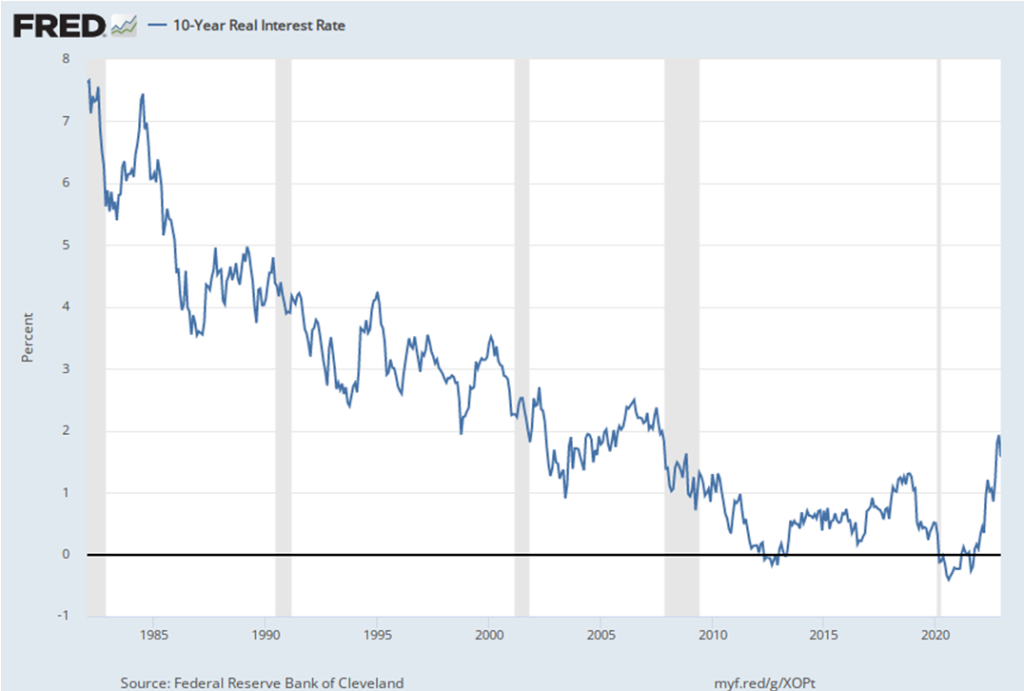

– A magasabb kamatszintnek várhatóan valóban a gazdaságot jelentősen lassító hatása lehet, de pontosan ez a monetáris politika célja. A jelenlegi kamatszint egyébként történelmi távlatban nem nevezhető extrém magasnak. A beruházási döntések és a növekedés szempontjából legfontosabb hosszútávú reálkamatok az elmúlt nyáron már 1 százalékos szintre emelkedtek Amerikában. Most 1,5 százalék körül van a 10 éves amerikai reálkamat. Pozitív reálkamatok nélkül aligha lehet egy feszes munkaerő piaccal és magas inflációval küzdő országban megfékezni az inflációt.

10 éves reál kamatok alakulása az Egyesült Államokban (%). A sötét sávok a recessziók idejét jelölik. Forrás: FED

Ami rendkívülinek mondható az a kamatok emelkedésének gyorsasága és az a szinkronizált jegybanki kamatemelési hullám, amit nem tapasztalhattunk az elmúlt öt évtizedben. A pandémia kezdetén, nagyjából 2021 végéig a jegybankok az infláció átmenetiségének mantráját hangoztatták és alacsony kamatokat ígértek mindaddig amíg szükséges. Aztán az elmúlt év végétől kicsit megkésve változtattak a narratíván, és bámulatos elszántságot mutatva hirdették, hogy addig emelik a kamatokat és szigorítják a pénzügyi kondíciókat amíg szükséges az infláció letöréséhez.

– Milyen hatása lehet a magas kamatoknak a vállalatokra, mely szektorokban okozhat nehézséget?

– A rendkívüli ütemű kamatemelési ciklus ellenére a világgazdaság tovább növekedett 2022-ben. Sok céget láthatóan nem igazán viselt meg a kamatok jelenlegi szintje, de azért már látható, hogy a gazdaság gyengébb szereplői már szenvednek. Különösen az Egyesült Államokban, de részben Európában is a pandémia alatti extrém alacsony finanszírozási feltételeket sok nagyvállalat kihasználta, és kedvező kamatozás mellett építettek fel jelentős likviditást. Amíg nincs egy cégnek ismét jelentős külső finanszírozásra szüksége, addig nem fájnak a magas kamatok. Idővel azonban, ha kellően hosszú ideig fennmaradnak a magas kamatok, az elkezdi éreztetni a hatását. Sok kisebb cég azonban már most is szenved a kamatok emelkedése és a banki hitelkondíciók szigorodása miatt.

Különösen az ingatlanszektorban érezhető a magasabb kamatok hatása. A jelzáloghitelek kamatainak emelkedése visszaveti az új lakások iránti keresletet. Számos jel utal arra, hogy az alacsony kamatok időszaka a világ számos országában, így az Egyesült Államokat és az európai országok többségében buborékokat eredményezett. Amerikában a lakásárak medián jövedelmekhez mért aránya magasabb mint 2006-ban a világválsággal végződő ingatlanbuborék csúcsán, de a hitelezési feltételek sokkal kevésbé lazultak fel mint akkoriban. Egy globális ingatlanpiaci lefékeződés akkor is fékezően hathat a világgazdaságra, ha az elmarad a 2008/2009-eshez hasonlótól.

A hosszú ideig alacsonyan tartott kamatok emelkedése után várható, hogy további csontvázak esnek ki a szekrényből. Az angol hosszúkamatok drámai ütemű emelkedése hatására például a nyugdíjpénztárakat ért pénzügyi sokk. Ennek kezeléséhez a Bank of England válságmentő beavatkozására volt szükség. Olyan, a globális pénzügyi rendszert, vagy a világgazdaságot érintő sokk azonban mindeddig nem következett be, mint ami egy 2020-as vagy 2008 végihez hasonló azonnali, pánikszerű irányváltást indokolt volna a nagy jegybankok részéről.

A cikk megjelenését az OTP Alapkezelő Zrt. támogatta.

Támogatói tartalom

Fontos