(A szerző az Erste Befektetési Zrt. olaj- és gázpiaci elemzője. Az Ekonomi a G7 véleményrovata.)

Nagy bajban volt tavaly az olajtermelők szövetsége, az OPEC. Márciusban sikertelen volt a megállapodása Oroszországgal és annak támogató országaival, majd áprilisra a kereslet is összeomlott a Covid-19 járvány következtében. Ennek hatására a kőolajár is bukórepülésbe kezdett, a Brent 2020. április 21-én 17,3 dolláron érte el a mélypontját. A szervezet azonban tanult az akkori politikai hibákból: gyorsan rendezte a sorokat és azóta sikeresen irányítja a nemzetközi olajpiacot.

A kínálat havi alakításával folyamatosan mesterséges kismértékű hiányt tart fenn, aminek eredményeképpen a globális OECD kőolajkészlet visszatért a pandémia előtt jellemző 2,7-2,8 milliárd hordós szintre, miután tavaly nyáron 3,2 milliárd hordó felett volt ez az érték. És persze az olajárak is reagáltak erre a piaci helyzetre, gyorsan feledtetve a katasztrofális 2020-as évet.

A mostani 80 dolláros ár tulajdonképpen egy elfogadható egyensúly a kartell számára. Láthatóan ezen az áron a globális nyersolajfogyasztás sem zuhan össze, a tagok nagy részének pedig egyensúlyba kerül a költségvetése.

A közvélekedéssel ellentétben ugyanis a magas olajár sem jó a kartellnek.

Ez ugyan többletbevételt hoz, de magával hozza a veszélyt, hogy az olajkeresleti oldal gyengül, és a világgazdaság lassul. Emellett a tartósan nagyon magas jegyzés beruházásra ösztönzi az OPEC-en kívüli olajtermelőket, és még nagyobb lendületet ad a zöld politikának – ezek a tényezők már 3-5 éven belül alacsonyabb olajárakat és kisebb piaci részesedést jelentenek a szövetségnek.

Miért tudja az OPEC befolyásolni az árakat?

A válasz erre elsősorban az, hogy az elmúlt közel másfél évben, vagyis az áprilisi mélypont óta jelentkezett olajkereslet növekedést nem tudja az OPEC-en kívüli termelői oldal kielégíteni. Amíg ugyanis az OPEC-en kívüli termelők nem szembesülnek semmiféle korláttal, vagyis igyekeznek teljes kapacitás mellett kínálni terméküket, addig az OPEC+, vagyis az OPEC Oroszországgal és a vele szövetséges államokkal közösen alkotott csoportja mesterségesen visszatartja a termelését. Az úgynevezett. „call on OPEC” – vagyis hogy mekkora többlet kínálat szükséges az OPEC részéről – pedig emelkedik. 2021-ben az átlag kőolaj kereslet az IEA (Nemzetközi Energiaügynökség) becslései szerint 5,5 millió hordó/nap mértékben nőhet, míg 2022-ben további 3,3 millió hordó/nap bővülés lehet. Ezzel szemben a becslések szerint idén augusztusra a nem-OPEC kínálat 7,5 millió hordó/nappal emelkedett a tavaly áprilisi mélyponthoz képest, míg a kereslet ennél nagyobb mértékben ugrott meg. 2022-ban pedig 3-3,1 millió hordó/nap lehet csak a nem-OPEC termelés növekménye.

Ennek az eredője, hogy az OPEC kőolaja iránti igény 2021-ben és 2022-ben is emelkedik a 2020-as mélyponthoz képest. Az IEA szerint egyébként a trend 2026-ig folytatódhat, vagyis

a világ egyre jobban rászorul az olajtermelők szövetsége által kínált termékre.

A kérdés, hogy mi az oka annak, hogy a magas olajárak ellenére alig nő a nem-OPEC termelők kínálata. Az amerikai palaolaj szektort finanszírozó bankok és pénzügyi alapok hatalmas adósságot halmoztak fel. A 2020-as év bizonytalansága pedig arra ösztökéli őket, hogy előbb csökkentsék a szektor felé meglévő hitelállományukat, mielőtt új kölcsönöket adnának a termelés bővülésére. Szerencsére a mostani magas olaj- és gázipari környezetben gyorsan megy a visszafizetés. Ezzel együtt az Amerikai Energiaügynökség (EIA) jövőre mindössze 11,7 millió/hordó átlagtermelésre számít az USA kőolajszektorától, szemben az idei 11 millió hordó/nappal. Ez pedig még mindig elmarad a 2019 év végi 13 millió hordó/napos csúcstól.

A nem-OPEC termelők még legalább két ok miatt ódzkodnak a további beruházásoktól.

- Egyrészt a fejlett világ, különösen Európa olajcégeit sújtja a kontinens klímapolitikája. Az olaj és gázipari beruházásoknak olyan rossz a marketingje, hogy ilyen projektekre nem adnak pénzt a hitelezők, a befektetők pedig látványosan fordulnak el a fosszilis iparági részvényektől. A Royal Dutch Shell-től kezdve az ENI-ig az összes európai szereplő a kitermelési portfolió leépítésén dolgozik.

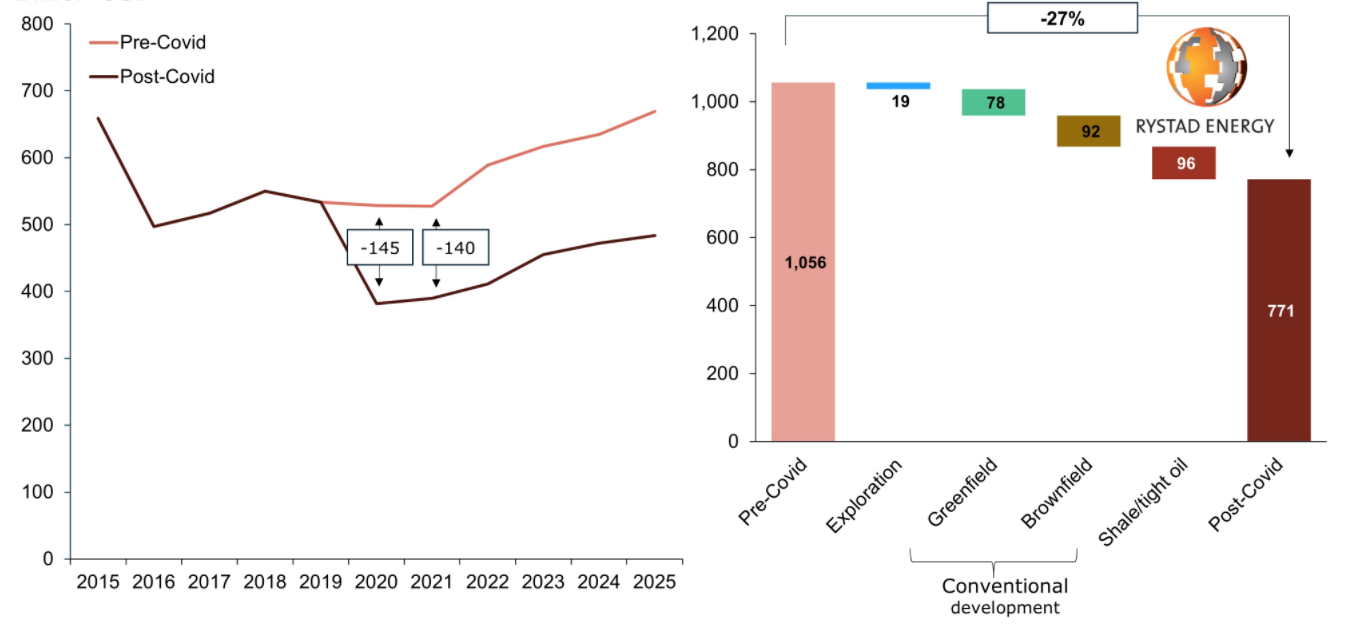

- Emellett az sem segíti a döntést, hogy az előrejelzések szerint 2025-től a globális olajkereslet növekedésének jelentős lassulása várható, így ezek a vállalatok tartanak tőle, hogy egy hosszú 10-20 éves projekt lefutása esetén tele lehetnek beragadt (angolul stranded) eszközökkel. Nem véletlen, hogy olyan neves elemzőcégek, mint a norvég Rystad Energy sem számítanak jelentős beruházásnövekedésre, sőt a lenti ábra még az is jól szemlélteti, hogy a Covid-járvány okozta bizonytalanság tovább lökte lefelé a beruházási volumen várakozásokat.

A Rystad Energy előrejelzése a a globális olaj és gáztermelési kapacitásokba való beruházásokról (milliárd USD)

Tehát adott egy helyzet, amikor az OPEC diktálhat, mivel a rajta kívüli kapacitásbővülés elmarad a kereslet növekedésétől. A helyzet nagyon hasonlít a 2010 és 2014 év közepe közötti időszakra, amikor nagyon stabil, alig változó piac volt, 100 dollár/hordós átlagárral.

A világ számára egyébként a helyzet egyáltalán nem megnyugtató: emiatt évekig magas olajár lehet.

A mostani 80 dollár/hordó egyébként az erősebb dollár miatt (1,25-1,45 között volt például az euró/dollár ebben az időszakban szemben a mostani 1,16-es árfolyammal) lényegében az akkori árnak felel meg. Másrészt a világ olajellátásának biztosítása a nem túl transzparens OPEC+ kezében van.

A közelmúltban fellobbant vita például arról is szól, hogy vajon a kommunikált szabad kapacitások tényleg rendelkezésre állnak-e. Egyes OPEC tagállamok az utóbbi néhány hónapban ugyanis a ténylegesen vállalt kínálatot nem tudták teljesíteni. Az úgynevezett „compliance rate”, magyarul megfelelési ráta rendre 100% felett volt: októberben 118%-ot, szeptemberben 109%-ot ért el az OPEC az augusztusi 117%-kal szemben. Ha megnézzük a részleteket, látható, hogy ez főleg néhány afrikai termelőnek tudható be, mint Angola (259%), Kongó (186%) vagy Nigéria (191%).

Ebből a három országból egyébként az utóbbi a legnagyobb, a maga napi 1,45 millió hordó/napos termelésével, Angola napi 1,1 millió hordó, míg Kongó napi 260 ezer hordó olajat termel. Ez a három ország azonban láthatóan képtelen tovább növelni a kihozatalát, termelésük az OPEC termelési kvóta alatt van. Bár a nagy arab termelők, mint Szaúd-Arábia, Irak vagy az Egyesült Arab Emirátusok jelezték, hogy nekik nem gond a termelés növelése, ezek a hírek csökkentették a bizalmat.

A fentiek alapján nagy eséllyel azt mondom, hogy

a következő 4-5 év – feltéve ha a világ nem fordul recesszióba – jó eséllyel magas olajárakat fog hozni.

Ez még akkor is igaz, ha sikerül jövőre megállapodni Iránnal a szankciók felfüggesztéséről és az ország nukleáris programjáról, ami mintegy 1-1,5 millió hordó/nap többletkínálatot jelenthet a világnak. Az OPEC-nek érdeke, hogy fennmaradjanak a magas árak, mivel a vezető tagállamok csak így tudják kielégíteni a költségvetési keresletet és beindítani a gazdaságaik átalakítását.

Nekünk ez nem jó hír, viszont ösztönzőt ad arra, hogy végre komolyabban elinduljunk a kevesebb kőolajat és földgázt igénylő világ felé.

Világ

Fontos