(A szerző a HOLD Alapkezelő befektetési igazgatója.)

Részvények általános vételére vagy eladására ösztönző elemzésekben gyakran hangoztatott érv, hogy a részvénypiac osztalékhozama éppen mennyivel vonzóbb vagy kevésbé az annál, amennyit a kötvények, állampapírok vásárlásával lehet keresni. Ezzel az érveléssel több elméleti és gyakorlati probléma is van azonban – erről írtam bővebben a HOLDBLOG-on megjelent bejegyzésemben.

A többlet osztalékhozam mutató nem jó tanácsadó

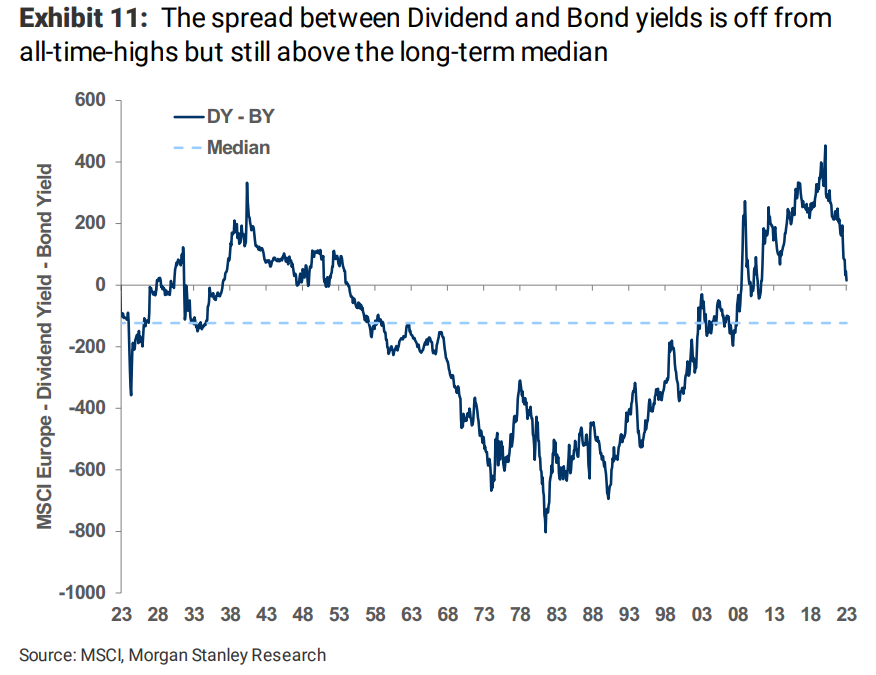

Az alábbi ábrán látható az európai részvénypiac többlet osztalékhozama, azaz a részvények osztalékhozamának és a hosszú állampapírhozamnak a különbsége. A grafikonon három nagyon hosszú időszakot felölelő trendet lehet megfigyelni, a negyedik 2020-2021 fordulóján indult, aminek hosszát még nem ismerjük.

Mindegyik nagy szakasz alatt voltak hosszabb távú részvénypiaci emelkedést és esést is hozó időszakok. Az egyik leglátványosabb, az 1980-as és 90-es éveket jellemző hatalmas bikapiac volt, ami egy olyan helyzetből indult, amikor a részvények osztalékhozama évi 5-7 százalékponttal elmaradt az állampapírok hozamától.

Mindegyik nagy szakasz alatt voltak hosszabb távú részvénypiaci emelkedést és esést is hozó időszakok. Az egyik leglátványosabb, az 1980-as és 90-es éveket jellemző hatalmas bikapiac volt, ami egy olyan helyzetből indult, amikor a részvények osztalékhozama évi 5-7 százalékponttal elmaradt az állampapírok hozamától.

Kinek jutott akkor eszébe részvényekbe fektetni? Valószínűleg nem sokaknak, épp ezért is tudtak utána erőteljesen emelkedni a tőzsdeindexek.

De az elmélet irányából is hasonló következtetésre juthatunk.

Mikor drága vagy olcsó egy részvénypiac?

A vállalatok nemcsak az osztalék, hanem részvény-visszavásárlás formájában is juttathatnak vissza pénzt a tulajdonosaiknak, így nem érdemes önmagában csak az osztalékhozamot vizsgálni, illetve a részvény-visszavásárlással együtt kell nézni azt. Ez utóbbi mértéke egyáltalán nem elhanyagolható és időben sokat változhat.

Nyugat-Európában például épp az utóbbi években emelkedett jelentősen ez a részvényesi jövedelemkifizetési forma. Ennek mértéke ugyanakkor nemcsak a kötvénypiaci kamatszinttől függ, hanem a cégek profitabilitásától és a beruházások alakulását meghatározó üzleti kilátásoktól is.

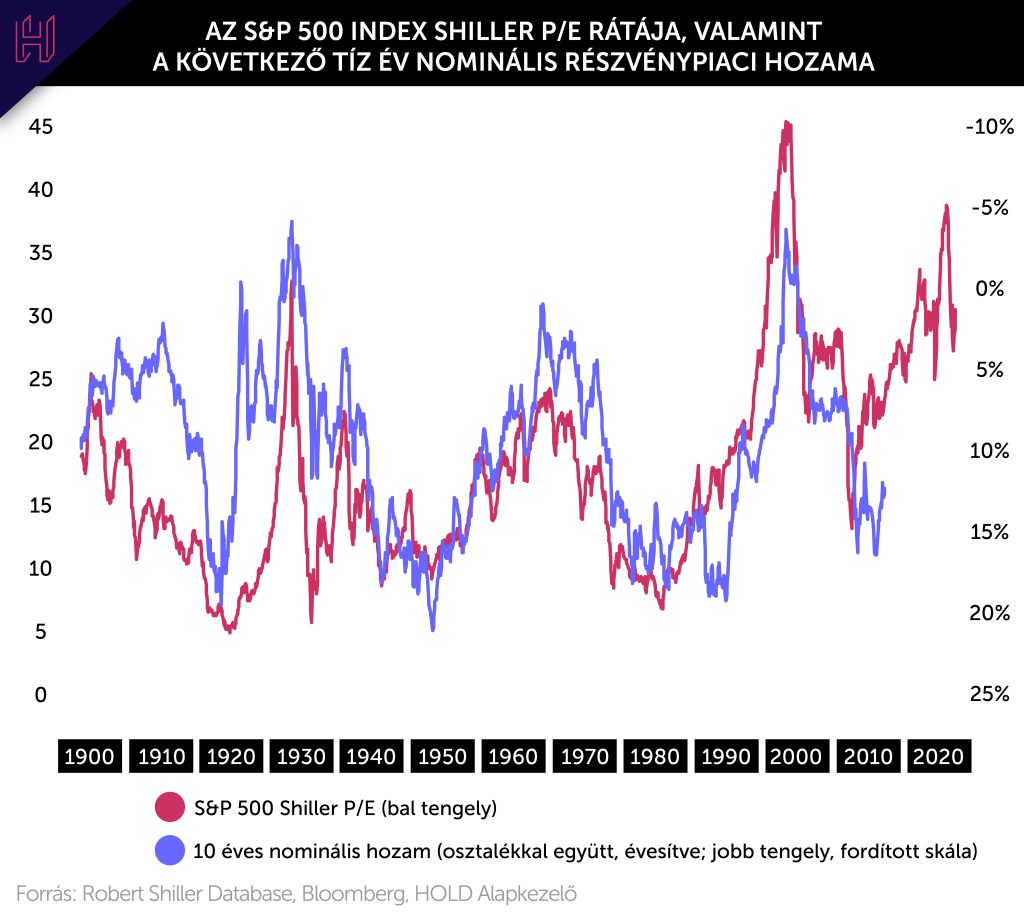

Az osztalékhozamhoz képest az eredményhozam (a P/E ráta reciproka) már többet elárul a részvénypiac árazottságáról. Ezzel is óvatosan kell azonban bánni, ezért szeretjük mi a részvénypiac árazottságáról és a hosszú távú jövőbeli teljesítményekről sokkal megbízhatóbb képet nyújtó ciklikusan kiigazított vagy a Shiller P/E mutatót használni, ahol az utóbbi tíz év – inflációval korrigált – eredményét használjuk a nevezőben vagy a ciklikusan kiigazított eredményhozam mutató számlálójában. Tíz év kellően hosszú idő ahhoz, hogy a profit hullámhegyeket és -völgyeket kisimítsa.

A Shiller P/E egyébként a hosszú távú befektetési teljesítményt elég jól jelzi előre, amint az az alábbi ábrán is látszik. Aki alacsony Shiller P/E-n, azaz olcsón vásárol, az a következő tíz évben szép, akár két számjegyű évesített hozamot keres.

Mennyi a részvénypiaci kockázati prémium?

Elemzők gyakran az eredményhozamot a hosszú futamidejű állampapírok hozamához hasonlítva mondanak véleményt arról, hogy egy piac olcsó vagy drága – lényegében tehát a részvénypiaci kockázati prémium, azaz az eredményhozam és a hosszú távú állampapírok különbsége alapján értékelik a helyzetet. Ez a különbség extrém helyzetekben (kirívóan drága vagy olcsó részvénypiac esetén) hasznos lehet, de (azon túl, hogy a profitok gyorsan változhatnak) az a gond ezzel a megközelítéssel, hogy az állampapírok nominális eszközök, míg a részvények reáleszközök.

A vállalatok összessége a gazdaság egészével együtt nő, tehát ha nagyobb a gazdaság nominális növekedése, akkor gyorsabb a bővülés. Infláció esetén a vállalatok tudnak árat emelni, így hosszú távon a profitjuk nemcsak a reálgazdasági növekedéssel, hanem az inflációval is emelkedik. Ezzel szemben a hosszú kötvények kamata (amit kifizetnek) nem változik.

Ennek a különbségnek olyan helyzetekben, amikor az infláció tartósan alacsony, nincs nagy jelentősége. Olyan időszakokban azonban, amikor az infláció volatilis, magasabb vagy esetleg emelkedő tendenciát mutat, igenis nagyon sok múlik ezen.

És a jelenlegi helyzet ilyen!

- Mit lépnek a befektetők a tartósabban magas inflációs környezetben?

- Ezt is figyelembe véve mivel érdemes összevetni a részvénypiaci kockázati prémiumot a hosszú távú államkötvények hozama helyett, ha hozzávetőlegesen reális képet szeretnénk kapni arról, melyik az olcsóbb eszközosztály: a részvény vagy a kötvény?

- Mindezek alapján mennyire vonzók most a részvények, és főként mely piacokra érdemes figyelni?

Ezekre a kérdésekre is kitérek a cikk hosszabb, HOLDBLOG-on megjelent változatában.

További hasznos információk:

Pénz

Fontos