Sokan vannak, akik korunk legnagyobb humbugjának tartják az ESG-t, kétségbe vonják, hogy ez a módszertan képes olyan mutatószámot előállítani, ami mérhetővé és összehasonlíthatóvá teszi a cégek működésének fenntarthatóságát. Az mégis jól látható, hogy az ESG-nyomás a pénzvilág felől éri el a vállalatokat: könnyebben jut pénzhez az a cég, amelyik jó ESG értékeléssel bír. Márpedig a nagybefektetőkről mégiscsak azt gondoljuk, hogy ha a pénzükről van szó, racionálisan viselkednek.

Minden európai nagyvállalat éves jelentésének része lesz hamarosan a környezeti, társadalmi és etikus vállalatirányítási szempontokat tartalmazó ESG. Az angol betűszó*Environment (környezeti), Social (társadalmi), Governance (vállalatirányítási) nagyon felkapott lett az elmúlt években, ennek megfelelően ki is alakult a támogatók és az ellenzők tábora. A célt, azaz a céges működés fenntarthatóságának mérését és összehasonlíthatóságát kevesen vitatják, a módszert és az eredményességet azonban számos kritika éri.

Shell vs Tesla

Az ESG-vel szembeni érveknek két fő vonulata van. Az egyik szerint olyasmit mérünk, amihez nincs elég kapaszkodónk, rosszak, tetszés szerint válogathatók, esetleg hamisíthatók az adatok, ezért könnyű kijátszani a rendszert. Ezt általában a greenwashing kifejezéssel írják le, ami nagyjából annyit tesz, hogy a cégek képesek fenntarthatósági szempontból szebbnek leírni magukat, mint amilyenek a valóságban. A másik fő állítás, hogy az ESG torzítja a piaci logikát, a hagyományos iparágak emiatt (energetika, nehézipar) nehezebben jutnak forrásokhoz, és éppen emiatt kevésbé képesek megújulni.

Anélkül, hogy vitatnánk a greenwashing jelenség létezését, vagy részletesebben belemennénk a konkrét cégek értékelésébe, nézzünk mindjárt egy látszólagos ellentmondást. Míg a sokak által a gépjárműipar zöld megújítójaként ünnepelt Tesla ESG minősítése évek óta csak „A” – az egyik vezető ESG minősítőcég, az amerikai MSCI befektetési elemző vállalat osztályozása szerint – addig a világ egyik legnagyobb olajvállalataként számon tartott Shellé ugyanitt folyamatosan javult, és mára „AA” szintre ért el, azaz egy teljes grádiccsal jobb. Ennek alapján érdemes lehet végiggondolni, hogy mit is tud az ESG és mit nem, hogyan veszik figyelembe a befektetők és a hitelezők, akik – ritka kivételtől eltekintve – sokkal nagyobb befolyást gyakorolnak a cégek döntéseire, mint a társadalmi elvárások.

Fontos kiemelni, hogy az ESG egy pillanatfelvételből származtatott mutató: azt mutatja, hogy a cég működése egy adott pillanatban milyen hatással van a környezetére. Ennek megfelelően nem tanúskodik arról, hogy a vállalat a jövőben milyen eredményeket fog elérni ezen a téren, de ez nem is elvárás vele szemben. Erről a cég fenntarthatósági jelentése, az abban foglalt célok, és az azokhoz vezető stratégia árulkodik. Az ESG ezeknek a céloknak a számszerűsítésére, és megvalósulásuk mérésére alkalmas módszertan, ennél többet nem szabad várni tőle. Ennek alapján azt mondhatjuk, hogy a Shell nem a jövőt illető vállalásaival veri ESG-ben a Teslát, hanem azzal, hogy ma fenntarthatóbb a működése.

Mérés nélkül nem megy

Jó analógia az ESG és a fenntarthatóság közötti különbség leírására a cégek pénzügyi helyzetéről szóló terv és beszámoló. A mérleg és egyéb adatok (év végi pillanatfelvételek) mérhetővé és összehasonlíthatóvá teszik a cégek pénzügyi helyzetét. Az EBIDTA vagy az osztalék összegét és számos más mutatószámot a kisbefektetőktől a nagybefektetőkig mindenki rendszeresen követi, többek között ezek alapján keresik, értékelik a befektetési lehetőségeket. De a befektetők nemcsak ez alapján döntenek a pénzükről, hanem figyelembe veszik a 2-3-5 éves pénzügyi terveket is, és mindazt, amit a cégvezetés az oda vezető útról ír, illetve mond.

Az ESG mutató azzal alakítja át a vállalatok értékelését és működését is, hogy lehetővé teszi a fenntarthatóságról szóló ígéretek számszerűsítését, és azok teljesülésének nyomon követését.

Erre pedig biztosan szükség van. A New Climate Institute friss kutatása 25 globális nagyvállalat környezeti vállalásait és az ehhez vezető lépéseiket vizsgálta meg. Ezek a cégek azt vállalták, hogy a következő évtizedekben, jellemzően 2050-ig nettó értékben megszüntetik az üvegházhatású gázkibocsátásukat. Összeségében 13 vállalat volt csak, amely konkrét lépéseket és terveket is fel tudott mutatni, 12-nél egyáltalán nem voltak ilyenek – az ő ígéreteik egyelőre üresnek tűnnek. Csupán egy céget találtak, ahol a már meglévő intézkedések mellett is reálisnak tartják a kibocsátáscsökkentési cél elérését.

A tervek és a megvalósítás közötti különbségek bemutatása ennek megfelelően kulcsfontosságú, és erre a ma ismert legalkalmasabb eszközünk az ESG. Az összefüggés egyszerű: ha egy cég ESG-vel mért fenntarthatósági eredményei sokszor és jelentősen eltérnek a terveitől, akkor rossz lesz a megítélése, ha azonban teljesíti a kitűzött célokat, akkor hitelessé válik és javítja a megítélését. Mindez pedig tükröződik a tőkevonzó képességében csakúgy, mint a részvényárfolyamában.

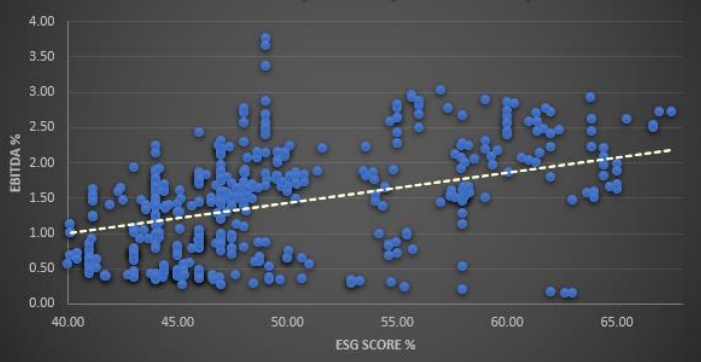

Bár évtizedekre visszatekintő adatsorok még nincsenek a cégek ESG minősítése és teljesítménye közötti kapcsolat vizsgálatára, a már hozzáférhető számok bizakodásra adnak okot. A Harvard Egyetem kutatóinak egy tanulmánya azt vizsgálta, hogy milyen kapcsolat van az amerikai tőzsdén jegyzett vállalatok ESG minősítése és a nyereségessége között, és erős pozitív összefüggést találtak egy adott, 8 éves időszak alatt.

Egy 2022-es, 15 évet vizsgáló tudományos elemzés is azt mutatta, hogy hosszú távon is nagyobb profitot termelnek az olyan befektetési portfóliók, amelyek az ESG szempontokat is figyelembe veszik, különösen az amerikai részvények esetében.

Nem félnek beleszólni

Nem véletlen tehát, hogy a fenntarthatósági jelentések, stratégiák, és az ezeket mérhetővé tevő ESG alkalmazását leginkább a nagy alapkezelők kérik számon a cégeken, hiszen ők olyan hosszú távú megtakarítók pénzeit kezelik, mint a biztosítók, vagy a nyugdíjpénztárak. A hosszú távú befektetők mindenkinél – a cégvezetésnél is – messzebbre tekintenek, hiszen tudják, hogy a fenntarthatósági kockázatok (sokan ezeket ESG kockázatoknak nevezik) zöme nem annyira a jövő évi, vagy az utána jövő teljesítményt befolyásolják (időnként persze azt is), hanem a 10-15-20 év múlva esedékeset.

Ezt a vélekedést osztja a legnagyobb európai vagyonkezelő, az Amundi Asset Management is, amely állítja, hogy az ESG kritériumok beépítése a befektetési döntésekbe a hosszú távú jó pénzügyi teljesítmény motorja. A társaság éppen ezért kifejezetten bele akar szólni azoknak a cégeknek az életébe, és törekvéseibe, amelyekbe ügyfelei pénzét befekteti.

A kibocsátókkal folytatott aktív párbeszéd lehetővé teszi, hogy valódi hatást és eredményeket érjünk el a fenntarthatóság előmozdításában

– állítja az Amundi, és erre ösztönzi a többi nagy súlyú befektetési társaságot is*Az Amundi Asset Management 2022. július 8-tól érvényes Felelős befektetési politikája alapján..

A vagyonkezelő célkitűzése nem azt jelenti, hogy az alapkezelő csak jó ESG minősítésű cégekbe fektetne, hiszen – mint láttuk – gyakran éppen azokba érdemes befektetni, amelyeknek ma még rosszak a mutatói, de hiteles terveik vannak arra, hogy miként fognak ezen javítani.

Az 1924 milliárd eurós befektetési portfóliót kezelő Amundinak*2022. június 30-i adat, forrás: Amundi közlés nem kevés igen nagy cégben van komoly súlya a részvényesek között (aki járt már közgyűlésen, az azt is tudja, hogy meglehetősen demokratikus intézményről van szó, így akár egy egészen kicsi részvénypakett tulajdonosa is tud kellemetlen kérdéseket feltenni egy közgyűlésen, aminek minden esetben nyoma marad a jegyzőkönyvekben.).

A vagyonkezelő csak 2020-ban mintegy 4250 európai és nemzetközi vállalat közgyűlésén vett részt. A vállalatokkal folytatott párbeszéd és a szavazási politika két fő kérdésre összpontosított: az éghajlatváltozás elleni küzdelemre és a társadalmi egyenlőtlenségekre. Az Amundi szavazási gyakorlatával arra törekszik, hogy nagyobb átláthatóságot és világos tájékoztatást érjen el a vállalatok ESG és klímastratégiájáról. Ehhez 472 vállalattal folytatott megbeszélést az energiaátállásról és a klímaváltozásról, valamint 378 vállalattal az ökoszisztémák védelméről.

A társaság mindemellett folyamatosan nyomon követi, hogy az általa kezelt portfóliókban szereplő, vagy csak befektetési céllal megfigyelés alatt álló társaságoknak milyen a track-recordja (teljesítménye) a fenntarthatósági vállalások terén. Ebben van kiemelkedő szerepe az ESG mutatóknak, hiszen ezek számszerűsítése, alpontokra való lebontása és annak bemutatása ma már kötelező eleme a fenntarthatósági jelentéseknek, és ezeket az értékeléseket független minősítők is hitelesítik.

Adatból nincs hiány

Önmagában az ESG mutatószámok értékelése is összetett feladat: az Amundinak saját értékelési keretrendszere van, de az adatok feltöltéséhez nemcsak a cégek fenntarthatósági jelentéseit használja fel, hanem más külső megfigyelők, minősítő cégek adatait is. Ezekből készíti el saját ESG minősítéseit az egyes vállalatokról, ügyelve arra, hogy a számos szempont minden egyes szektornál az adott szektorra jellemző, annak jövőbeli működését meghatározó súllyal essen latba. Például egy helyi szolgáltatócégnél nem fontos a társadalmi kohézió szempontjából, hogy másutt milyen munkaerőt foglalkoztat, ugyanezt a szempontot sokkal nagyobb súllyal veszik figyelembe eg akkumulátor gyártónál, amely távoli és egzotikus országokból szerzi be az alapanyagokat. Ugyanígy a természeti erőforrások felhasználásában is ágazat specifikus súlyozást alkalmaznak, sőt, a szektoron belül azonos tevékenységet végzők is saját súlyokat kapnak, ha az indokolt, hogy végül az ágazati, alágazati szereplők ESG teljesítménye összevethető legyen.

Ezt az önmagában is ágas-bogas tevékenységet egészíti ki a már említett, sajátos befektetői szemlélet, ahogyan a cég aktívan beszélget a befektetési portfólióiban szereplő cégekkel. Ennek során nemcsak az a téma, hogy mi és hogyan befolyásolja a következő 1-2 év pénzügyi eredményét (a cégvezetés jellemzően ennyi időre tud érdemi kitekintést adni), hanem az is, hogy mitől lesz ennél lényegesen hosszabb távon is fenntartható a vállalat működése és eredményessége.

Ez a működési modell és a kiemelt figyelem alapos cáfolat az ESG-t, mint módszertant illető mindkét fő kritikára.

Ami a rendszerhibákat illeti, nem vitás, hogy viszonylag új, és ennek megfelelően kiforratlan módszertanról van szó. Látni kell azonban, hogy jelentős pénzügyi érdekek fűződnek a hibák kijavításához, folyamatosan érkeznek a jogszabályi pontosítások és komoly erőforrások dolgoznak a mérés egységesítése és greenwashing ellehetetlenítése érdekében.

Ami a vádak második csapásirányát, az ESG piactorzító hatását illeti, láthatjuk, hogy ez alapvetően abból a fogalmi zavarból támad, ami az ESG-t körülveszi. A betűszó mára a fenntarthatóság szinonimájává vált, holott, ahogy bemutattuk, nem az, csupán egy módszertan a fenntarthatóság számszerűsítésére. Az ESG, mint olyan nem árulkodik a vállalatok jövőbeli teljesítményéről, csak pillanatnyi állapotukról; ellenben lehetővé teszi, hogy hitelesen tűzzenek ki olyan célokat, amelyek a fenntartható működés irányába mutatnak, és éppen ezért finanszírozhatók olyan döntéshozók szemében is, akik a szokásos, 2-3 éves időtávnál messzebb tekintenek.

A cikk megjelenését az Amundi Alapkezelő támogatta.

Pénz

Fontos