(A szerző a Dialóg Befektetési Alapkezelő Zrt. befektetési igazgatója. A Zéróosztó a G7 elemzői szeglete.)

Közel három évvel ezelőtti bevezetésekor a Magyar Állampapír Pluszra (MÁP+) a sajtó hamar ráragasztotta a szuperállampapír jelzőt. Persze ez részben indokolt volt, hiszen az akkori betéti kamat lehetőségekhez, illetve az inflációs előrejelzésekhez képest valóban jelentősnek tűnő hozamot (éves nettó 4,95 százalék) tudott adni a befektetőknek. Sok újat már nem lehet leírni a témában, mégis megpróbálom elmondani, hogy mint magánember miért nem vettem soha a szuperállampapírból, felvállalva azt is, hogy bizony nem minden esetben volt igazam.

Magánemberként befektetési, megtakarítási portfóliómat ugyanúgy igyekeztem az elmúlt évtizedekben összeállítani, mint bárki más. Mindig is voltak benne kockázatosabb eszközök (abszolút hozamú alapok, részvénypiacokra vonatkozó ETF-ek), valamint alacsony kockázatú termékek is. Ezek egyensúlya mindenkinél más, a saját kockázattűrő magatartásának megfelelően az ember úgy állítja össze ezt a portfóliót, hogy lehetőleg hozamot is termeljen, de az alvással se legyen gond, vagyis a kockázatok vállalása ne lépjen túl egy olyan szintet, amikor az ember naponta nézi meg a befektetéseit, azon aggódva, éppen mennyit nyert/bukott a kockázatosabb terméken.

Kockázatmentes hozamként persze elvileg szóba jöhetne még a banki betét is, de az MNB jelentős monetáris szigorítása (kamatemelések) ellenére a mai napig nulla közeli egyéves banki betéti kamatok vannak a piacon. Hiába, ha a szigorítás mellett hetente még mindig 10 ezer milliárd körüli állomány megy az MNB egyhetes depójába, akkor eléggé úgy tűnik, hogy a kereskedelmi bankoknak sok mindenre szükségük lehet, kivéve az én betétemet.

A saját portfólióm alacsony kockázatú részében mindig inflációkövető állampapírt tartottam. A hazai inflációkövető állampapírok általános jellemzője, hogy kuponja a KSH által publikált előző évi havi inflációs adatok kerekített átlaga, plusz egy prémium, ami az elmúlt években 1-1,5 százalék között mozgott. Itt fontos megjegyezni, hogy van egy egyéves időbeli csúszás a kamat bázisául szolgáló inflációs adat és az inflációs kötvény kuponja között.

Sokat lehet polemizálni azon, vajon a KSH által közölt adatok mennyire felelnek meg a valóságnak, mennyire találkozik az ember saját inflációs kosarával, de alapvetően felesleges, a KSH az európai standardok szerint számol. Persze ha az ember elmélyül kicsit a fogyasztói kosár összetételében, nehéz kibírni mosolygás nélkül (persze egyénfüggő, hogy ez kiből mit vált ki). Csak egy példa: a lakbér súlya az inflációs kosárban 1,25 százalék, ezzel elvileg ugyanannyit költünk lakbérre, mint totó-lottóra (amely 1,2 százalékos súllyal szerepel). A lakás (ingatlan) pedig mint önálló termék egyáltalán nem szerepel a kosárban. De egész Európában így számolják az inflációt, fogadjuk el, lépjünk túl rajta. Amúgy biztos az én egyéni kosarammal is van baj, nem az átlagot képviselem. Ezzel az elmúlt jó egy évtizedben négyévente elég erősen szembesítenek is.

Visszatérve a lakossági állampapírokra, a következő okok miatt voltam szkeptikus a szuperállampapírral szemben a kibocsátás első percétől kezdve (az egyszerűség kedvéért mindig a hosszabb lejáratú, ötéves inflációkövető állampapírt veszem az összehasonlítás alapjául, 1,5 százalékos prémiummal).

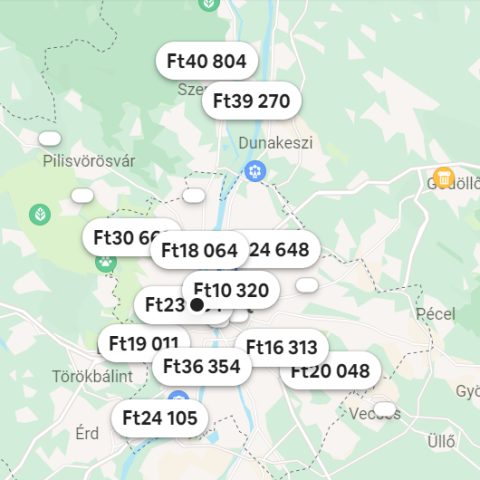

Valóban magasabb hozammal kecsegtetett a MÁP+ az inflációkövető állampapírnál, és ami fontosabb, hogy tényszerűen is a szuperállampapír első éveiben magasabb hozamot produkált, mint az inflációkövető. Előbbi hozama 4,95 százalék volt végig*Amennyiben valaki végig megtartja az ötéves futamidő alatt, ez az első sorozatnál is csak 2024 júniusában jár le., míg az utóbbi hozama 2016-tól így alakult: 1,4, 1,9, 3,9, 4,3, 4,9, 4,8 és 6,6 százalék (éves átlagos infláció + kamatprémium). Az ötéves, sima számtani átlaga ezeknek (szintén kerekítve) 3,3, 4 és 4,9 százalék volt. Tehát a 4,95 százalékos MÁP+ hozamhoz képest éves átlagban 1,65, 0,9 és 0,05 százalékponttal lehetett kevesebbet keresni az inflációkövető papírral a MÁP+ első kibocsátása utáni első három évben, tehát az első években kevesebb hozamot realizáltam az inflációkövető papírjaimmal.

Hogy miért preferáltam mégis az inflációkövető állampapírokat? Ennek több oka volt:

- A kockázatkerülő befektetéseknél nálam az alapelv az volt, hogy a befektetés ne veszítsen a reálértékéből. Úgy voltam vele, hogy az a prémium, amit az éves infláció felett kapok, nagyjából kompenzálja az átlagtól eltérő fogyasztói kosaramat.

- A szuperállampapír, ahogy kollégám, Zsiday Viktor már évekkel ezelőtt leírta, gyakorlatilag egy ötéves betét. A szuperállampapír megvételével az ember öt évre lemondott a pénzéről, amit egy összegben a futamidő legvégén fizetnek ki. Biztos én vagyok konzervatív ebből a szempontból, de valahogy ha az ember vesz egy kötvényt, akkor szereti, ha évente legalább egyszer az kamatot is fizet. Maga a kamat nem feltétlenül ahhoz kellett volna, hogy kifizessem az éppen aktuális számlámat, hanem egyszerűen öt év túl nagy idő ahhoz, hogy egy adott termék készpénzáramánál ne lehessen igazodni az éppen aktuális pénzpiaci hozamokhoz. Márpedig a MÁP+ mint termék kibocsátásának időszakában már a majdnem nullás kamatok világát éltük, így erősen az volt az érzésem, ennél lejjebb már nem nagyon mennek a magyar hozamok. És a szuperállampapír nem fizetett, nem fizet kamatot.*Technikailag természetesen fizet (az első évben félévente, utána évente), de ennek összege a kamatfordulókor ugyanolyan sorozatú szuperállampapírban jelenik meg, mint amelyet megvásárolt az ember. Ha ehhez a pénzhez hozzá akar jutni az ember, akkor el kell adnia az adott összegű állampapírt. Nálam ez tényező volt, de ez erősen szubjektív.

- Talán a leglényegesebb pont: hajlandó voltam megfizetni már a korábbi években is egy opciós díjat. Tisztában voltam azzal, hogy az akkori matek alapján várhatóan kisebb lesz a hozamom, mintha szuperállampapírt vettem volna, de az inflációkövető állampapírral együtt vettem egy opciót, hogy az ötéves periódus alatt jelentősen emelkedik az infláció. Ez az első években egyáltalán nem jött be (csak a reálhozamot kaptam meg, nem zavart), ugyanakkor a pandémia kitörése után kialakult gazdasági helyzetben teljesen egyértelmű vált, hogy a brutális monetáris és fiskális stimulusok fel fogják hajtani az inflációt. 2020 után a hazai maginflációs folyamatok is eléggé más képet adtak a magyar inflációs helyzetről. A maginfláció – amely a gyorsan változó árú termékektől (üzemanyag, háztartási energia, hatósági áras szolgáltatások) megtisztított inflációt mutatja, és sokkal biztosabban mutatja trendszerűen az inflációt – a pandémiát követő időszakban is folyamatosan a jegybanki toleranciaszint (3 plusz/mínusz 1 százalék) közelében vagy afölött volt. Volt még egy fundamentális ok, amiért hajlandó voltam ezt az opciós díjat kifizetni: úgy voltam vele, hogy a rezsiharc nem tartható fenn a végtelenségig. Na, ez sem jött be egyelőre, ebben azért nem kicsit tévedtem.

- Likviditás: ugyan a szuperállampapírt az Államadósságkezelő Központ (ÁKK) a kupontőkésítés időszakában névértéken visszaveszi, a gyakorlatban azonban kevés magyar állampolgárnak van értékpapírszámlája az ÁKK-nál. Van viszont kereskedelmi bankoknál, brókercégeknél, akik már messze nem ilyen nagyvonalúak (miért lennének), ha lejárat előtt ki kell szállnom a szuperállampapírból. Főleg a jelenlegi, már bőven 6 százalék feletti BUBOR*Budapesti bankközi kamatláb, egy fontos referenciakamat, amely viszonyítási pontja például sok lakáshitelnek. mellett. Az ÁKK értékpapírszámláiról egyébként nagyon jókat hallani – például ingyenes számlavezetés, online számlanyitás lehetősége -, de a lustaságom ezúttal is nyert. Emellett az is fontos, hogy az inflációkövető állampapírokra a forgalmazók ugyanúgy jegyeztek árat, maximum nem fél százalékba került, ha valamilyen okból el kellett volna adnom a kötvényt, hanem másfél százalékba. Persze, nem kevés az egy százalékpont különbség, de talán még a vállalható kategóriába esik. És ha már a szuperállampapír de facto egy betét, akkor azt is tudomásul kell venni, hogy egy betét feltörésekor általában a pénzintézet az addig felhalmozott kamatot sem köteles kifizetni. Ehhez képest az a felár, ami akkor keletkezett, amikor valami miatt hozzá kellett nyúlnom a lakossági állampapírokhoz, több mint baráti volt.

Nagyjából ezek voltak azok az okok, amelyek miatt úgy gondoltam, és gondolom továbbra is, hogy az inflációkövető állampapír jobb lehetőség nekem, magánembernek, hogy a megtakarításaim alacsony kockázatú részét abban tartsam.

Reálhozam, a valós inflációhoz közeli hozampotenciál, egy opció lehetősége megfizethető áron és a banki betétekhez képest jó likviditás.

Ja, és 2019 után mindezt adómentesen.

Az elmúlt időszakban nagyot változott a világ, mindegyik gazdaság szenved a jelentősen megugró inflációtól. A MÁP+ a maga 4,95 százalékos hozamával egyszerűen már nem versenyképes, elég nehéz összehozni olyan matekot, hogy jelenleg jobban megérje a MÁP+. Sőt, az a faramuci helyzet állt elő, hogy már opciós díjat sem kell fizetnem, hiszen az inflációkövető állampapír kuponja messze a MÁP+ hozama felett van. Ha a szuperállampapír helyett az inflációkövető kötvényt veszem meg, a kibocsátó magyar állam minden inflációkövető kötvény mellé ad egy opciót, ingyen és bérmentve.

Ennek oka, hogy a hatósági árak termékcsoportja jelentősen bővült, és ha azt feltételezzük, hogy ezeket előbb-utóbb kivezetik (rezsiharc + csirkefarhát-csapat + üzemanyag), akkor minden kötvénytulajdonos kap egy egyszeri inflációs sokk okozta potenciális kamatbónuszt. Ha az összes hatósági áras terméket egyszerre engednék el, az 7 százalék feletti egyszeri inflációs sokkot is okozhat. Gondolom, hogy ekkora egyszeri sokkot a kormányzat nem fog felvállalni, de valamennyit előbb-utóbb kénytelen lesz. És a magam részéről nagyon bízom benne, hogy hamarabb lesz nem hatósági áras a fenti termékek csoportja, semmit hatósági áras az euró.

A jelenlegi inflációs folyamatok elég rosszul néznek ki, és én speciel azt se nagyon hiszem, hogy a legrosszabb részén túl lennénk. Ugyan talán a világgazdaságban az energiasokk enyhülni fog (de nem elmúlni), az élelmiszerek valódi árrobbanása még el sem kezdődött. Különösen 2020 után minden közgazdász számára nyilvánvalóvá vált, hogy nemcsak keresleti, de kínálati oldalról is óriási inflációs nyomás jöhet. A jegybankok sokáig fenntartották a szemellenzőjüket, de a valóság őket is utolérte. Jelenleg ott tartunk, hogy az emelkedő infláció teljesen beépült a várakozásokba, és ezt bizony nehéz lesz kiverni a fejekből. És erre jött még a februárban kitört háború is. Ugyan most mindenki a háborút okolja az inflációért, de a valóságban az már évekkel ezelőtt elkezdődött.

Elég valószínűnek tartom, hogy a következő legalább két évben két számjegyű, de minimum ahhoz közeli kuponja lesz az inflációkövető állampapíroknak. Jó esetben 2024-ben talán elindulhat az infláció csökkenése, de az még messze van, meg annak a kuponja amúgy is csak 2025-ben jelenik meg. Ahhoz, hogy az MNB toleranciaszintjéhez közeli inflációs adatokat lássunk a következő öt évben, akkora keresleti sokk kellene, amire lassan egy évszázada nem volt példa.

Fontosnak tartjuk a használható tudást nyújtó elemzéseket, a higgadt, szakértői véleményeket. A rovat támogatója a Boston Consulting Group.

Pénz

Fontos