Jó példa a tanult tehetetlenségre, ahogy a majdani nyugdíjunkhoz állunk hozzá, és a járvány során sem kezdtek többen megtakarítani, hogy felkészüljenek a jövőre. Igaz, részben azért, mert nem volt miből.

Az OTP 2011 óta évente kiadott Öngondoskodási Indexe jó apropót adott, hogy felmérjék a járvány okozta károkat is a magyar lakosság pénzügyi helyzetében. Az jó hír, hogy maga az index*Amely a megtakarításokon és a pénzügyi tervezésen túl tágabb értelemben is vizsgálja a jövőhöz való hozzáállást, ide értve az egészségtudatosságot és a fenntarthatóságról való elképzeléseket és konkrét cselekvéseket is. az idén a 3 éve tartó csökkenés után a 1 ponttal, 35 pontra nőtt, de a skála 100 pontos, ami mutatja, hogy van még tér a fejlődésre – és közelebbről nézve sem túl fényes a kép.

A járvány hatására a szeptemberi adatfelvétel szerint a megkérdezettek 35 százalékának romlott az anyagi helyzete, 62 százalékuknak nem változott, 2 százaléknak pedig javult. Az aktív kereső válaszadók 32 százalékának csökkent a fizetése, 8 százalékuk elveszítette a munkáját a járvány miatt és 17 százalékuk, minden hatodik válaszadó tart attól, hogy ez megtörténik vele a közeljövőben.

Félretennénk, de nem tudunk

A koronavírus okozta bizonytalan helyzet nyomán az Amerikával összehasonlítva amúgy is tarkarékosnak számító Európában soha nem látott rekordokat értek el a lakossági megtakarítások – az az egyéni szinten racionális magatartás nemzetgazdasági szinten azonban ellentétes hatással bír, mert a kisebb fogyasztás miatt tovább lassul a gazdaság, ami viszont elnyújtja a válságot. Igaz, ez főleg Nyugat-Európában van így, ahol a lakosság megtakarítási szokásai jóval hosszabb időre nyúlnak vissza.

Itthon más a helyzet. Az OTP felmérése szerint az összes válaszadónak csak a 9 százaléka kezdett el többet félretenni a járvány hatására, 42 százalékuk indokoltnak tartaná a takarékoskodást, de nincs miből, 36 százalék pedig nem is tartja szükségesnek.

A magyarok készpénzhez való erős ragaszkodása is közrejátszhatott abban, hogy az Index megjelenésének 10 éve alatt most csökkent a legalacsonyabb értékére a banki pénzügyi eszközökben való megtakarítási hajlandóság. Miközben Nyugat-Európában 5-ből nagyjából 4 ember rendelkezik banki megtakarítással, itthon a válaszadók 40 százaléknak van csak pénzpiaci megtakarítása például lekötött betét, lakástakarékpénztár vagy életbiztosítás formájában – azaz 10-ből 6 embernek nincsen semmilyen banki megtakarítása. Eközben évek óta folyamatosan nő a megtakarításukat csak otthon, készpénzben tartók aránya is, amely az idén elérte a 23 százalékot. A kutatásból kiderült az is, hogy a válaszadók 7 havi fizetési tartalékkal éreznék magukat biztonságban, az OTP megtakarítással rendelkező ügyfeleinek közel 19 százaléka rendelkezik is ekkora tartalékkal.

Nyugdíj és önkontroll

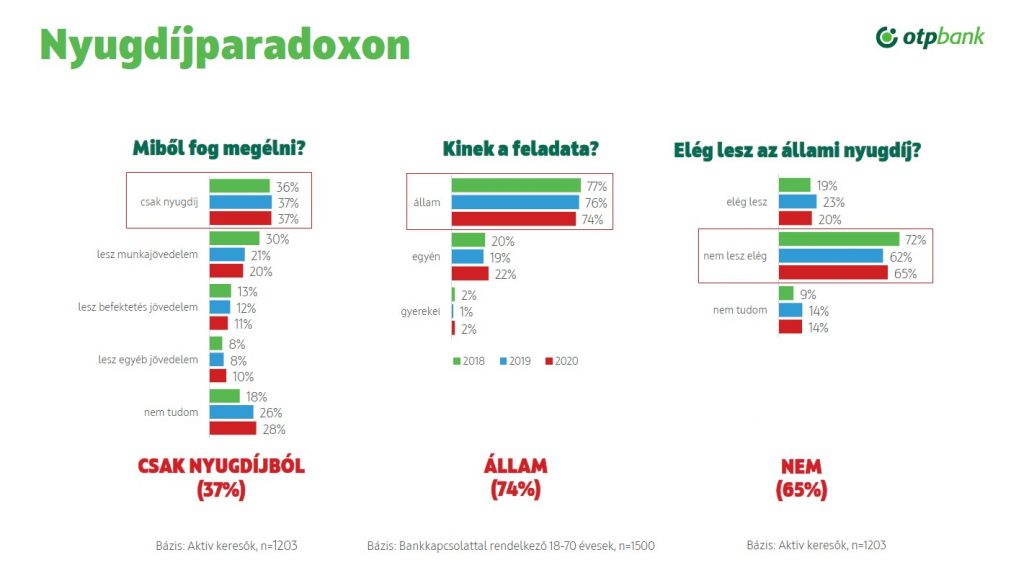

A nyugdíjparadoxon már évek óta visszatérő jelenség a felmérésben. Lényege, hogy miközben a mostani aktív keresők 34 százaléka csak az állami nyugdíjból tervez megélni időskorában, 65 százalékuk szerint ez nem lesz elég a tisztes megélhetéshez. A válaszadók háromnegyede szerint a tisztes öregkor biztosítása továbbra is az állam feladata. Az alábbi ábrán a zöld 2018, a kék 2019 a piros szín pedig 2020-as adatokat jelzi.

Forrás: OTP Bank

A takarékoskodás és az önkontroll szorosan összefügg Mihály Nikolett, gazdaságpszichológus szerint, aki az Öngondoskodási Indexet bemutató sajtótájékoztató során viselkedéstani szempontból értelmezte az eredményeket. Ezért van a szülőknek nagy szerepe a fiatalok pénzügyi nevelésében –ha ugyanis már kis korukban arra szoktatják a gyerekeket, hogy félretegyenek, akár úgy, hogy a szülők megtoldják a megtakarított összeget, akkor arra szocializálódnak, hogy érdemes önkontrollt gyakorolni. Ez pedig az élet egyéb területein is hasznos készség lehet.

Az OTP Pénzügyi Tervezőjének adatai szerint a Z generáció*1995-2010 között születettek tagjai még nem tudatosak, csupán 1,5 százalékuknak végeztek pénzügyi tervezést. A Y generációs*1980-1995 között születettekügyfeleknek már 8 százaléka, míg az X generáció*1960-1979 között születettek tagjainak már 15 százaléka kért pénzügyi tervezést a banktól. A tervezések átlagos időtávjában nincs különbség a generációk között, 4-5 évre terveznek előre az ügyfelek.

35 felett

Általában 35-40 éves kor körül érzi az ember azt, hogy az életnek egyszer vége lesz, és válik égetőbbé a nyugdíjkérdés – mondta el Mihály Nikolett. A pénzügyileg tájékozottabbak ekkor cselekszenek is, akik nem tehetik ezt meg, vagy nincsenek elég jó ismereteik a lehetőségekről, ők énvédő mechanizmusokkal mentik fel magukat a cselekvés alól. Ilyen például a kontrollillúzió, hogy valaki a legrosszabb esetben is kézben tudja tartani az eseményeket, vagy az irreális, téves optimizmus, hogy velünk velem nem törtéhet meg semmilyen katasztrófa.

Ezt alátámasztja, hogy az OTP kutatásban válaszoló fiatalok 15 ezer forintot szánnának havi megtakarításra, ám az életkor előrehaladtával ez az összeg 50 ezer forint felé emelkedik. Az OTP megtakarítással rendelkező ügyfeleinél 37 ezer forint a havi átlagos megtakarításra szánt összeg a pénzügyi tervezés igénybevételénél – ami már a 262 ezer forintos országos havi nettó átlagjövedelem hetede. Az OTP Bank mobilbanki applikációja minden korosztálynak segítséget nyújt a kiadások és bevételek nyomon követéséhez, illetve a fiókokban a tanácsadók a megtakarítások tudatos tervezésében személyesen is támogatják az ügyfeleket. A tranzakciók könnyebb és gyorsabb lebonyolítsa érdekében pedig már az összes értékpapír termék elérhető az online csatornákon is, hatásának is betudható, hogy a pandémiás időszakban is növekedett az értékpapíros ügyfelek száma az OTP-nél.

Pénz

Fontos