befektetés

Ha azt látnánk az ESG-ben, amit tud, már beljebb lennénk

Sokan korunk legnagyobb humbugjának tartják az ESG-t, pedig nem az, ha tudjuk, hogy mire vonatkozik és hogyan érdemes felhasználni a befektetési döntésekhez.

Ha így folytatódik a forint leértékelődése, az ingatlanpiacnak át kell majd térnie az euró alapú elszámolásra

Az ingatlanbefektetések jövőjére leginkább az energiaárak alakulása nyomja rá a bélyegét.

Magyarország földgázipara óriási előny, de nem feltétlenül a földgázhoz

Ritka lehetőség áll előttünk, egy olyan új iparágban lehetünk fontos szereplők, amelyet világszerte egységesen támogat a gazdaságpolitika. Nincs ma ennél egyértelműbb fejlődési irány.

Szép ez a sok napelem a tetőn, de hova tegyük belőle az energiát?

Szemünk előtt bontakozik ki egy régóta ismert, mégis új iparág. A hidrogén mint energiahordozó üzleti vonata elindult, világszerte elképesztő összegű állami támogatást és befektetési tőkét vonz, de aki fel akar rá szállni, annak most kell megvennie a jegyét.

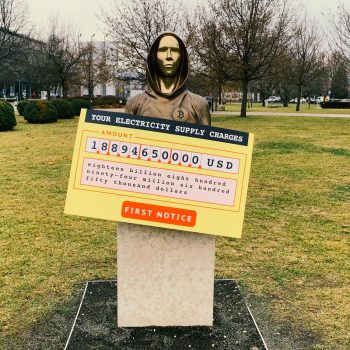

Aranyat olcsóbb már bányászni, mint bitcoint

A kriptopénzzel való kereskedés annak való, akinek acélidegei vannak, és ki tudja várni az 5-10 éves befektetési időtávot - mondák a szakértők a Magenta podcastban.

Állampapírt venne? Ezeket a kockázatokat érdemes szem előtt tartani

Az állampapírok az egyik legbiztonságosabb befektetési formának számítanak hazánkban, ám van néhány kockázat, amellyel mindenképp fontos tisztában lennünk. Bemutatjuk, mire érdemes figyelni, és milyen más megoldások közül választhatunk, ha hasonlóan biztonságosan, de akár eredményesebben szeretnénk fialtatni a pénzünket.

Sok pénz keres gazdát, de furcsa, szögletes szabályoknak kell megfelelni

A G7 eheti podcastjában egy angyalbefektetővel, egy startup vezetőjével és egy egyetemi docenssel beszélgettünk. A befektetők sokféle szabályai megnehezítik a rugalmasságot.

Biztonságos befektetés, állampapír nélkül? Lehetséges!

Egy olyan befektetési formát mutatunk be, amelyhez nem szükséges komoly pénzügyi tudás, de hosszú távon nagy hozamokra is számíthatunk, ez a megtakarításos életbiztosítás.

Ukrajna 30 éve egy gazdasági tragédia, ezért ennyire sérülékeny

A szomszédos ország a rendszerváltás óta mutatja, hogy mit nem szabad csinálni a gazdasággal, eddig szinte mindent elrontottak, amit csak lehetett.

Zöld címkét kaphatnak idén a földgáz- és nukleáris projektek az EU-tól

Örök vita maradhat, hogy az atomerőmű, és főleg a földgáz bármilyen felhasználása mennyire zöld, és ezt várhatóan az új európai szabályozás sem fogja csitítani.