A szerző független pénzügyi szakértő. A Zéróosztó a G7 elemzői szeglete.

Az infláció alakulása az elmúlt fél évben nagyon érdekes volt, nemcsak magyar, de nemzetközi viszonylatban is. Az amerikai inflációs pálya, amely alapvetően határozza meg a világ pénzpiacain elérhető hozamokat, hozamfelárakat, különösen fontos a fejlődő piacok, így Magyarország számára is.

A 2022-ben kitört háborút követő energiaár-robbanás, a munkaerőpiac folyamatos feszessége, a covid közbeni/utáni ingyen pénzek, a gazdaságok túlhevülésétől való félelem arra késztette a jegybankokat, hogy erőteljes kamatemelési ciklust kezdjenek el 2022 második felében. Tavaly aztán – nagyrészt azért, mert az energiasokk időközben elmúlt – az infláció erőteljes esésbe kapcsolt, és a kötvénypiacok elkezdték árazni, hogy a jegybankok mikor és milyen mértékben állnak neki a kamatcsökkentésnek.

2023 decemberére az amerikai hozamgörbén a határidős piacok legalább négy darab 25 bázispontos kamatvágást áraztak (volt egy nagyon rövid időszak, amikor hat kamatvágás is lehetségesnek tűnt). Ez legtisztábban az amerikai 10 éves állampapír hozamán látszott, hiszen a 2023. októberi, közel 5 százalékos csúcsához képest 120 pontot, 3,8 százalékra esett a hozam két hónap alatt. Jöttek is az elemzői jóslatok, ismét egymást licitálták túl, ki mekkora kamatvágást vár az amerikai jegybanktól, és a Fed döntéshozói közül többen is kicsit túlzottan optimistán nyilatkoztak a lehetséges kamatvágásokat illetően, magyarán adták a lovat rendesen az elemzők és a befektetők alá.

De a bulinak hamar vége lett, 2024 első hónapjaiban jött a másnaposság és a valósággal való szembenézés. A következő hónapokban nemcsak a vártnál rosszabb, adott esett sokkal rosszabb inflációs adatok érkeztek, az inflációs kosáron belüli változások is sokkolták a befektetőket. A korábbi optimizmus helyébe erős bizonytalanság lépett, a hozamgörbe hosszabb vége pedig elég gyorsan visszakúszott közel arra a szintre, ahol az infláció – részben átmeneti – csökkenése előtt volt, jelenleg valamivel 4,7 százalék alatti hozamon forognak a 10 éves amerikai államkötvények.

A nagy kérdés, hogy mi változott érdemben, ami ilyen rövid idő alatt ennyire lerontotta a kilátásokat az inflációs pályát illetően. És a meglepő válasz szerintem: szinte semmi.

Ahogy egy közel másfél évvel ezelőtti cikkemben írtam, most is megkockáztatom: a Fed jelenleg nem látja át egészen pontosan az amerikai gazdasági és társadalmi folyamatokat. Ahogy két évvel ezelőtt a kamatemelésekkel várt ki túl sokáig a Fed, most a kamatcsökkentést lengette be túl korán. Egész egyszerűen a korábban tévedhetetlennel hitt Phillips-görbe nem működik: hiába emelte a Fed nulláról 5,25 százalékra a jegybanki alapkamatot, a munkanélküliség nem nőtt érdemben, a kamatemelések nem okoztak gazdasági visszaesést, hiába várta azt a szakemberek többsége.

Az elmúlt két év folyamatai mögött szerintem nagyon is racionális okok vannak. Megváltozott az amerikai társadalom demográfiai összetétele, és a koronavírus-járvány után megváltozott az amerikai lakosság munkához való hozzáállása is. Paradox módon ezek nemhogy rontanák a gazdasági növekedést, hanem inkább életben tartják azt. Az alábbi két grafikon mutatja, hogy mi zajlik az amerikai társadalomban és munkaerőpiacon.

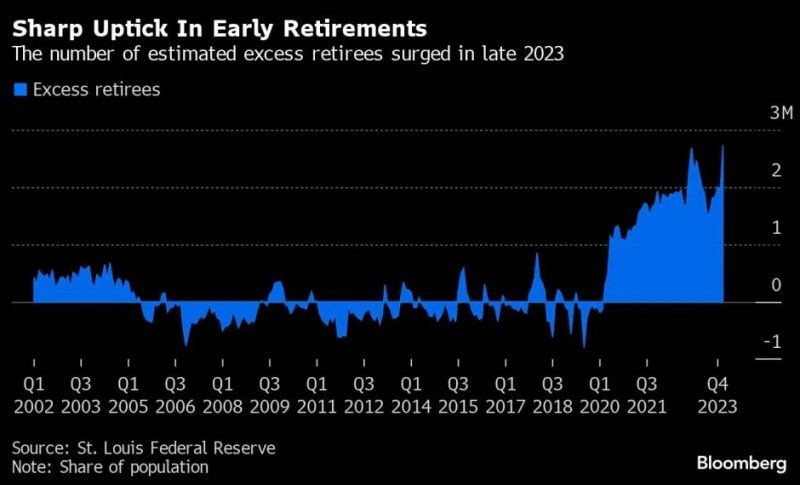

Az első a munkaképes amerikaiak korai nyugdíjazási hajlandóságát mutatja. A covid 2020-as tarolása után az amerikaiak egy jelentős része feltette magában a költői kérdést: megéri-e még pár évet a munkaerőpiacon tölteni, azt kockáztatva, hogy egy újabb járvány esetén az egy életen át összespórolt pénzt már nem tudja elkölteni, vagy akkor inkább legyen a korai nyugdíjazás? Az elmúlt 22 év adatai alapján látható, hogy nem egyszeri kiugrás volt a korai nyugdíjazás az amerikai munkavállalók részéről a covid után, hanem úgy is maradt.

Korai nyugdíjba vonulók száma az Egyesült Államokban, millió

Az emiatt évente kieső másfél milliós munkaerő-állomány pótlása nem egyszerű, főleg úgy, hogy a baby boomer generáció egyre nagyobb része amúgy is nyugdíjba megy a kora miatt, ami 1,5-3 millió ember évente. Természetesen a korai nyugdíjazást választók is ebből a generációból kerülnek ki, de így is folyamatosan, évek óta kiesik az amerikai munkaerőpiacról cirka 3 millió ember, akiket pótolni kell. Ez pedig komoly akadályokba ütközik, elsősorban amiatt, hogy a munkaerő iránti kereslet folyamatosan nagyobb a kínálatnál, még mindig nem sikerült elérnie a munkaerőpiacnak az egyensúlyi árat. Van munkaerő, csak kevés, és egyre drágábban. Ez a bérnyomás pedig egész egyszerűen nem engedi lejjebb az inflációt.

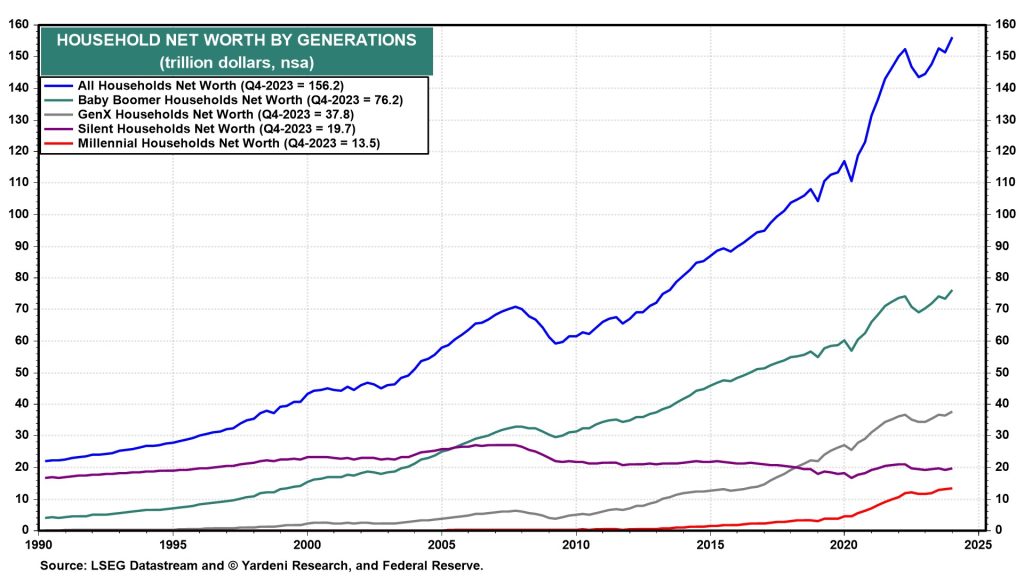

Erről a baby boomer generációról szeretnék még egy sokatmondó grafikont bemutatni. Ez az a korosztály (1946-1966 között születettek), akik nemcsak elérték a nyugdíjkorhatárt, nemcsak folyamatosan vonulnak ki a munkaerőpiacról, de befektetői/megtakarítói szempontból haszonélvezői a történelem egyik legprofitábilisabb időszakának is, magyarán sok pénzük van. Nagyon sok. Az USA-ban ráadásul nem a Magyarországon tökéletesen működő felosztó-kirovó alapján történik a nyugdíj kifizetése, hanem mindenki annyit tud elkölteni nyugdíjas éveiben, amennyit magának félrerakott. Nem a fiatal munkavállaló generációknak kell állniuk az idősek cechjeit, azt a megérdemelten nyugdíjba vonulók fizetik, saját maguknak.

Az amerikai háztartások, illetve azon belül az egyes generációk (baby boomer, X, csendes, millenniumi) vagyona ezer milliárd dollárban. Forrás: yardeni.com

2024 év elején az amerikai háztartások teljes vagyona 156,2 ezer milliárd dollár volt. A baby boomer generáció, amely hozzávetőlegesen 75 millió amerikai lakost jelent (a teljes lakosság 22,5 százaléka) birtokolja ennek a vagyonnak közel a felét, több mint 75 ezer milliárd dollárt. Nemcsak ép ésszel nehéz felfogni, ez mekkora összeg, az Excel vagy a kockás papír is nehezen bír el ekkora számot.

Ami a lényeg: ez a brutálisan nagy összeg elkezdett beáramlani a fogyasztásba.

A megérdemelten nyugdíjba vonulók ugyanis rákapcsoltak a valószínűleg addig sem kicsi fogyasztásukra, és nekik köszönhetően elmaradt a mindenki által várt „hard landing” az USA-ban, vagyis a gazdasági növekedés nem csökkent, hanem nőtt. Ez a tartósan magas fogyasztási kereslet növekedés pedig szintén nem az infláció tartós esését vetíti előre.

Ez az a két ok, amiért azt gondolom, az amerikai kamatpálya jövőjét illetően nem szabad túlzottan optimistának lenni. Egész egyszerűen a befektetők jó része nem képes elengedni a nullás kamatok világát, pedig ideje lenne. Ami az elmúlt két évben az amerikai kamatokkal történt, az ugyanis nem egy átmeneti jelenség volt, hanem az új egyensúlyi kamatpálya normalizálódása. Ez, a korábbi évekhez képest magasabb kamatvilág pedig nem átmeneti, hanem a következő évtized várható kamatvilága lesz. Sem a munkaerőpiac feszessége, sem a fogyasztási kereslet nem fog enyhülni, hacsak nem esik be az ajtón olyan nem várt esemény, ami drasztikusan rontaná a gazdasági kilátásokat.

A mostani adatok birtokában lehet kisebb kamatvágásokat várni, idénre 25 bázispontot a Fedtől, jövőre talán kétszer 25-öt, de ezekkel a kamatvágásokkal is csak 4,5 százalékra esne az amerikai alapkamat. És nagyjából ezzel el is értük a várható amerikai kamat alját. Felfelé mutató kockázatként pedig ott van például a Közel-Kelet, az ottani események komolyabbra fordulása akár ismét berobbanthatja az olaj árfolyamát, ami az álmoskönyv szerint inkább emeli az infláció mértékét.

A magyar párhuzammal, hatásokkal kapcsolatban két fontosabb dolgot emelnék ki. Ha tartósan magasabb szinten ragad az amerikai dollár kamatszintje, akkor ahhoz fogják mérni minden más deviza alapkamatát. A forintét is.

Emellett itthon is lezajlott ugyanaz a folyamat, mint az amerikai piacon: tavaly év végén meglepően jó inflációs adatok láttak napvilágot, el is indult a fantázia azonnal, hogy meddig és milyen ütemben kellene az MNB-nek az alapkamatot vágnia. De a kinti kamatkorrekció közben, miközben az álmodozás tovább tartott, a magyar forint gyorsan lereagálta a valóságot. A korábbi 385 körüli szintről elég gyorsan közel 400-ig gyengült az euróval szemben, amire már reagálnia kellett az MNB-nek is, így a továbbiakban csak óvatosabban fogja csökkenteni az alapkamatot. Ez már tegnap is így történt, a korábbiaknál kisebb, 50 bázispontos vágás után 7,75 százalék lett az alapkamat.

Mára nagyjából konszenzus van abban, és az MNB is ezt kommunikálja, hogy 6-6,5 százalék lesz nyár végére az alapkamat. Ez az szint, ami jó esetben a forintot is meg tudja tartani. Jó lenne – tavalyhoz hasonlóan – idén is alacsony volatilitású és nem folyamatosan gyengülő forintot látni. De ehhez az is kell, hogy a magyar és az amerikai kamatkülönbözet ne szűküljön be túlzott mértékben.

Pénz

Fontos