(A szerző az Amundi Alapkezelő befektetési igazgatója. A Zéróosztó a G7 elemzői szeglete.)

Kevés olyan ország van a világon, ahol örülnének a gazdaságpolitika döntéshozói az ár-bér spirál beindulásának. Japán ilyen, noha ez nem meglepő több évtizedes defláció után. Kijöhet végre az ország a deflációs csapdából?

Az országban több évtizedes defláció után újra szabad szemmel is kivehető mértékű inflációt kezdtek el mérni. A felívelő inflációra a világ valamennyi magára adó jegybankja monetáris szigorítással válaszolt volna, kivéve a japánt, mert ők továbbra is fenntartották a mennyiségi lazítást és a negatív alapkamatot, egyedül a hozamsapkarendszer rugalmasságán változtattak, amivel feljebb engedték a piaci kötvényhozamokat. A jegybank, úgy tűnik, egyelőre kivárásra játszik, még nincs meggyőződve arról, hogy az infláció tartósan a kívánt 2 százalék körüli szintre tud visszaemelkedni.

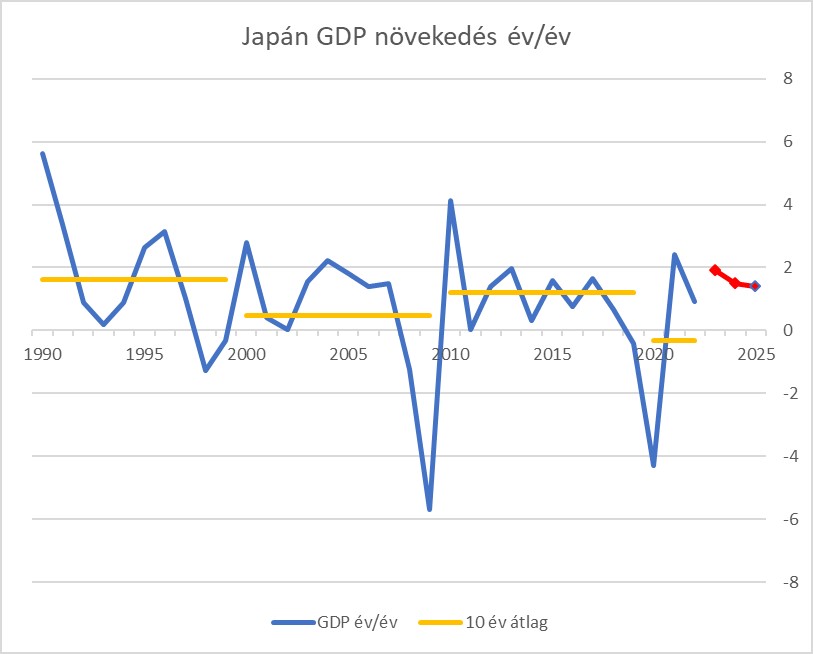

Forrás: Bloomberg és Amundi Institute (2023-25 előrejelzés)

A makrogazdasági előrejelzésekben is érződik ez a bizonytalanság. Az idei viszonylag gyors (1,9 százalékos) gazdasági növekedés és infláció (3,3 százalék) után a következő két évben lassulás várható mindkét területen. Ugyanakkor még ez a lassú, másfél százalék körüli éves gazdasági növekedés is jóval a korábbi évtizedek átlaga felett van. Az Amundi legfrissebb előrejelzése alapján viszont az infláció 2025-re visszatér egy százalék környékére, azaz jóval a két százalékos cél alá, így nem várható az ár-bér spirál tartós kialakulása.

Először érdemes röviden számba venni az indokokat, hogy a jegybank miért nem lépett még. Először is a japán inflációs mutató teljesen más ütemben mozog, mint a többi fejlett vagy fejlődő piaci társa, ami nagyrészt a Covid utáni későbbi újranyitásnak köszönhető. 2021-ben még deflációt mértek az ázsiai országban a maginflációt tekintve, miközben az európai és amerikai mutató már rég a két százalékos cél fölé emelkedett az újranyitási hatás miatt. A teljes inflációt mérő mutató 2023. januárban érte el a csúcspontját az Európából és Amerikából is viccesen alacsonynak látható 4,3 százalékon, és bár a maginfláció*Ebben a mutatóban nem szerepel a hektikusan változó termékek ára, például az üzemanyagoké és az élelmiszereké. azóta is emelkedik, de még mindig csak 2,7 százalékot „tudott elérni”.

Mindeközben a globális folyamatokban fordulat látszik, az ellátási láncok normalizálódtak, az energiaárak nem emelkedtek érdemben tovább (Japán nettó energiaimportőr), és a gazdasági növekedés további lassulását várják jövőre az elemzők. Másrészt sok elemző a japán inflációt a deviza gyengülésének tudja be, amiben lehet némi igazság, ha megnézzük a kettő alakulását az elmúlt években. A monetáris politika szigorítása viszont a jen erősödését okozná (különösen most, amikor a legfőbb jegybankok a ciklus tetején vannak, és jövőre lazítás indulhat), ami könnyen megfordíthatná ezt a folyamatot.

Nyomós érvként lehet még felhozni a bérek alakulását, ugyanis a demográfia mellett a krónikusan alacsony bérnövekedést szokták említeni mint az alacsony infláció fő okát. Ezen a területen éppen kibontakozni látszik egy pozitív fejlemény a tavalyi shuntóval (tavaszi bértárgyalások a munkáltatók és szakszervezetek között), amikor több mint 30 éve nem látott mértékű, 3,6 százalékos átlagos béremelkedést sikerült kialkudni. Az utolsó indok az óvatosságra a mindenki másnál régebb óta folytatott laza monetáris politika, ugyanis egy nem kellő gondossággal kivitelezett exitstratégia a pénzügyi rendszer és a piacok destabilizációjával járhat.

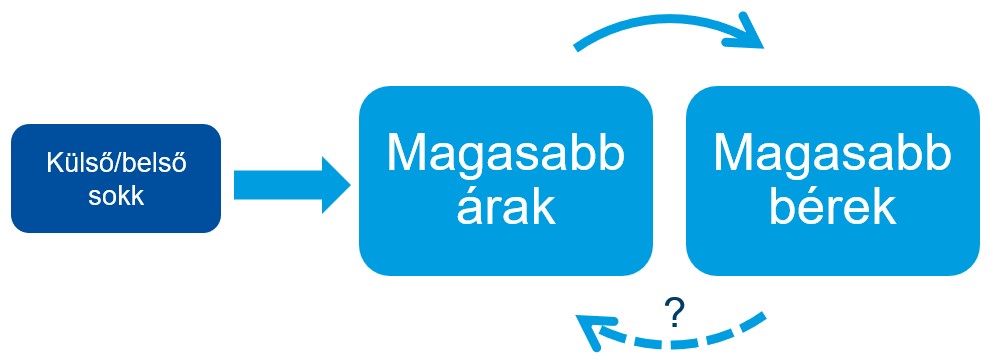

A japán jegybanknak tehát először kellő bizonyossággal meg kell győződnie arról, hogy a két százalékos célszint körül tud stabilizálódni az infláció, mielőtt a kamatokhoz nyúlna. A kellő bizonyosságot a jegybank elnöke szerint az nyújtaná, ha beindulna egy pozitív bér-ár ciklus.

Az ár-bér spirál sematikus ábrája

Az első szignifikáns béremelés a megemelkedett infláció hatására idén tavasszal megtörtént, és az árak idén is két százalék feletti mértékben emelkedtek. A jövő tavaszi bértárgyalásoknál az lesz a kérdés, hogy az árak visszahatnak-e újra a bérekre, azaz fenntarthatóvá válik-e az ár-bér spirál. Egyelőre az előjelek jól alakulnak: a szakszervezetek a tavalyihoz hasonlóan 5 százalékos béremelési követeléssel készülnek. Mivel a jegybankárok nyilatkozatai alapján az ár-bér spirál fenntarthatósága kiemelt szempont, logikusnak tűnik, hogy a jegybank megvárja a jövő évi bértárgyalások alakulását, és majd csak ennek fényében dönt a monetáris politika jövőbeni alakításáról.

Az alacsony japán bérszínvonal-növekedés azért is fura nemzeti sajátosság, mert van egy növekedési mutató, amiben Japán az elhúzódó defláció ellenére messze lepipálja a többi fejlett országot, ez pedig a munkaképes korú lakosságra vetített GDP. Ebben Japán hosszú ideje mindenkit kenterbe ver, ami az jelenti, hogy termelékenységi oldalról a munkavállalóknak minden okuk meglenne a magasabb bérkövetelésekre.

Egy másik fontos tényező, amiért érdemes Japánra figyelni, az a tokiói tőzsde által elkezdett vállalatirányítási reform. Az év elején a japán börze olyan irányelveket jelentetett meg, melyekben arra próbálja meg rávenni a parketten forgó vállalatokat, hogy javítsák a megtérülésüket (return on equity), és ezzel növeljék az értékeltségüket. Minden cégnek, amely a könyv szerinti értéke alatt forog, kötelező egy jelentésben közzétennie azokat az intézkedéseket, amiket a piaci érték növelésére fogadott el. A J.P. Morgan elemzése alapján az év közepén a TOPIX Indexben szereplő vállalatok nagyjából 47 százaléka forgott a könyv szerinti értéke alatt. Ugyanakkor ezeknek a cégeknek nagyjából a 40 százaléka az év közepéig már bejelentett valamilyen intézkedést a cégérték növelésére: 20 százalék visszavásárlást, 17 százalék megemelt osztalékfizetést, míg 4 százalék mindkettőt elfogadta.

Nem csoda, hogy a japán tőzsdeindexek több évtizedes csúcsra emelkedtek idén. Teljesítményük 30 százalék körül volt idén novemberig japán jenben (dollárban ennek nagyjából a fele a jen gyengülése miatt), amivel saját devizában bőven lekörözték az amerikai és európai indexeket, nem is beszélve a kínairól.

Különösen aktuális most ez a kérdés, mivel január 15-étől kezdve a tokiói tőzsde elkezdi publikálni havonta azon vállalatoknak a listáját, amelyek már bejelentettek valamilyen változtatást a cégérték növelésére. Nem kis részben ennek a vállalatirányítási reformnak is köszönhető a japán tőzsdeindexek kiugróan jó idei teljesítménye.

Pénz

Fontos