Komolyabb a kockázata a mostani nagyon olcsó forintos ingatlanhiteleknek, mint elsőre gondolnánk. A tavaly május óta 0,9 százalékos jegybanki kamat miatt minden korábbinál kedvezőbb feltételek mellett lehet hosszú távra eladósodni, ami sokakat hitelfelvételre csábít, tulajdonképpen joggal.

De a nemzeti bank felmérése szerint mégis túl sokan vannak, akik nem számolnak azzal, hogy a rekordalacsony hozamszintek miatt a kamatok a következő években nagy eséllyel emelkedni fognak, aminek fájdalmasabb következményei lesznek.

Hogy pontosan mikortól és mekkorát emelkedik a kamat, azt most senki nem tudja, a jegybank monetáris tanácsa sem. Amit viszont lehet tudni, hogy a kamatpálya alakulását milyen fontosabb tényezők alakítják, amiből elég nagy biztonsággal következtethetünk a jövőre. Számítanak külső tényezők, például az amerikai és az európai kamatok alakulása. Fontos az is, hogy mi helyzet a hazai munkanélküliséggel, hogyan alakulnak a bérek, de a legérdekesebb az, hogy milyen irányba megy az infláció. Ha a munkanélküliség a jegybank szerint elég alacsony, az infláció pedig közelíti vagy meghaladja a jegybank 3 százalékos célját, akkor az alapszabály szerint emelni kell a kamaton. A Matolcsy György vezette jegybank ilyet ugyan még nem tett, de a legutóbbi pénzügyi stabilitási jelentésben maga az MNB jelezte, hogy egyszer ez is el fog jönni.

Mi a probléma ezzel? Az, hogy emelés drágítja a korábban alacsonyabb kamattal folyósított banki hiteleket, ami bajba sodorhatja a túladósodó, jellemzően alacsonyabb státuszú, pénzügyileg kevésbé tudatos háztartásokat.

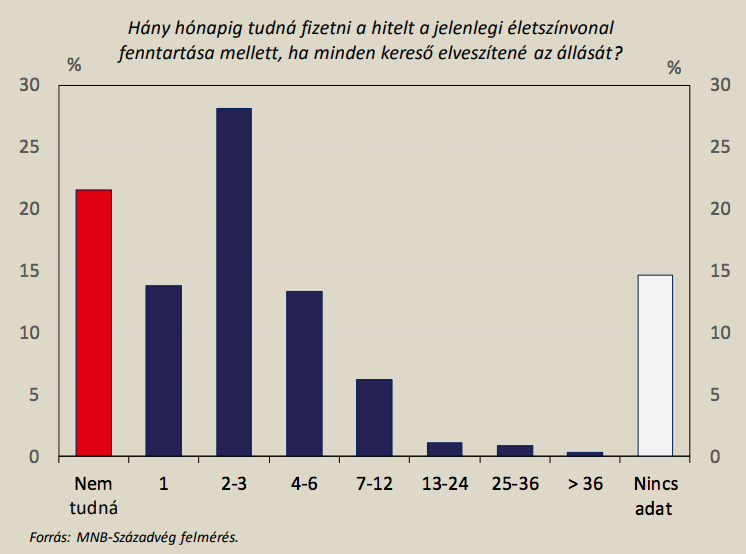

Ilyenből elég sok van. A jegybank (és a Századvég) nemrégiben egy kérdőíves felméréssel kikutatta, hogy az eladósodott háztartások 22 százaléka egyetlen hónapig sem tudná folytatni a hiteltörlesztést az életszínvonala összezuhanása nélkül, ha a keresők elveszítenék a munkájukat. Magyarul ötből egy adósnak egyetlen havi törlesztőrészletre fordítható megtakarítása sincs, illetve 13 százalékuknak is csupán egyetlen hónapig lenne elég a megtakarítása.

Ennek ellenére a lakosság átlagosan mégsem nevezhető sérülékenynek.

- A felmérésben megkérdezettek fele “gondos tervezés mellett” hitellel együtt is képes fedezni havi kiadásait,

- 43 százalékuk az elmúlt évben még félre is tudott tenni valamennyit,

- és csak 2 százaléknyian vannak azok, akik napról-napra élnek.

A probléma tehát koncentráltan, egy-egy társadalmi csoportnál jelentkezik. Őket viszont erősen megboríthatja, ha a banki kamatok emelkedése rövid távon átárazza a most még olcsó hiteleiket.

A problémára szerencsére van megoldás. A hitelfelvételnél az éven belül változó kamatozású konstrukciók helyett már a legtöbb banknál választhatunk hosszabb: három, öt, tíz vagy akár húsz évre rögzített kamatperiódust is. Ezekre a hitelekre nem azonnal hat a kamatemelés, mert a bankok csak a rögzített periódus végén kalkulálhatnak új törlesztőrészletet az adósoknak. Ezzel a váratlan, nem tervezhető drágulás kizárható.

Viszont van egy kis baj ezekkel a hitelekkel, mégpedig az, hogy drágábbak. Ha egy netes hitelkalkulátorral összevetjük a legrövidebb és a leghosszabb kamatperiódus árát ugyanannál a banknál, már egy átlagos nagyságú vagy csak kicsivel combosabb hitelnél is havi tíz-húszezer forintos különbség adódik ugyanakkora összegre és futamidőre. És sajnos pont azokat riasztja el a vaskosabb árcédula, akinek a felmérés szerint a legnagyobb szükségük lenne a hosszabb rögzített kamatperiódus miatti nagyobb biztonságra.

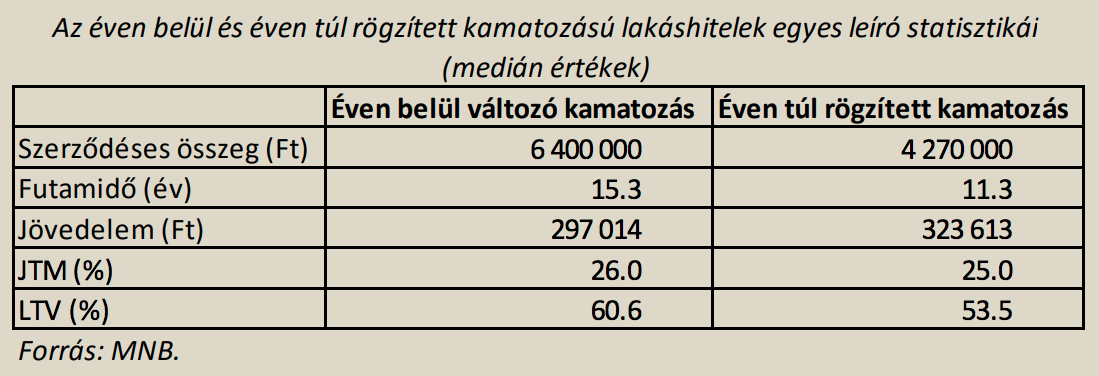

Egy ekkora különbség a pénzügyileg kevésbé tudatos, alacsonyabb státuszú adósoknak jellemzően nem fér bele. Tíz új hitelfolyósításból négy esetben még most is éven belüli a kamatperiódus, a teljes fennáló lakáshitel-állományon belül pedig még magasabb, 63 százalékos ez az arány. Az MNB elemzése szerint az éven belül változó hiteleknél

- a medián hitelösszeg magasabb,

- a futamidő hosszabb,

- a hitel összege az ingatlan értékéhez viszonyítva nagyobb,

- és az adósok jövedelme pedig alacsonyabb,

mint az éven túl rögzített kamatozású hiteleknél.

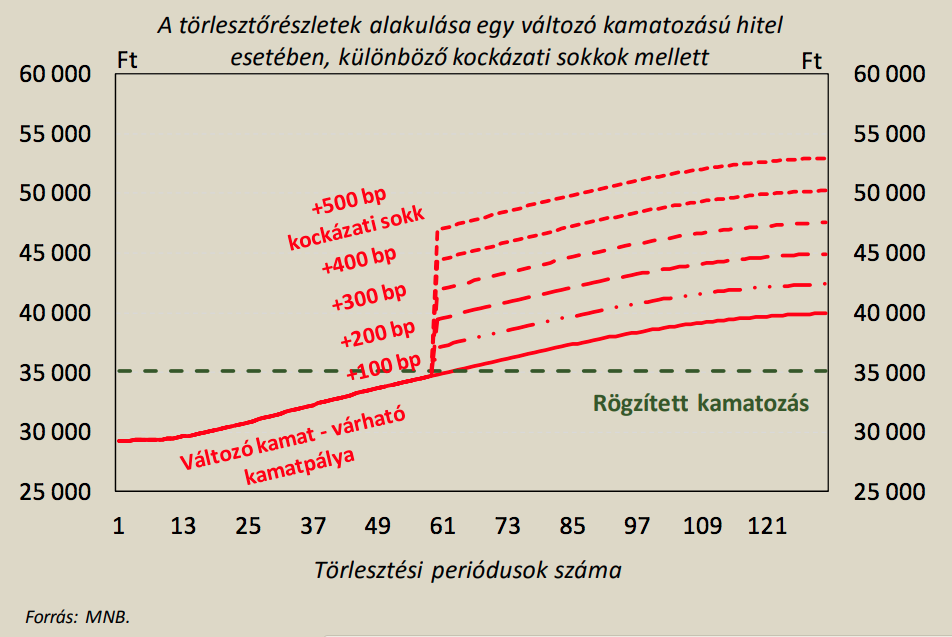

A változó kamatozás nagyon is valós kockázatát érzékelteti a jegybank egyik kivetítése. Ahogy a lenti ábrán látszik, a hosszú távra fixált hitelek előnye egy nagyobb vagy sorozatban több kisebb kamatemelés után lenne érzékelhető. Ez az előny pedig annál nagyobb, minél meredekebb kamatpályát feltételezünk az előttünk álló évekre.

A lényeg: ha nagyot nő az alapkamat, nagyot szívnak majd azok, akik nem rögzítették időben és jó előre a saját hitelük kamatát.

Egy most alacsony, változó kamatozású, barátságosnak látszó hitelrészlet bármilyen nagyobb gazdasági sokk esetén szörnyeteggé válhat, a havi törlesztő akár duplázódhat is. Ez talán most épp lehetetlennek tűnik, de láttunk már ilyet a svájci frank hiteleknél néhány éve – annyi különbséggel, hogy ott nem a kamat emelkedett, hanem a svájci frank drágult meg rettentően, de ez az adós szempontjából valójában mellékes. Tegyük gyorsan hozzá, hogy a forinthiteleknél legalább árfolyamkockázatunk nincsen, de ettől a baj még beüthet, és a jegybank óvatos figyelmeztetése szerint nem kevés háztartásnál előbb-utóbb be is fog.

Vonzó persze egy most éppen havi harmincezer forintos vagy kisebb törlesztőrészlet, de ez csak a rövid táv, miközben az eladósodást jellemzően 10-15 évre vállalja egy háztartás. Ebben a periódusban pedig még rettentő sok – rossz – dolog történhet majd a világban és nálunk is, ezeket a gazdasági/politikai kockázatokat nem árt belekalkulálni a hitelfelvételbe.

Logikus megoldás lenne a rövidebb és hosszabb kamatperiódusok felárát közelíteni egymáshoz. Ha nem lenne akkora a különbség a havi részletben, egyre többen választanák a tartósan biztonságosabb megoldást.

A jegybank egyébként el is indult ebbe az irányba. A lényeg, hogy amennyiben a bankok 3-5 éves távon stabilabban jutnának olcsó pénzhez, szintén rögzített kamatozás mellett, akkor elméletileg olcsóbban is adnák azt tovább a hitelfelvevőknek, ahogy ezt több nemzetközi példa is bizonyítja. A másik jónak tűnő húzás a jegybank által minősített fogyasztóbarát lakáshitelek felfuttatása, ami szintén folyamatban van: az MNB kalkulátorával pár perc alatt elég pontos képet kaphatunk a bankok hosszabb távon rögzített hiteleiről.

Közélet

Fontos