(A szerző a HOLD Alapkezelő elemzője, az írás eredetileg az Alapblogon jelent meg.)

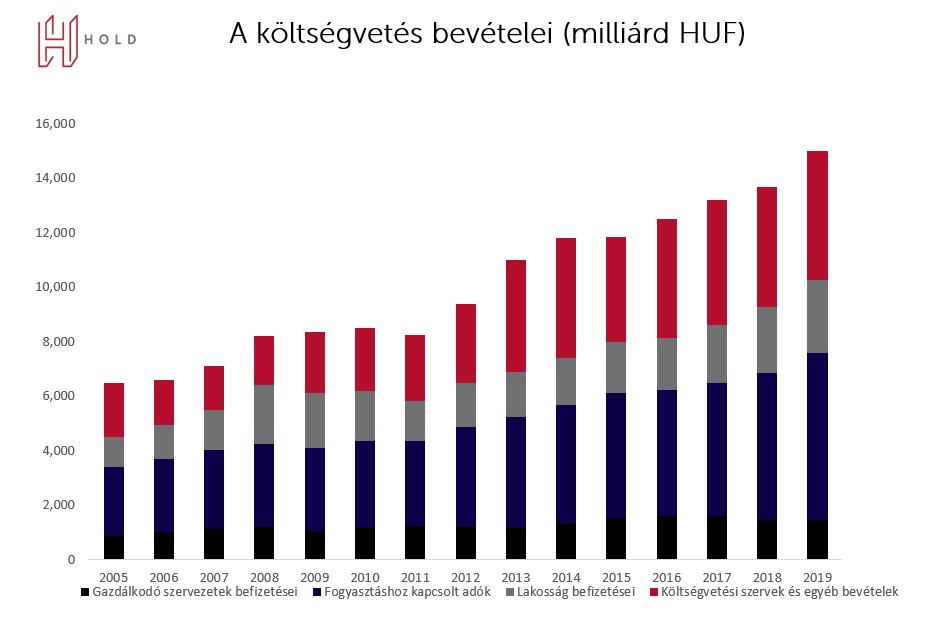

A gazdasági válságból való kilábalás óta kedvezően alakult a magyar költségvetés bevételi oldala, az erős munkaerőpiacnak, magas fogyasztásnak és a dinamikus béremelkedésnek köszönhetően. A 2008-2009-es válság utáni néhány évben a magyar költségvetés nem engedhette meg magának, hogy jelentős adócsökkentésekkel könnyítsen a lakosság terhein. Azonban 2012 után a kereslet bővülésével és a munkanélküliség csökkenésével egyre jobb helyzetbe került a gazdaság, így az utóbbi időben már volt tér adócsökkentésre, azaz fiskális lazításra.

Forrás: KSH

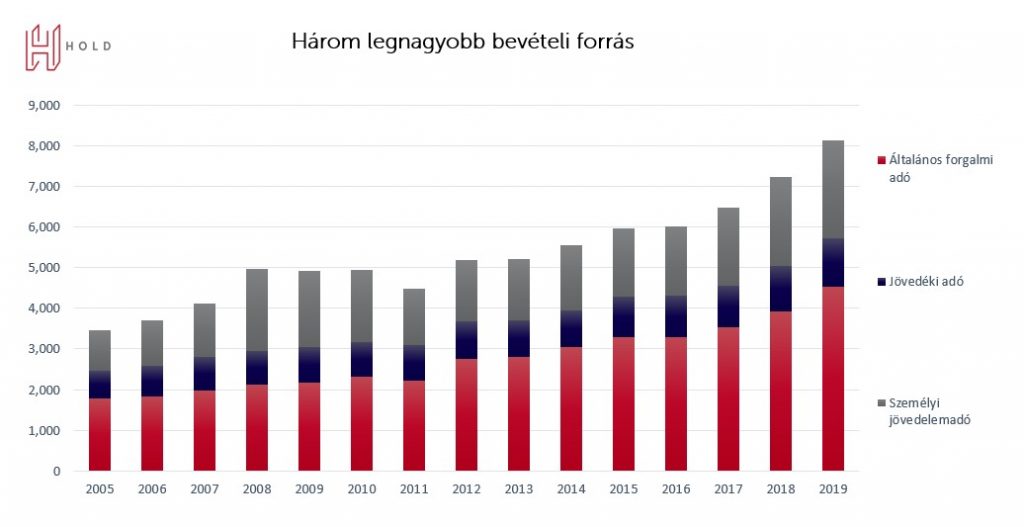

Az Európai Unió legmagasabb áfakulcsával (27 százalék) „büszkélkedhetünk”, ami így a fogyasztáshoz kapcsolt adók háromnegyedét adja. A magas áfakulcs óriási adóbevétel-emelkedést eredményezett, ugyanis a kedvező konjunktúra, a béremelkedés miatt a háztartások bevételei megemelkedtek, és ezt a többletbevételt többek között fogyasztásra használták fel az emberek. A különböző gazdaságfehérítő intézkedések hozzájárultak az áfa hatékonyabb beszedéséhez és ellenőrzéséhez, visszaszorítva ezzel az áfacsalások lehetőségét, és tovább növelve az államkassza bevételeit. Az áfa mellett a jövedéki adó az egyetlen, ami ezer milliárd feletti adóbevételt generált a fogyasztáshoz kapcsolt adók közül. Ennek kétharmada üzemanyag-forgalomból, egyharmada pedig dohány- és egyéb termékek értékesítéséből származik.

A kormány feltett szándéka a fogyasztást adóztatni a munka helyett, ezért a fogyasztáshoz kapcsolt adókulcsok között nem várhatunk csökkentést a következő években. Kivétel lehet azonban a pénzügyi tranzakciós illeték, amely szintén a fogyasztási adónemek közé tartozik. Ezt a sokat kritizált illetéket akkor fizetik meg a háztartások, amikor banki átutalásokat hajtanak végre. A 6140 milliárdos fogyasztási adóbevételekből ez csupán 243 milliárd forintot tett ki 2019-ben, így eltörlése vagy csökkentése nem jelentene hatalmas terhet a költségvetésnek, főként akkor, ha kitart az áfabevételek dinamikus bővülése. A tranzakciós illeték eltörlése nagyban csökkentené a magyar gazdaság készpénz-túlsúlyosságát, amellyel további százmilliárdokat tudna spórolni a teljes gazdaság.

Forrás: KSH

A három legnagyobb adóbevételi forrás az áfa, a személyi jövedelemadó és a jövedéki adó, amelyek együttesen az adóból származó bevételek körülbelül 80 százalékát adják. A személyi jövedelemadóból származó bevételek utóbbi években látott emelkedése az alacsony munkanélküliségnek és az erőteljes bérnövekedésnek köszönhető. Az áfabevételek növekedésén látható, hogy ahogyan emelkedtek a bérek, úgy nőtt a háztartások fogyasztása is.

Be kell látni azonban, hogy a jelenlegi munkaerőpiac ennél feszesebb már nem nagyon lehet, és a bérek ilyen erőteljes növekedése sem tarthat örökké, mert akkor túlságosan romlana a hazai vállalatok versenyképessége a megemelkedett munkaerőköltségek miatt. Ezt a hatást csak bizonyos mértékig lehet mérsékelni a forint csúszó leértékelésével, mivel a gyenge deviza inflatorikus hatású, és a megugró inflációra a jegybanknak kamatemeléssel kell reagálnia, amit a kormány látszólag el akar kerülni.

A kormány kimondott célja az szja egyszámjegyűre csökkentése, de egyelőre csak a sokgyermekes édesanyákat támogatták bőkezűen, a társadalom széles rétege továbbra is a 15 százalékos szja-t fizeti a bruttó fizetése után. A 2022-es választások közeledtével az egyszámjegyű szja-ról szóló rigmusok felerősödésére tippelek, sőt néhány politikus már 2021-ben reálisnak tartja az szja csökkentést.

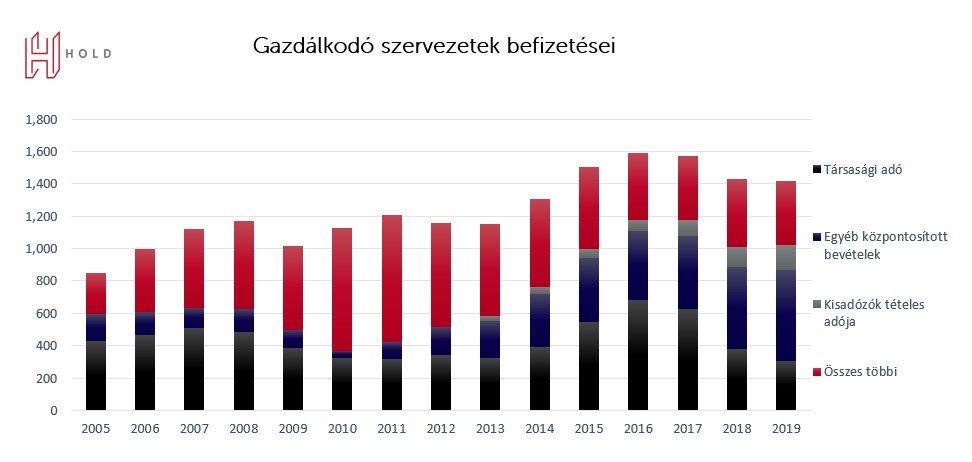

A hazai vállalatok versenyképességének fejlesztése érdekében a kormány igyekezett adóterheiket csökkenteni például a társasági adókulcs (tao) csökkentésével. A társaságiadó-csökkenést némileg kompenzálta a kisadózók tételes adójából (kata) származó bevételek növekedése, valamint az egyéb központosított bevételek dinamikus bővülése. Az egyéb központosított bevételek alatt az útdíjakat, bírságokat, környezetvédelmi termékdíjakat és egyéb járulékokat értjük. Láthatjuk tehát, hogy a gazdálkodó szervek befizetései, habár összetételben megváltoztak, 2016-óta összességében csökkennek.

Forrás: KSH

Romlásra számíthatunk a következő ciklusban az EU-s források terén, amik ugyan nem adóbevételnek minősülnek, de a költségvetésbe természetesen beleszámítanak. Az első ábrán szereplő költségvetési szervek és egyéb bevételek kategóriában nagyjából 27 százalékot képviselnek az EU-tól kapott pénzek, ami jelentősen javítja a költségvetés egyenlegét. A hőn áhított nullás költségvetés eléréséhez azonban nem elég a bevételi oldal dinamikus bővülése, hanem elengedhetetlen a költségoldal megregulázása is. Az utóbbi években tapasztalt gyors adóbevétel-növekedés valószínűleg lassulni fog, ezért egyre fontosabb lesz a költségvetés kiadási oldalának leszorítása.

Adat

Fontos