(A szerző a Hold Alapkezelő igazgatóságának elnöke.)

A legtöbb gazdaságpolitikus egyetért abban, hogy a hosszútávú növekedés érdekében célszerű megzabolázni a gazdaság veleszületett ciklikusságát. A XIX. század második és a XX. század első fele meggyőzően bemutatta, hogy a lázas növekedés éppúgy károkat okoz, mint annak következményeként megjelenő pusztító recessziók. Ez utóbbiak a súlyos gazdasági válságok mellett akár a fennálló politikai intézményrendszert is meg tudják gyengíteni, sőt, akár el is pusztíthatják őket.

A jegybankok által meghatározott monetáris gyakorlat – mint a gazdaságpolitika egyik meghatározó pillére – elsősorban a kamatot szabályozza. A kamatszintet, mint sajátos pénzügyi termosztátot használja: feltekeri, ha úgy érzi, hűteni kell a gazdaságot, vagy csökkenti, ha az lefagyás közeli helyzetbe kerül.

Minden automata vagy félautomata rendszernek szüksége van indikátorokra, amelyek alapján meghatározza, be kell-e kapcsolnia. Míg a ciklusok tompításának, a recessziók elkerülésének célszerűségében nincs nagy vita a közgazdászok körében, annál nagyobb a megosztottság, ha azt kell eldönteni, mi legyen az a változó, amelynek bizonyos értékei mellett aktiválódjon a monetáris politika.

A hetvenes, nyolcvanas évek magas inflációjára reagálva először 1989-ben, Új-Zélandon, majd mára szinte minden fejlett gazdaságban uralkodóvá vált az „inflációs célkövetés” rendszere. Ez az inflációt helyezte a nagyrészt transzparens szabályok szerint működő monetáris politika középpontjába. Egyszerűen összefoglalva: az ideális infláció (az USA-ban ez 1996 óta nominális 2 százalék) mértéke feletti pénzromlás a kamatszint szinte automatikus növelését váltja ki, és fordítva.

Az inflációs célkövetés komoly sikerrel járt, az infláció megszelídült, a jegybankok pedig soha nem látott befolyást szereztek a gazdaságban. Jegybankelnökök szándékolt vagy véletlenül elejtett szavai felfordulást okozhatnak a piacon, és a legtöbb befektető stratégiájának alapvető pillére lett a „ne menj a jegybank ellen” elve. (Don’t fight the Fed).

Az elmúlt években azonban számos ellenvetés fogalmazódott meg az inflációs célkövetéssel szemben. Ezek szerint az infláció jóval komplexebb, és a monetáris politika jóval kevésbé tud rá hatni, mint korábban gondolták. A kritikusok szerint

- az infláció már a rendszer bevezetése előtt megszelídült (ebben van is valami, lásd itt),

- az elmúlt évek korábban elképzelhetetlen mértékű globális monetáris lazítása sem tudta az inflációt a kívánt (egyébként nem túl magas) szintre emelni,

- a rendszer nem képes megelőzni a pénzügyi rendszert fenyegető egyensúlytalanságok kialakulását.

Álláspontom szerint az inflációs célkövetés felett jócskán elrepült az idő, annak ellenére, hogy megjelenése óta nem alakult ki az USA-ban klasszikus recesszió (Peter Berezin szavaival: retro recesszió, amikor a Federal Reserve túl későn kezd hozzá a túlhevült gazdaság hűtéséhez, így végül kénytelen durva eszközöket alkalmazni). Ez nem jelenti azt, hogy nem alakultak ki csökkenő GDP-vel járó periódusok, csupán azt, hogy a visszaesések kiváltó okai megváltoztak. Nézzük át az elmúlt három amerikai recessziót!

1., A több, mint nyolc év töretlen gazdasági növekedést követő 1990-91 -es recesszió részben a 80-as évek nagyarányú és felelőtlen takarékszövetkezeti hitelezési spiráljának kidurranásával (és a takarékok nagy részének csődjével) és az ezzel összefüggő amerikai kereskedelmi és lakossági ingatlanpiaci gyengeség miatt következett be. (Az Öböl-háború okozta olajár emelkedés és a szigorúbb monetáris környezet szintén szerepelt játszott.) Az infláció nem volt magasabb, mint 5-6 évvel korábban, és csupán fele akkora volt, mint 1980-ban, sőt, a Fed kamat is már egy évvel korábban csökkenésnek indult.

2., A 2001-es recesszió elsősorban a tőzsdei internetes mánia kipukkanásával volt magyarázható. Ennek megfelelően rövid volt és mérsékelt, ám annál nagyobb kárt okozott a tőkepiaci befektetőknek. (A Nasdaq 80 százalékot, az S&P 500 50 százalékot esett a csúcsához képest). Sem az infláció, sem a jegybanki alapkamat nem ugrott meg lényegesen, így a visszaesésnek nem sok köze volt a „retro” recessziókhoz.

3., A 2008-as „Nagy válság” az abnormális jelzáloghitelezésből táplálkozó és az széleskörű amerikai ingatlanpiaci őrülettel és annak kifulladásával volt összefüggésben. A klasszikus infláció 2004-től emelkedni kezdett, de nem szállt el, mert a Fed 2005-től kamatemelésekkel próbálta hűteni a folyamatot, miközben nem nagyon törődött az ingatlanok és a részvények drasztikus drágulásával. Az ingatlan- és jelzálog hitelpiac piac végül saját súlya alatt összeomlott és maga alá temette a bankrendszer és a reálgazdaság jelentős részét. Példátlan méretű és kiterjedésű állami mentőakcióval ugyan sikerült a pénzügyi rendszer működőképességét megőrizni, de a válság reálgazdasági következményei nagyon súlyosak, széleskörűek és hosszan tartók voltak.

A legutóbbi recessziók tehát – időben előre haladva – egyre inkább eszközár-aberrációs folyamatokkal magyarázhatók.

A Fed tehát sikeresen védte a gazdaság bejáratait a „retro visszaesésektől”, de az alternatív recessziók közben többször is bemásztak az ablakon. Jogosan merül fel a kérdés, hogy a Fed miért nem csoportosította át védelmi erőinek egy részét az ablakok védelmére, miért nem foglalkozott az extrém eszközárak kialakulásával?

Az első válasz kézenfekvő és általános. Nehéz elvárni egy adott gondolatrendszer „akadémikusaitól”, hogy pont ők haladják meg az általuk létrehozott iskolát.

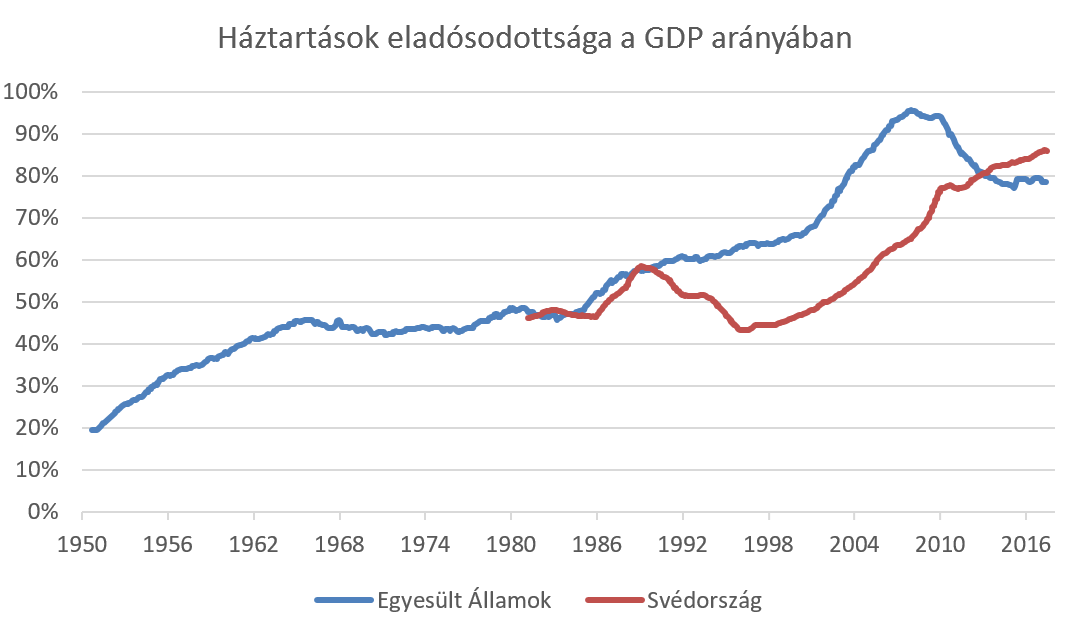

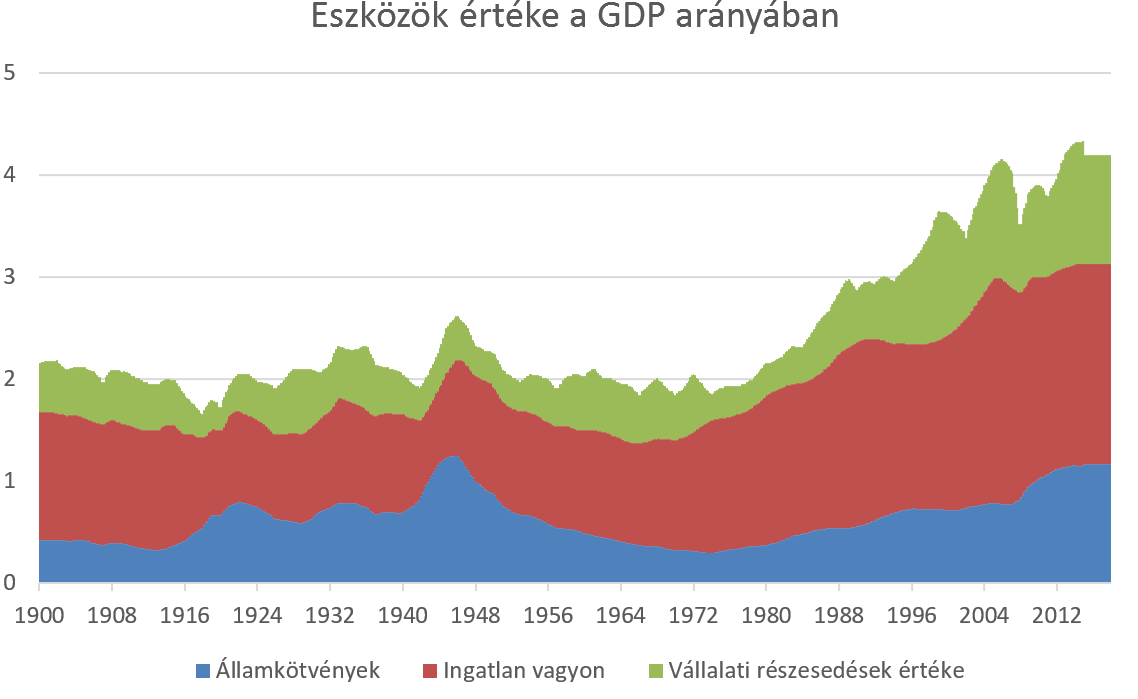

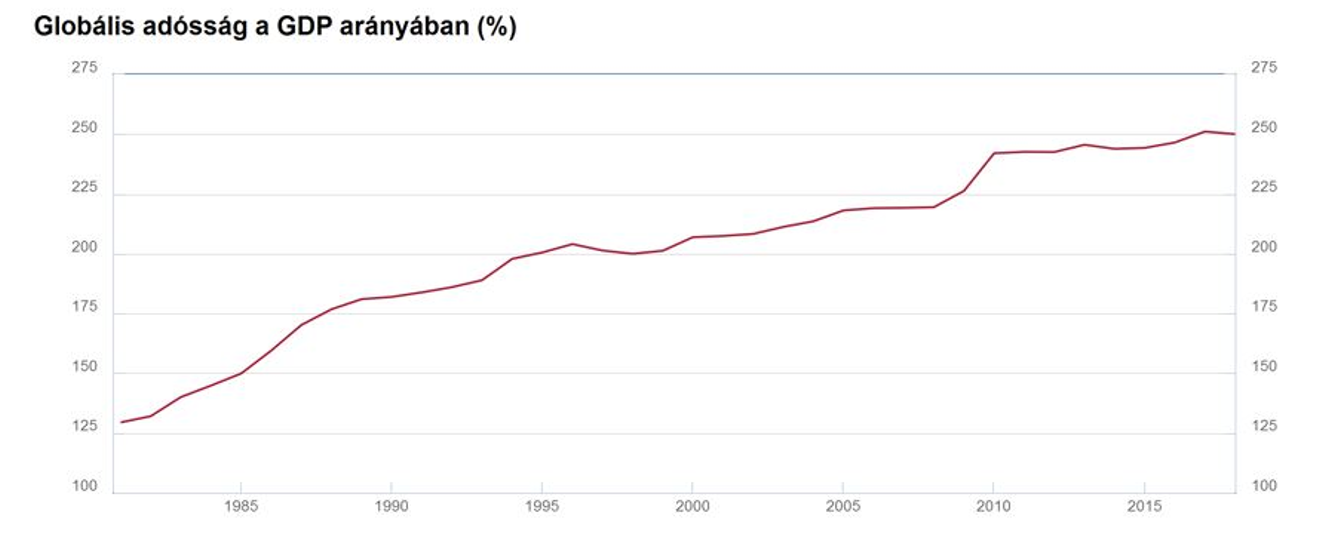

A második válasz saját, egyéni spekuláció eredménye, de nagyon hiszek benne, hogy jól írja le a valóságot. Arról van szó, hogy a folyamatosan alakuló világgazdaságban a nyolcvanas évektől megfigyelhető egy világos és szinte töretlen folyamat, amelynek révén a legfejlettebb gazdaságok egyre inkább „eszköz központú” rendszerekként írhatók le. Mind a lakosság pénzügyi kötelezettségei (elsősorban jelzáloghitelek), mind a pénzügyi- és reáleszközök abszolút, vagy az elkölthető jövedelmekhez, vagy a GDP-hez viszonyított aránya dinamikusan nő. A jelenség nem korlátozódik a lakosságra, megfigyelhető a vállalati szektorban és még inkább a kormányzatoknál.

Egészen elképesztő folyamatokról árulkodnak a következő ábrák:

Forrás: Tradingeconomics.com

Forrás: Federal Reserve of San Francisco

A jövedelmekhez képest felfúvódott eszközök hatása egyszerű. A lakosság (és a teljes gazdaság) szubjektív „jólét-megítélése” (és ezzel összefüggő költekezése) szempontjából egyre nagyobb szerepet játszik a pénzügyi és reáleszközök árszintje. Egy szemléletes példa: pár évvel a nyugdíj előtt álló, az éves jövedelmének tizenötszörösével felérő megtakarítással rendelkező amerikai „baby boomert” nagyságrenddel jobban érinti értékpapír- és ingatlanportfóliója értékének 10 százalékos változása, mint éves jövedelmének hasonló mértékű ingadozása. (Ugyanakkor egy tartalékokkal nem rendelkező, közép-európai gyári munkás gazdasági helyzetét, vásárló kapacitását kizárólag a folyó jövedelme határozza meg.)

A fejlett országok közép- és felső osztályának gazdasági döntéseit tehát eszközeik értékének elkölthető jövedelmükhöz viszonyított arányának növekedésével párhuzamosan egyre jobban befolyásolja az eszközárak alakulása, ennek megfelelően ez mára az egyik meghatározó gazdaságpolitikai faktorrá nőtte ki magát. Nem véletlen, hogy az elmúlt harminc év amerikai recesszióiban az eszközárak alakulása döntő szerepet játszott.

Úgy érzem, a jegybankok sokáig nem ismerték fel ennek a tendenciának a jelentőségét, ezért nem is alkalmaznak olyan hatékony anticiklikus politikát, ami megakadályozná az irracionális eszközárak kialakulását, amelyek jellegükből adódó időnkénti összeomlása a korábbiaknál jóval drasztikusabb hatású recessziókat eredményezhet.

A fentiek fényében talán érthető, miért hasonlítom a jegybankok szuper laza monetáris politikáját a szovjet katonák egykori üzleteihez, mikor is fegyvereket adtak el a szemben álló afgán erőknek. Nem elég, hogy figyelmen kívül hagyják az eszközárak felfúvódását, a hosszú évekig alkalmazott negatív nominális és reálkamatokkal még drasztikusan fűtik is a folyamatot.

Hová jutottunk mára?

A harminc éve csökkenő kamatok részvény- és kötvény- (műkincs, ingatlan, oldtimer autó és minden…) árfelhajtó hatására a jövőben már vélhetően nem számíthatunk.

Az adósság soha nem látott magas szintje miatt a globális gazdaságnak a hitelnövekedés helyett is új hajtóerőt kell találnia.

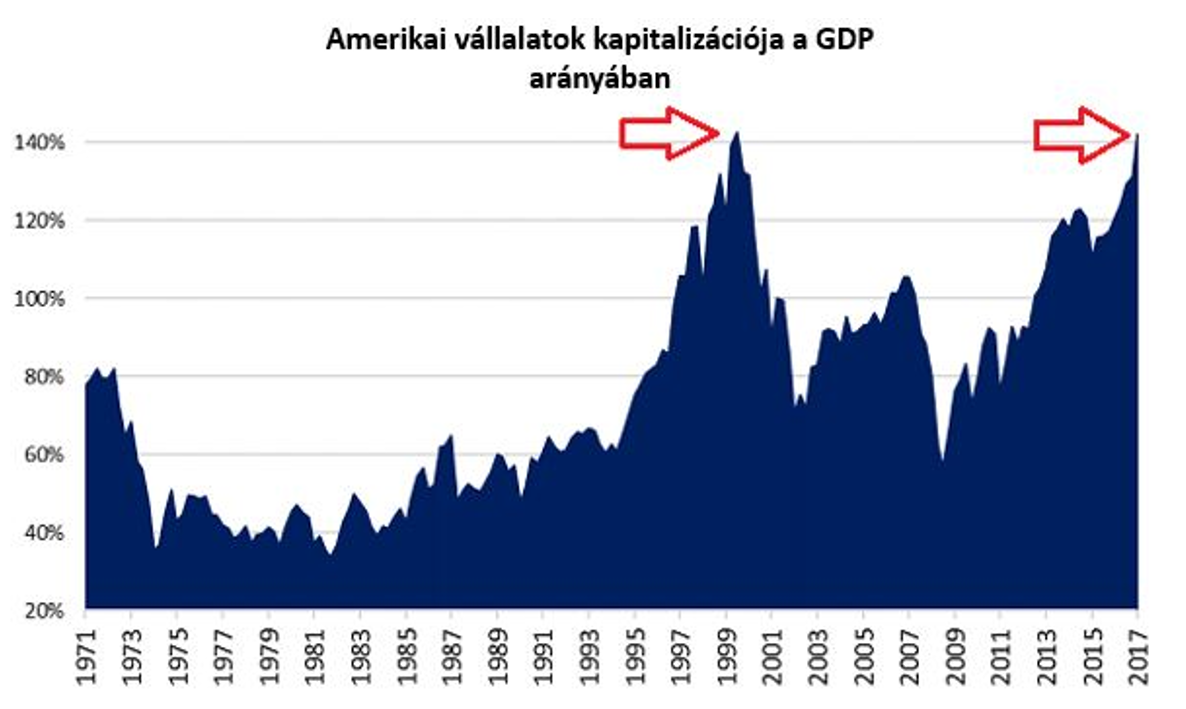

Mindeközben részvénypiac remek kilátásokat áraz. Warren Buffet egyik kedvelt grafikonja az amerikai részvények összkapitalizációját hasonlítja a nominális GDP-hez. Az adatok szerint éppen most haladjuk meg az internetes buborék összeomlása előtti szinteket.

Finoman szólva nem túl vonzók a kilátások. Ez természetesen nem jelenti azt, hogy a piacoknak holnap össze kell omlaniuk. Azt ellenben biztosabban állíthatom, hogy a következő évtizedben a passzív tőkepiaci befektetések összességében sokkal rosszabb teljesítményt fognak nyújtani, mint a mögöttünk álló kilenc évben.

A fentiek miatt úgy tűnik, középtávon nem ússzuk meg a bemutatott elmélet próbáját. Nagy valószínűséggel a globális gazdaságnak szembesülnie kell egy számottevő eszközár csökkenés sokkjával.

Közélet

Fontos