(A szerző az Amundi Alapkezelő befektetési igazgatója. A Zéróosztó a G7 elemzői szeglete.)

Az utóbbi hetekben az amerikai hozamgörbe több szakaszon is invertálódott, legutóbb a tízéves és a kétéves lejáratú kötvényhozamok közötti különbség vált negatívvá, igaz, csak egy rövid időre. Sok elemző emiatt elkezdte kongatni a vészharangot, jelezvén, hogy elkerülhetetlen a recesszió az Egyesült Államokban. Valóban így van ez, vagy elkerülhető a rettegett gazdasági visszaesés? Egyáltalán mit jelent a hozamgörbe invertálódása, és mi köze van a reálgazdasághoz?

Bevezetésként pár fogalommagyarázat. A hozamgörbe a tankönyvi meghatározás szerint a kamatlábak lejárati szerkezete, a különböző futamidejű (kötvény)hozamokat ábrázolja a rövidebb futamidőktől kiindulva a hosszabbakig. A kötvénypiaci szakzsargonban a lejárati felár egy hosszabb és egy rövidebb lejáratú kötvényhozam közötti különbséget jelenti. A rövid lejáratú kamatszintet a monetáris politika (gondoljunk csak az alapkamatra), míg a hosszabb lejáratú hozamokat a jövőbeni gazdasági növekedéssel, inflációval kapcsolatos várakozások befolyásolják leginkább.

Mivel általában nagyobb a bizonytalanság a távoli, mint a közelebbi jövővel kapcsolatban, ezért a befektetők nagyobb kompenzációt, azaz magasabb hozamot várnak el a hosszú lejáratú kötvényeknél, mint a rövidebbeknél. Ennél fogva a hozamgörbe alakja általában emelkedő, minden lejáraton egy kicsivel nagyobb hozamot láthatunk, mint az eggyel rövidebb időszakokon. Amikor a hosszabb és rövidebb lejáratú hozamok közötti különbség (lejárati felár) csökken, akkor a befektetők a hozamgörbe laposodásáról, meredekségének csökkenéséről beszélnek. Azokban a ritka esetekben, amikor a rövid távú hozamok a hosszú távú hozamok fölé kerülnek, tehát a lejárati felár negatív lesz, a hozamgörbe invertálódásáról, inverziójáról beszélünk.

Mire a nagy felhajtás, miért foglalkozik ezzel szinte mindenki a tengerentúlon? Amikor a rövid lejáratú hozamok magasabbak, mint a hosszabb lejáratúak, az megnehezíti a bankok helyzetét, amelyek jellemzően rövid lejáratú forrásokból (például látra szóló betétekből) hosszú lejáratra adnak hitelt (például jelzáloghitelt), profitálva a kettő közötti különbségből. Továbbá, ha a rövid távon elérhető hozam magasabb, mint a hosszú távon elérhető, akkor a gazdasági szereplők nem lesznek hajlandóak hosszú távra befektetni, ami rontja a jövőbeni növekedési kilátásokat.

Ha a korábban említett, a hozamgörbe normál alakját magyarázó analógiát használjuk, akkor azt mondhatjuk, hogy a rövid távú bizonytalanság nagyobb ilyenkor a gazdaságban, mint hosszú távon. Összefoglalva ez azt jelenti, hogy a hosszú távú hozamoknál magasabb rövid oldali hozamszintek abnormálisak, és ezek a magas szintek nem tarthatók fenn sokáig. Ezen túl (illetve lehet, hogy éppen ezen tényezők miatt), a hozamgörbe alakja általában jó előrejelzője a gazdasági visszaeséseknek.

Az USA-ban a legutóbbi hét recessziót minden esetben megelőzte a hozamgörbe invertálódása.

Több kérdés is felmerül ezzel kapcsolatban. Melyik hozamgörbét, azaz melyik két lejárat különbségét nézzük? Mennyire megbízható előrejelző indikátorok ezek a különböző hozamgörbék?

A médiában és az elemzők között a legelterjedtebb mutató a tízéves és a kétéves lejáratú kötvények hozama közötti különbség. Ez a különbség a tavalyi év közepe óta folyamatosan csökken, és múlt héten rövid időre negatívvá vált, miután korábban a 30 és 20, majd a 30 és 5 év közötti lejáratok közötti különbség került a negatív tartományba. Ezt egy viszonylag jó előrejelző képességű mutatónak tartják, például azért, mert az előző hat amerikai recesszió előtt mindig negatív volt ez a különbség, és csak egy alkalommal adott fals pozitív jelzést. Érdekes módon ez szintén egy Oroszországgal kapcsolatos krízis közepette fordult elő, ugyanis amikor 1998-ban csődöt jelentett az ország – később nagyméretű feltörekvő piaci pánikot elindítva -, ez a Long Term Capital Management nevű befektetési alap csődjéhez, valamint az amerikai alapkamat csökkenéséhez vezetett, ám az amerikai gazdaság végül nem került recesszióba.

Az amerikai jegybank szerepét betöltő Fed szakértői azonban a tízéves és a három hónapos hozam közötti különbségre esküsznek. Egy 2018-as elemzésükben öt különböző lejárati felárat vizsgáltak, és a legjobb előrejelzési képességgel bíró mutatónak ezt találták, ugyanakkor mindegyik mutató hasonlóan magas magyarázó erővel bírt. Ez a felár viszont egészen mást mutat jelenleg, mint az előzőekben említett: az utóbbi hetekben rég nem látott magasságokba emelkedett, és nagyon messze van az invertálódástól. (Ha valakit érdekel ez a mutató és az ebből számolt recessziós valószínűség, a NY Fed oldalán megtalálhatja.)

Jerome Powell Fed-elnök a legutóbbi előadásában pedig egy harmadik mutatót javasolt alkalmazni a recesszió előrejelzésére, amit a rövid oldali hozamokból lehet kiszámítani. Ez a másfél év múlvai határidős három hónapos hozam és a jelenlegi három hónapos hozam különbsége, amit már egyébként az előzőekben említett 2018-as Fed-elemzés is vizsgált, és a második legjobb hatékonyságú mutatónak talált. Ez a lejárati felár 20 éve nem látott magasságokba emelkedett, és gyakorlatilag azt jelzi, hogy a következő másfél évben nem várható recesszió az USÁ-ban.

Az utóbbi időkben egy negyedik mutató is felbukkan elemzői körökben, az úgynevezett reál-hozamgörbe meredeksége, ami a különböző lejáratokhoz tartozó reálhozamokat ábrázolja (a nominális hozamokból kivonva az adott lejárathoz tartozó jövőbeni inflációs várakozásokat). Ez is viszonylag meredek a nominális hozamgörbéhez képest, ennél viszont a rövid lejáratú reálhozamokat a rég nem látott magasságokba emelkedő inflációtól való félelem tartja alacsonyan.

Láthatjuk, hogy ezek a mutatók egészen eltérő irányba mutatnak, így nem egyértelmű a recesszió eljövetele az Egyesült Államokban.

Van észszerű magyarázat azonban a különböző lejárati felárak eltéréseire. A három hónapos és a kétéves hozamok között azért ilyen nagy a különbség, mert a rövidebb hozamot nagyobb mértékben befolyásolja az aktuális alapkamat, míg a kétéves lejáraton nagymértékű jövőbeni kamatemelést áraz a piac.

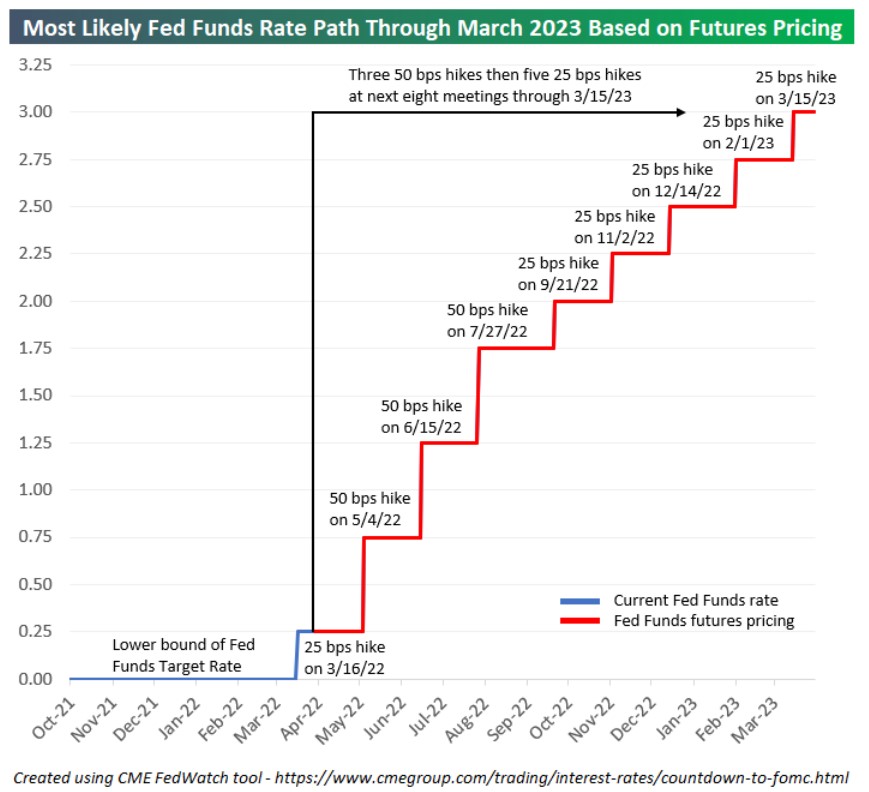

Az amerikai alapkamat szintjére vonatkozó várakozások. Forrás: forrás: Bespoke Investment Group, CME FedWatch tool

Emiatt a tízéves hozamot a kétéveshez hasonlító mutató jóval alacsonyabb, mint ha azt a három hónaposhoz hasonlítanánk. A következő időszakban nagymértékű kamatemeléseket vár a piac a Fed-től, hogy a 8 százalék feletti inflációt sikerüljön lehozni a 2 százalékos cél környékére. A hozamgörbe ezen részének laposodása azt vetíti előre, hogy ilyen mértékű kamatemelés hatására nagymértékben lassulni fog a gazdaság.

Nemcsak a rövid oldalon érdemes magyarázatok után kutatni, ugyanis a felárak csökkenése nemcsak a rövid oldali hozamok emelkedésének, hanem a hosszú lejáratú hozamok csökkenésének vagy kisebb mértékű emelkedésének is köszönhető. A hosszú lejáratú kötvényhozamok egyes elemzők szerint mesterségesen alacsonyan vannak tartva a jegybank eszközvásárlásai által, így a lejárati felár is torz képet mutat. Ha nem lettek volna ilyen vásárlások, akkor a tízéves és a kétéves hozam közötti lejárati felár is jóval nagyobb volna, és nem adna recessziós jelzést. A következő hónapokban minden bizonnyal beinduló mennyiségi szigorítást – a korábban megvett eszközök eladását és/vagy újra be nem fektetését – ebből a szempontból érdemes lesz majd figyelni, ugyanis általános várakozás, hogy ez megemeli majd a hozamokat a görbe hosszú oldalán.

Néhány elemző úgy gondolja, hogy a rövid hozam hirtelen megemelkedése a befektetők túlreagálása az infláció megugrására és a Fed szigorítási fordulatára. Ha a Fed látja már az infláció végét, és látja a gazdaság lassulását, akkor nem fog annyit emelni, mint amennyit most a piac gondol, így a lejárati felárak újból emelkedhetnek. Egy másik vélemény szerint a hozamgörbe meredekségének csökkenésével párhuzamosan emelkedő hosszú lejáratú kötvényhozam azt sugallja, hogy nem kell aggódni a recesszió miatt, ugyanis az – a magasabb várható infláción túl – magasabb jövőbeni gazdasági növekedést feltételez.

Sokan viszont egyszerűen leírták a hozamgörbe előrejelző szerepét a jegybanki eszközvásárlások piaci árakat torzító hatása miatt. Mindezeket az érveket komolyan kell venni, amikor a befektetők a hozamgörbe és a gazdaság kapcsolatát vizsgálják. Azt a megállapítást is érdemes észben tartani, amire sok kutató (többek között az amerikai jegybank elemzői is) felhívta már a figyelmet: ha az egyik jelenség majdnem mindig megelőzi vagy követi a másikat, attól még nem biztos, hogy az egyik okozza a másikat. A korreláció nem feltétlenül jelent tehát kauzalitást. Ez az ok-okozati probléma ebben az esetben is fennáll, ugyanis a kutatók eddig nem tudták tudományosan igazolni, hogy maga a hozamgörbe inverziója milyen fundamentális magyarázatot adna a recesszióra. Az is lehetséges, hogy a recesszió (illetve az arra vonatkozó várakozás) váltja ki az inverziót, és nem fordítva.

Összességében tehát a történelmi tapasztalatok azt mutatják, hogy érdemes odafigyelni a hozamgörbe jelzéseire, de figyelembe kell venni az egyéb torzító hatásokat is. Ráadásul, ha így is van, és lesz egy recesszió az USA-ban, van egy jó hírem: a hozamgörbe invertálódása átlagosan 11 hónappal előzi meg a recesszió kezdetét, tehát még van időnk felkészülni rá. A Ned Davis Research adatai alapján a 2020-as rövid recessziót 11, a 2008-as válságot 21, míg a dotcom lufi kipukkanását követő gazdasági visszaesést szintén 11 hónappal előzte meg a tízéves és hat hónapos hozamok különbségének negatívvá válása.

Egyelőre a makrogazdasági elemzők többsége nem vár a következő egy-két évben recessziót az Egyesült Államokban, csak látványos lassulást 2021 kiugró növekedési számaihoz képest. Azonban ezt is – mint a hozamgörbéből kinyerhető információkat – érdemes fenntartásokkal kezelni, hiszen, ahogy a népszerű fricska mondja, a közgazdászoknak sikerült az elmúlt hat recesszióból kilencet előre jelezni.

Fontosnak tartjuk a használható tudást nyújtó elemzéseket, a higgadt, szakértői véleményeket. A rovat támogatója a Boston Consulting Group.

Pénz

Fontos