Az európai fizetési rendszerekre vonatkozó PSD szabályozást 2007-ben vezette be az Európai Unió, és akkoriban ez fontos volt az online fizetési rendszerek terjedése miatt. A 2015-ös PSD2 azonban eddig inkább kudarcnak tűnik. Az EU szerint három fő célja volt a rendeletnek:

- Csökkentsék a költségeket a verseny növekedésével, új szolgáltatók és fintech cégek könnyebb piacra lépésével.

- A fogyasztóknak akartak több jogot adni, például a nem kívánt fizetések visszatérítése terén.

- Növelni akarták a biztonságot, ami végső soron a költségek csökkentéséhez is kell.

Elmaradt a piaci hatás

Ebből a gyakorlatban leginkább egyet érez a felhasználó: a biztonság növelése érdekében bevezetett úgynevezett erős ügyfél-hitelesítés*Az erős ügyfél-hitelesítés azt biztosítja, hogy vásárlás vagy online bankolás esetén csak a kártya használatára jogosult személy kezdeményezzen tranzakciót. Ezt úgy érik el, hogy a kártyaadatok mellett szükség van egy sms kódra, applikációban megadott kódra vagy applikáción keresztüli azonosításra, például ujjlenyomattal vagy arcfelismeréssel. miatt körülményesebbé és nehezebben átláthatóbbá tett online fizetést. A várt piaci verseny ugyanis elmaradt, nem lett érdemi hatása a fintech cégek növekedésére a PSD2-nek, ahogy a banki tranzakciós díjak sem változtak a fizetési szolgáltatások kapcsán.

A fintech cégek pedig sok esetben nemhogy növelték az ügyfelek biztonságát, hanem sokkal inkább új problémákat és kockázatokat jelentenek. Persze olyan jogi kérdések nem sokakat foglalkoztatnak, hogy egy applikációból elérhető pénzügyi szolgáltatás melyik országba van bejegyezve, de amikor azzal szembesülnek, hogy a cég zárolja a számlájukat, és akár hetekig nem kapnak érdemi választ, hogy miért, már rögtön átértékelődnek ezek a kérdések. Ahogy arra az MNB tájékoztatója is felhívja a figyelmet, az ezeknél a társaságoknál tartott pénzünkre nem érvényes a magyar betétbiztosítás – így nagyon nehéz lehet például egy esetleges csőd után az ügyintézés, és panaszok esetén sem tud a magyar hatóság segíteni.

Nehezen érthető szabályok

A fogyasztók többsége azonban nem igazán érdeklődik a fintech megoldások iránt egyelőre, a többség csak azért találkozik a PSD2-vel, mert a korábban egyszerű online vásárlás bonyolultabb lett 2021. január 1-jétől. Kezdjük egy igen egyszerű kérdéssel: mekkora összegtől van szükség erős ügyfél-hitelesítésre, és mikor elég a hagyományos módon megadni a kártyaadatokat webes vásárlásnál?

Nem sikerült arra egy átlagembernek is követhető uniós szabályt alkotni, hogy mikortól kell a kártyaadatok mellett a fokozott biztonságú azonosítás.

Ahogy már sokan tapasztalhatták, néha néhány ezer forintos tranzakcióknál is jöhet a hosszadalmas extra adminisztráció, máskor több tízezer forint is elmegy enélkül. A bankok tájékoztatói nem segítettek, ezért az MNB-hez fordultunk. Ott kérdésünkre elmondták, hogy alapvetően 150 eurónak (nagyjából 55 ezer forint) megfelelő összeg felett van szükség erős ügyfél-hitelesítésre. Azonban ez csak a főszabály, ettől számos eltérés lehet.

Egy külön uniós rendelet*Az MNB tájékoztatása szerint az (EU) 2015/2366 európai parlamenti és tanácsi irányelvnek az erős ügyfél-hitelesítésre, valamint a közös és biztonságos nyílt kommunikációs standardokra vonatkozó szabályozástechnikai standardok tekintetében történő kiegészítéséről szóló 2017. november 27-i (EU) 2018/389 felhatalmazáson alapuló bizottsági rendelet (a továbbiakban: SCAr.) szabályozza.

A (műveleti)kockázat-elemzésen alapuló kivételi szabályt az SCAr. 18. cikke részletezi és szabályozza (a 18. cikkhez melléklet is tartozik). foglalkozik azzal, hogy milyen kockázatkezelési rendszert kell alkalmazni: ez függ attól, hogy az adott típusú tranzakciónál mekkora volt a csalások értéke. De akkor sem kell erős ügyfél-hitelesítést alkalmazni, ha a pénzforgalmi szolgáltató műveletkockázati rendszere azt alacsony kockázatúnak tekinti.

A bankok belső rendszerei döntik el, hogy mikor szükséges erős ügyfél-hitelesítés, ezért az ügyfelek nem tudhatják előre soha, hogy ezzel is bajlódniuk kell-e.

A bankokra összességében több felelősség hárul, így érthető, hogy sokkal biztosabbak akarnak lenni abban, hogy nincs-e csalás a tranzakciók hátterében. Ahogy az MNB-nél kérdésünkre elmondták, ha a számlánkról akaratunk ellenére emelnek le pénzt, akkor a pénzforgalmi szolgáltatóknak kérésünkre főszabályként vissza kell adni a vitatott összeget. Ha vitatják ennek jogszerűségét, nekik kell az ügyfél csalárd vagy súlyosan gondatlan magatartását bizonyítaniuk. Szintén pozitív a bankkártyaletiltás díjának eltörlése – igaz, új kártyáért ugyanúgy kérhetnek pénzt, így előfordulhat, hogy a kieső bevételeket máshogy szedik be.

A PSD2 mögött az az elgondolás állt, hogy a pénzügyi cégek az informatikai fejlesztéseikkel fogják majd szavatolni, hogy a szolgáltatás ne csak gyors és kényelmes, hanem biztonságos is legyen.

Szinte minden bank és pénzügyi szolgáltató más és más megoldást választott, így a felhasználók sok idejét kötötte le, hogy ezeket tanulmányozzák. Kérdés, hogy megérte-e? Annak próbáltunk utánajárni, hogy a rengeteg bankkártya-tulajdonos sok idejét igénybe vevő újdonsággal mekkora megtakarítást lehet elérni.

Kevés csalás, kevés haszon

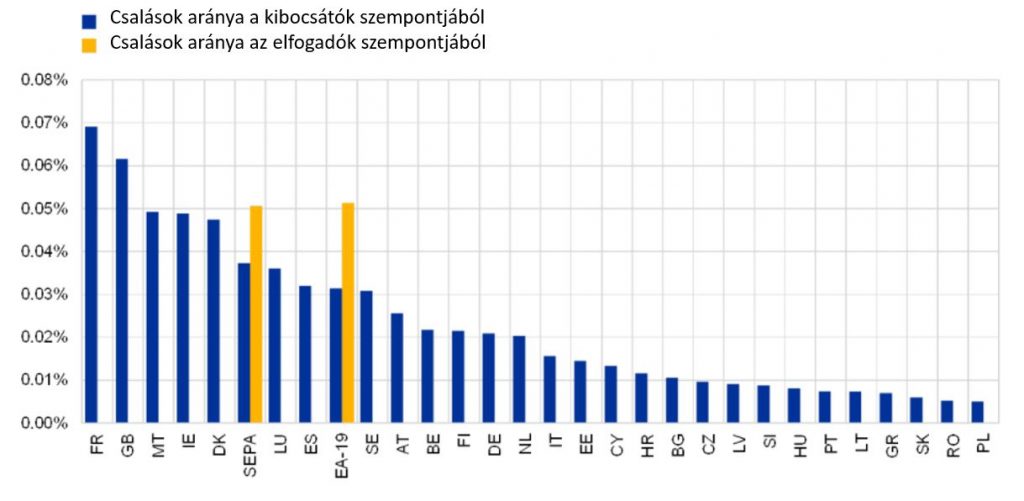

Az Európai Központi Bank 2020-as kártyacsalásokra vonatkozó jelentése szerint Magyarországon az egyik legalacsonyabb a bankkártyával elkövetett csalások aránya. A 2018-as adatok alapján összeállított elemzésből az látszik, hogy hazánkban a hetedik legalacsonyabb a bankkártyás csalások aránya, alig ötöd-hatod akkora a nyugat-európai országokhoz képest.

A csalások kapcsán nagy előny, hogy kisebb piac vagyunk, a magyar nyelv miatt is bonyolultabb az internetes csalóknak nálunk próbálkozni, és ilyenkor az sem jön rosszul, hogy az egyik legszegényebb uniós államként itt kisebb nyereséget várhatnak. Amíg az eurózónában 1,59 kártya jut egy lakosra, nálunk csak 0,96 – ennél az egész EU-ban csak a román 0,89-es adat alacsonyabb.

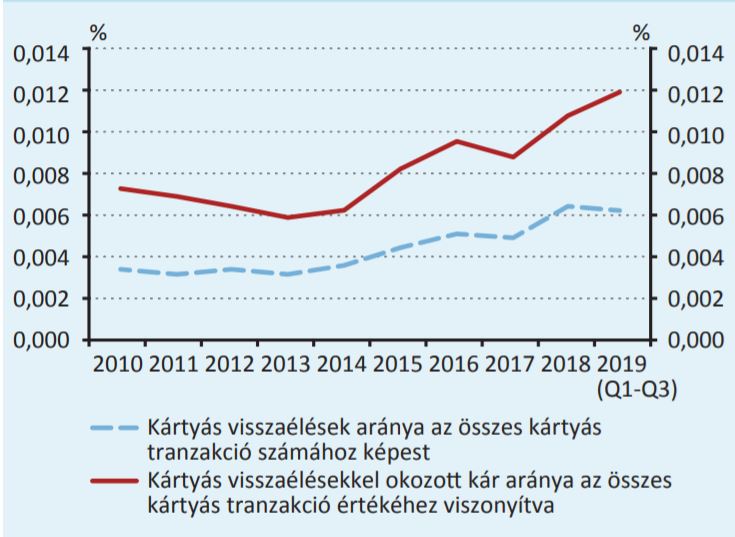

A teljes fizetési forgalom 0,012 százalékát érintették a visszaélések 2019-ben, ám ahogy az MNB 2020-as Fizetési rendszer jelentésében látható, az elmúlt évtizedben, ha lassan is, de nőtt a visszaélések aránya.

A magyar ügyfelek szempontjából azért mégis az a fontos, hogy a nehézkes kétlépcsős ügyfelhitelesítés végső soron segít-e a csalások összegének érdemi csökkentésében, és ezáltal, ha sok áttétel is, de olcsóbbá teheti-e a bankolást.

Négy negyedév statisztikai adataiból az olvasható ki, hogy az összes szereplő egyéves vesztesége 2,3 milliárd forint volt a bankkártyás fizetésekkel kapcsolatban. Ebben az időszakban 953 millió bankkártyás vásárlás történt, 7445 milliárd forint értében. A csalások költségének pedig csak alig tizede jut a kártyabirtokosokra.

A bankkártyás tranzakciók értékének 32 százalékát a 10 ezer forint alattiak, 42 százalékát pedig a 10 és 50 ezer forint közötti értékűek tették ki a grafikonon ábrázolt időszakban. Ez azt mutatja, hogy a biztonság valóban csak akkor növelhető, ha ezekkel a kisebb tranzakciókkal is foglalkoznak.

Az internetes vásárlások száma ebben a négy negyedévben 183 millió darab volt, 2339 milliárd forint értékben, amihez az internetes csalások 1,5 milliárd forintos összegét érdemes hasonlítani. Ez 0,06 százalék, ami ötször nagyobb, mint a kártyás visszaélések összességében a teljes kártyás fizetési forgalomhoz képest.

Ha csupán egyetlen perc többlet időráfordítást kíván az erős ügyfél-hitelesítés használata, és a tranzakciók 80 százalékában lesz erre szükség, az azt jelenti, hogy mindez a nettó átlagbérrel számolva 4 milliárd forint költséget jelent az ügyfeleknek. (Az erre szánt idő természetesen nem minden esetben kiesett munkaidő, ám a költség-haszon elemzésekben lényegében így szoktak vele számolni.)

Becslésünk szerint az PSD2 erős ügyfél-hitelesítése legalább kétszer annyi kárt okoz, mint amennyi hasznot hajt.

Ez ráadásul igen konzervatív becslés, hiszen a bankok erős ügyfél-hitelesítést lehetővé tevő fejlesztéseit, a rendszerek üzemeltetését nem is vettük figyelembe. És más veszteségek is vannak: ha lemerült például a telefonunk – aminek applikációjában kell a tranzakciót jóváhagyni -, van, hogy elmegy a kedvünk a vásárlástól. Sok banknál még egy további jelszó kell a folyamat során, ha ezt valaki elfelejti, elmegy a kedve a vásárlástól – ez pedig a kerekedőknek okoz gondot.

Megugró kosárelhagyás

Az online kereskedőknek elvileg örülniük kellene az erős ügyfél-hitelesítésnek, hiszen így csökkenhetnek a csalások miatti veszteségeik. A lapunknak név nélkül nyilatkozók tapasztalatai azonban inkább negatívak: a megugró panaszszámra és így az ügyfélszolgálati költségekre panaszkodtak leginkább. Sokan nem tudják ugyanis, hogy a bank új rendszere miatt nem tudnak fizetni, és a kereskedőket keresik emiatt. (Ezért találkozhattunk sok oldalon erről tájékoztató felugró üzenettel.)

A másik jellemző probléma a kosárelhagyás: a webáruházak életében az egyik fontos mutató, hogy amikor valaki rákattintott a vásárlása, akkor be is fejezi-e a fizetést. Akiknek nem megy át a pénze az új rendszer miatt, sok esetben ott is hagyják az árut.

A teljes képhez hozzátartozik, hogy a legnagyobb hazai e-kereskedelmi vállalatok tapasztalatai ezeket részben támasztják csak alá. A január 1-jei erős ügyfél-hitelesítésre történő átállás után minimálisan csökkent a kártyás fizetéssel történő rendelések száma, nagyrészt akkor, ha egy vásárló tranzakciója meghiúsult az azonosítási folyamat során az eMAG tapasztalatai szerint. Az Extreme Digitalnál a felhasználók fizetésimód-választására nem volt szignifikáns hatással az erős ügyfél-hitelesítés, azonban a tranzakciók sikerességi aránya jelentősen csökkent.

Az eMAG-nál azt is érzékelték, hogy ugyan minimális mértékben, de növekedett a készpénzes, utánvétes vásárlások száma – mert akinek a kártyás vásárlását elutasította a bank, az inkább ezeket választotta. Hogy igen eltérő lehetnek a tapasztalatok, azt jól mutatja, hogy az Extreme Digitalnál nem érzékeltek ilyen hatást.

A két összeolvadó online kereskedőnél úgy látják, hogy a kosárelhagyásra nem volt érdemi hatása az új szabályoknak. Ami pedig a panaszokat illeti, ezeket egyrészt átirányítják a bankokhoz, másrészt ezek elkerülésére hirdetésekben, hírlevelekben magyarázzák el az új szabályokat. Tehát a fizetési rendszer ezt a tevékenységet végső soron a kereskedőkhöz szervezte ki. (Bár például az OTP Bank hirdetéseivel is találkozhatunk a Youtube-on, amelyekben az erős ügyfél-hitelesítéshez kapcsolódó tennivalókat magyarázzák el.)

Az új biztonsági szabályok tehát a felhasználóknak és a kereskedőknek sem túl kellemesek, és egyelőre nem is látszik, hogy az elérhető nyereség megérné a sok vesződséget. Az új szabályok mellett szólhat azonban, hogy a jövőben tovább halad előre a digitalizáció, és ehhez elengedhetetlen a bizalom. Márpedig az előnyös, ha készpénz helyett egyre inkább terjed az elektronikus fizetés.

Amikor már sokan használják az elektronikus tranzakciókat, akkor még vonzóbb lesz a csalók számára a terület, ennek megelőzését is segíti az új rendszer. De mindezt az átlagemberek számára sokkal egyszerűbb és átláthatóbb szabályokkal is meg lehetett volna valósítani, főleg úgy, hogy öt évet töltöttek az uniós tagországok a szabályozás elkészítésével.

A változásokat azonban úgy készítették elő, hogy nem készült a hatásokról érdemi költség-haszon elemzés, vagy ha létezik ilyen, akkor nyilvánosan nem fellelhető. Az Európai Bankfelügyelet jelentéséből ráadásul az derül ki, hogy nem is igazán van ahhoz megfelelő adatuk, hogy érdemben ilyet készítsenek. Így eléggé úgy néz ki, hogy megérzések alapján gondolták úgy az uniós illetékesek, hogy megéri az online fizetést az átlagemberek számára jelentősen megbonyolítani.

Pénz

Fontos