(A szerző az Amundi Alapkezelő befektetési igazgatója. A Zéróosztó a G7 elemzői szeglete.)

A tavalyi év az ESG befektetések teljesítményét mutató indexek felülteljesítését hozta a hagyományos társaikhoz képest szinte minden régióban, ami 2024-ben is folytatódni látszik. Ezzel szemben az aktívan kezelt fenntartható befektetési alapok nem tudtak jobb teljesítményt felmutatni a referenciaindexeiknél, köszönhetően az eltérő szektorösszetételnek. A tőke egyértelműen a fenntartható alapokba áramlik globálisan, noha az USA-ban a tavalyi volt az első év, hogy kiáramlást regisztráltak. A jövőben a tematikus és „impact” alapok még inkább előtérbe kerülhetnek.

Teljesítmények

Amióta léteznek ESG részvény- és kötvényalapok, állandó vita tárgya, hogy ezek teljesítménye hogyan alakul a hagyományos aktívan és passzívan kezelt alapokéhoz. A válasz sokáig az volt, hogy ezek az alapok jobb hozamot érnek el, mint az ESG szempontokat figyelmen kívül hagyó társaik, ám ez a tapasztalat újabb vitákat eredményezett a mögöttes okokról. Sokan érveltek amellett, hogy az ESG alapokat nem a klasszikus indexekhez kötött alapokkal kellene összehasonlítani, hanem mondjuk a technológiai cégek papírjaira koncentráló alapokéval, hiszen az ESG-alapok általában alulsúlyozzák az olyan hagyományos ágazatokat, mint az ipar, az olaj, vagy energetika, hiszen ezek a cégek jellemzően nagyobb környezeti lábnyommal rendelkeznek.

2022 fordulatot hozott ebben a vitában, mert az ESG alapok ebben a turbulens időszakban alulteljesítőnek bizonyultak a hagyományos, és azon belül főleg az aktívan kezelt alapokkal szemben. Ebben az évben valóban jól teljesítettek az energiaipar cégei, elszállt az infláció, és megemelkedtek a kamatszintek, ami alaposan átírta a forgatókönyveket, hiszen az egyes szektorok, illetve a kötvények és részvények nagyon eltérően reagálnak a kamatszintek durva változására.

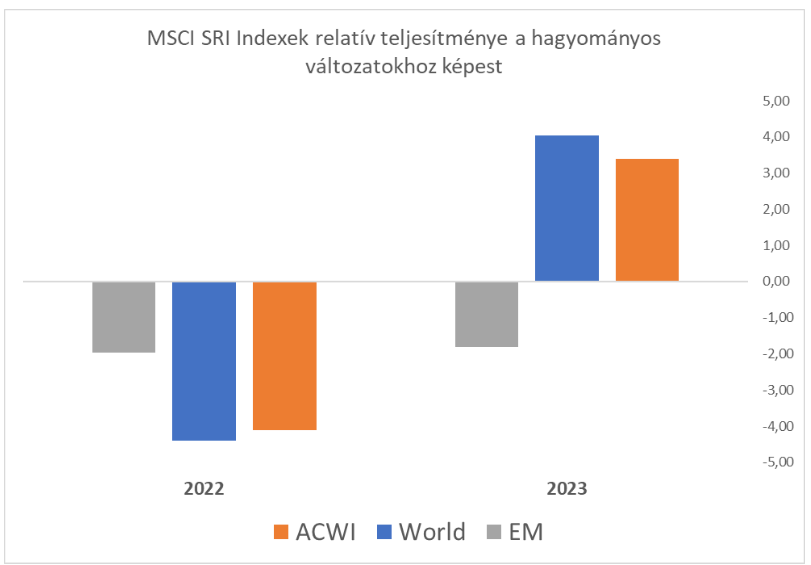

2023 a kérdés szempontjából felemásnak bizonyult: az alulteljesítést hozó 2022-es év után tavaly az ESG indexek összességében nagyobb hozamot értek el, mint a hagyományosak, viszont a fenntartható alapokon belül fontos különbségek rajzolódtak ki a fejlett és a fejlődő piacok között, a részvény- és a kötvényalapok között, valamint az SFDR besorolás szerint.

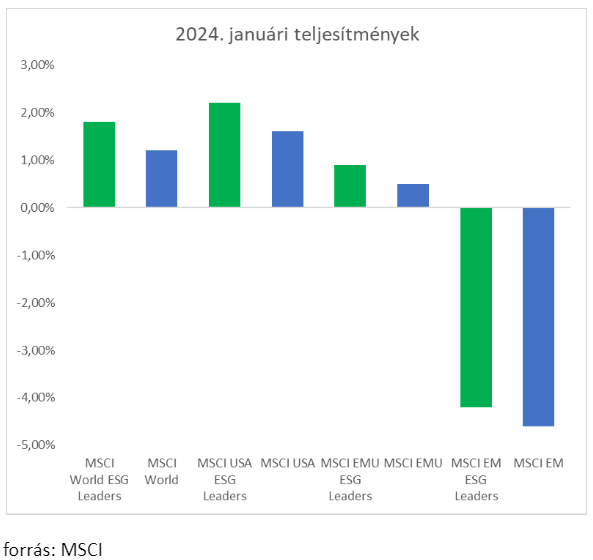

forrás: MSCI

Mielőtt ezeket áttekintjük, szögezzük le, hogy különbség van az ESG indexek, és az ESG alapok között. Az indexek passzív leképezései az adott piacba történő befektetésnek, míg az alapok hozama azt mutatja, hogy maguk az alapkezelők, hogyan érnek el ezeknél jobb, vagy rosszabb eredményeket. Nos 2023-ban az ESG indexek jellemzően nagyobb hozamokat értek el, mint a klasszikus indexek, de ez alól kivételt képeztek a fejlődő piacok, ahol az ESG indexeken belül felülsúlyozottak voltak a kínai technológiai papírok, amik viszont rossz évet zártak. Ugyanez fordítva működött az Egyesült Államokban, ahol a technológiai szektor – szinte teljes egészében a legnagyobb cégektől húzva – kiemelkedően jó évet zárt, ami megtámogatta az ESG indexeket. (Ugyanez a hatás Európában is érvényesült, de jóval kisebb mértékben.)

Ebben a közegben az aktívan kezelt ESG részvényalapok átlagos teljesítménye a Morningstar adatai alapján elmaradt a benchmarkjukként szolgáló ESG indexek teljesítményétől. Ezzel szemben a hasonló fenntartható kötvénypiaci alapok átlagosan a benchmarkjuknál jobb hozamot produkáltak 2023-ban. A részvényalapok alulteljesítésének oka leginkább a szektorallokációban keresendő. A közhiedelemmel ellentétben ugyanis a gyakorlatban a fenntartható részvényalapok nem a technológiai szektort súlyozzák felül, hanem az ipari, alapanyag és egészségügyi vállalatokat preferálják, míg a pénzügyi, energia-, technológiai és kommunikációs szektort alulsúlyozzák. Ezek a szektorbeli különbségek tavaly nem kedveztek az alapkezelőknek, leginkább azért, mert a technológiai és kommunikációs szektorok látványosan emelkedtek.

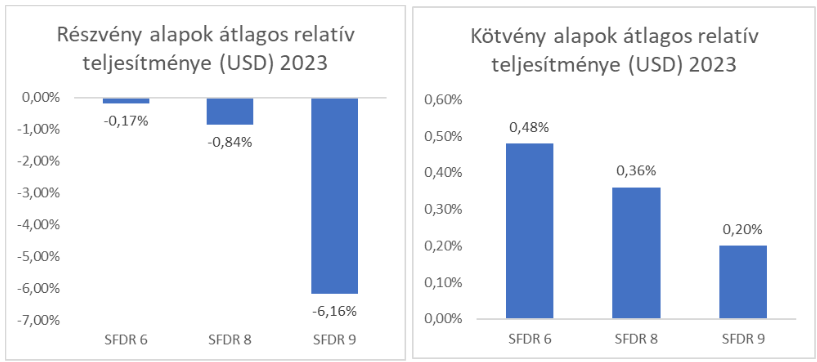

Érdemi eltérés mutatkozik a teljesítményekben az európai SFDR besorolás szerinti is, mind a részvény-, mind a kötvénypiaci oldalon. A Morningstar adatai alapján az SFDR 8-as részvényalapok – melyek befektetési politikájuk alapján az ESG karakterisztikákat segítik elő –, átlagosan 0,84 százalékkal maradtak el a benchmarkjuktól, míg a fenntarthatósági célkitűzésekkel rendelkező SFDR 9-es alapok átlagosan több mint 6 százalékos lemaradást szenvedtek el. Ezzel szemben a nem-ESG, SFDR 6-os részvény alapok csupán 0,17 százalékos átlagos alulteljesítést mutattak. A kötvénypiaci alapoknál ezzel szemben a 8-as cikknek megfelelő alapok 0,36, a 9-es cikknek megfelelő alapok 0,2, míg a „sima” 6-os cikk alá tartozó alapok 0,48 százalékkal teljesítették felül átlagosan a referenciaindexüket.

forrás: Morningstar, Man RI Research

A szigorúbb fenntarthatósági célkitűzéseket követő részvényalapok nagyobb alulteljesítésére magyarázat, hogy ezen alapokban értelemszerűen népszerűek a megújuló energiával foglalkozó vállalatok. Ez a szektor azonban a magasabb kamatkörnyezet, illetve az alapanyagköltségek megugrása és az ellátási láncokban bekövetkezett problémák miatt tavaly jelentős kihívásokkal nézett szembe. A magas kamatszint duplán rosszul érintette ezt az iparágat. A megújuló energiát előállító – jellemzően nem kifejezetten tőkeerős – vállalatok rendkívül érzékenyek a finanszírozási költségekre, mivel a kiadások nagy része a beruházások elején képződik, amit a jóval alacsonyabb működési költségek csak később kompenzálnak. Ráadásul növekvő kamatok és infláció, illetve csökkenő megtakarítások mellett a kereslet jellemzően csökken a megújuló technológiák iránt.

Tőkeáramlás

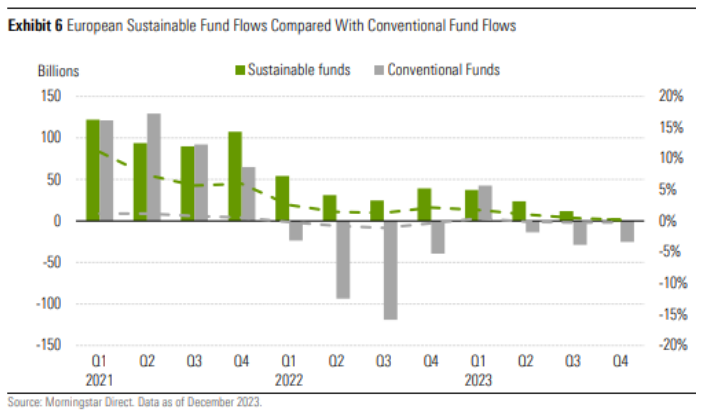

Ha nemcsak azt nézzük, hogy hogyan teljesítettek a múltban az ESG alapok, hanem azt is meg akarjuk vizsgálni, hogy mit várnak tőlük a befektetők, akkor nem az elért hozamokat, hanem az ESG alapok tőkeáramlását érdemes összevetni a hagyományos alapokéval. Ebben az összevetésben tavaly az ESG alapok abszolút nyertesek voltak, mert míg a felelős, fenntartható, vagy ESG alapok iránti globális kereslet továbbra is kitartott, addig a hagyományos stratégiájú alapok kiáramlást szenvedtek el.

A Morningstar adatai alapján az európai fenntartható alapokba több mint 76 milliárd dollárnyi tőke áramlott, ami ugyan fele az előző évi beáramlásnak, de a hagyományos alapok 50 milliárdos kiáramlásához viszonyítva szép teljesítmény. Mind a részvény-, mind a kötvényalapok beáramlást tudtak elkönyvelni, ugyanakkor az aktív befektetési alapokból kifelé áramlott a tőke, míg a passzív alapok (jellemzően ETF-ek, index alapok) új befektetőket gyűjtöttek.

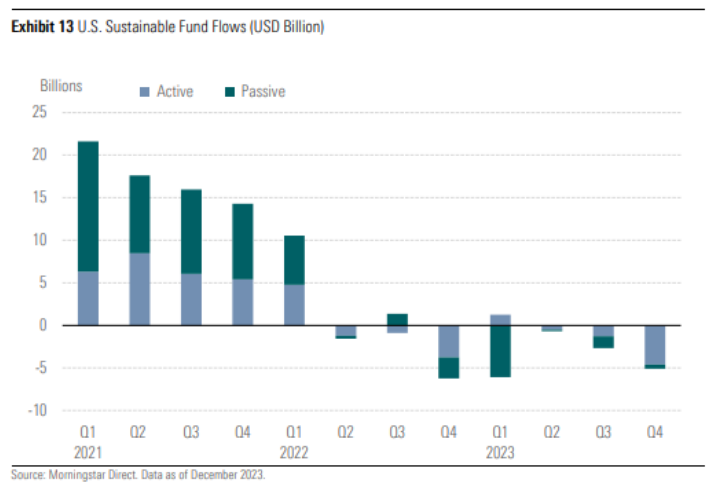

Az USA-ban a fenntartható befektetési alapok történelmében 2023 volt az első olyan év, amelyben nettó kiáramlást regisztráltak, azaz többen adták el ezeket az alapokat, mint ahányan megvásárolták azokat. A tavalyi év során összesen 13 milliárd dollár értékben áramlott ki tőke ezekből az alapokból, ebből 5 milliárd csak az utolsó negyedévben. Ez a negatív trend legnagyobb mértékben a részvényalapokat érintette, ahol mind az aktív (5,1 milliárd USD), mind a passzív (8,1 milliárd USD) fenntartható alapokból vontak ki tőkét a befektetők, míg a kötvényalapokba nettó 1,4 milliárd dollár friss befektetés érkezett. Érdekes módon a tavalyi évben az összes amerikai alapoknál regisztrált kiáramlás meghatározó hányadát – mintegy 9 milliárd dollárt – egyetlen, az amerikai részvénypiacra fókuszáló ETF-ből vették ki a befektetők.

Az USA-ban a negatív befektetői hozzáállás mögött az előző évi relatív alulteljesítés mellett a magas hozamkörnyezet, valamint a megújuló energiaszektor folytatódó vesszőfutása sejlik fel, mint kiváltó ok. Ugyanakkor érdemes megemlíteni azt is, hogy az ESG befektetéseket övező politikai viták is hozzájárulhattak a fenntartható befektetési alapok iránti kereslet visszaeséséhez.

Kilátások

Az MSCI legfrissebb adatai alapján a januári teljesítmények a tavalyi trendek folytatódását mutatják. Az ESG Leaders indexek szinte miden régióban felülteljesítették a hagyományos, nem-ESG változatukat. Továbbra is az USA áll az élen mind az abszolút, mind a relatív teljesítményekben, a fejlődő piacok pedig továbbra is lemaradók.

A felelős befektetésekre leginkább ható makrogazdasági környezetben sem történt egyelőre érdemi változás. A hozamszintek – noha lejjebb jöttek a tavaly októberi szintekről – továbbra is magasak, a zöld technológiák ellátási lánc problémái sem oldódtak meg hirtelen. Sőt, a kép a felhasználói oldalon is borúsabb lett, elég csak arra gondolni, hogy az elektromos autók iránti kereslet a legfrissebb előrejelzések alapján nem fog olyan mértékben nőni, mint azt korábban gondolták a szakértők. Pozitív viszont, hogy az elemzők többsége szerint valamikor az év közepétől elkezdődhet a kamatcsökkentési ciklus a fejlett országokban, ami enyhítheti a nyomást a finanszírozási oldalon.

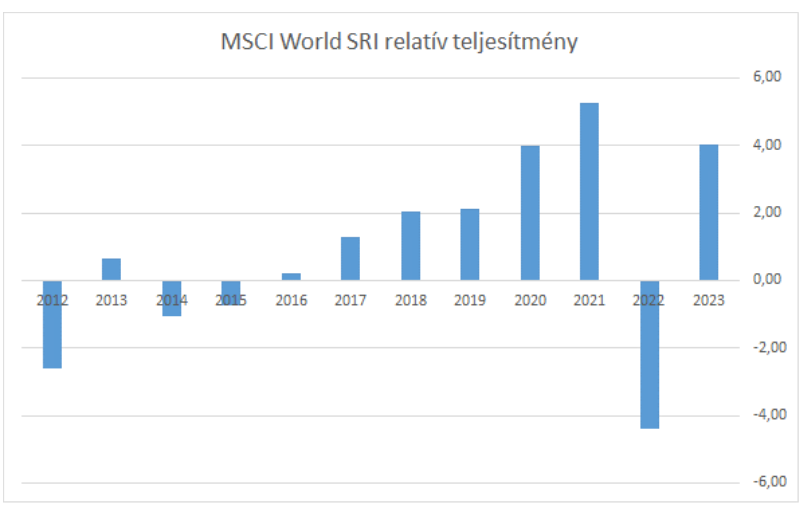

A rövid távú folyamatok mellett a hosszú távon trendek továbbra is kedvezőek. A felelős alapokban kezelt vagyon 2020 óta négyszeresére nőtt: globálisan már a teljes kezelt vagyon 17 százalékát teszi ki, az európainak pedig több mint a felét. Az elmúlt 10 év távlatában pedig a részvénypiaci MSCI World index ESG alapon legszigorúbban válogató SRI változata továbbra is jobban teljesít a standard indexnél: 10,7 százalékot hozott évente idén január 31-ig bezárólag, szemben az alapindex 9,7 százalékos éves teljesítményével.

Az Amundi 2024-es felelős befektetési kitekintésének várakozása alapján az idei év az ESG befektetések felgyorsulásának éve lesz, amit számos tényező támogat. Az USA inflációcsökkentő törvénye és az EU Green Deal ipari terve jelentős hátszélet jelent a zöld technológiák és a tiszta energia szektor számára. Előbbi 400 milliárd dollárt szabadított fel a zöld technológiák ösztönzésére, az erre adott európai válasz, a Green Deal ipari terv pedig 2030-ig 300 milliárd eurót mozgósít erre a célra. Az USA és az EU mellett Kínában a “Made in China 2025” terv és a 14. ötéves terv együttesen a zöld innovációt helyezte az iparpolitika középpontjába.

A befektetési alapokba áramló tőke is egyre inkább a legmagasabb szintű integrációt alkalmazó stratégiákat keresi, legalábbis a tavalyi számok ezt mutatták, és a jövőben ez a trend folytatódhat. Vincent Mortier az Amundi globális befektetési igazgatójának várakozásai szerint a jövőben a tematikus és az “impact” – azaz a fenntarthatóságra pozitív hatást gyakorló – befektetési stratégiák fogják uralni a piacot.

Vállalat

Fontos