(A szerző a HOLD Alapkezelő portfóliókezelője, az Alapblog szerzője.)

A technológiai részvények újabb és újabb csúcsokat döntögetnek a jövőbeni profitbővülést övező, egyre erősödő befektetői optimizmusnak köszönhetően. A tech papírok látványos visszatekintő hozama FOMO érzést (fear of missing out, vagyis a kimaradástól való félelem) keltve újabb és újabb befektetőket hoz a piacra.

Eközben egy másik szektorból menekülnek az egyre rosszabbul festő rövid és hosszabb távú kilátások miatt, továbbá számos intézmény teszi tiltólistára, vagyis szabadul meg morális okokra hivatkozva az iparág részvényeitől. Olajszektor 2020-ban? Akár ez is lehetne, de ezúttal a dohányiparra gondoltam és 1999-re! Miért idézzük ezt most fel? Egyfelől azért, mert a totális „lúzer” kategória 99-es győztese, a tech papíroktól elforduló és a dohánycégek felemelkedésében bízó befektető a következő években a Wall Street sztárja lett. Másfelől pedig azért, mert a tőkepiacokon a múlt sokszor ismétli önmagát.

A befektetői psziché újra és újra „kitermeli” a szélsőséges helyzeteket és később az abból való visszarendeződést.

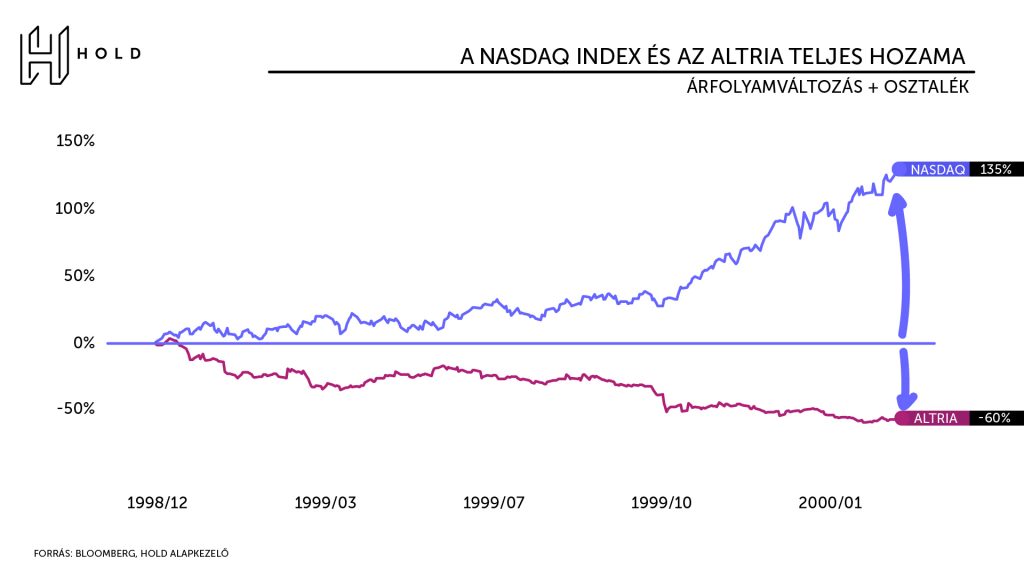

Na de mi is történt az ezredforduló környékén? 1999 eleje és 2000 februárja között a „dotcom” mánia csúcsra pörgetése 138 százalékot emelt a Nasdaq indexen, míg a dohányipari cégek, a British American Tobacco és a Marlboro márka birtokosa, az Altria árfolyama 50-60 százalékot zuhant. Utóbbiak összeomlásához egy „tökéletes vihar” vezetett. A dohányzás súlyos egészségkárosító hatása miatt perek sokasága zúdult a cégek nyakába. Több millió elhunyt és még több beteg esetében reméltek kártérítést. A perek száma és egy főre eső kártérítési összegek egyre nőttek. Az egészségtudatosság trendszerűen erősödött, aminek immáron központi elemévé vált a dohányzás mellőzése. A hírek arról szóltak, hogy a fiatalok, az új generáció körében jelentősen csökken a dohányzás.

A politikusok is igyekeztek felülni a trendre, és erősíteni a dohányzás elleni küzdelmet. Például Florida államban közel 100 millió dolláros kampány eredményeként a fiatalok különböző korcsoportjainál 8-19 százalékos csökkenést mértek, amire 1980 óta nem volt példa. A 2000-es elnökválasztási kampányban Al Gore extra adóval tervezte drágítani a dohányzást, és támogatásáról biztosította a felperes károsultakat, bátorítva a bíróságokat is.

A befektetői oldalon pedig egyre több intézmény helyezte tiltólistára a dohánycégeket, és szabadult meg részvényeitől. A Harvard és a New Yorki Városi Egyetem már 1990-ben eladta a dohánycégeit, mert nem akart (indirekt módon) évente több százezer ember haláláért felelős iparágat finanszírozni. A (potenciális) vevői oldalon pedig többéves és rendkívül masszív value vs. growth (hagyományos gazdaság vs. „dotcom” technológia szektor) alulteljesítés után egyre-másra zártak be ikonikus „value” alapok, amelyek így ahelyett, hogy vették volna a bezuhanó dohányrészvényeket, még adni is kényszerültek.

Összegezve tehát: a kártérítések okozta veszteségtől és a jövőbeni profitpálya jelentős erodálódásától való félelem, megspékelve az intézmények által teremtett eladói nyomással, valamint a technológiai imádat szívóerejével vezetett oda, hogy 2000 elején például az Altria részvényét meg lehetett vásárolni az éves profitjának hatszorosán (P/E=6), ami 17 százalékos éves eredményhozamot jelentett a befektetőknek!

Mi következett ezután?

Mi következett ezután?

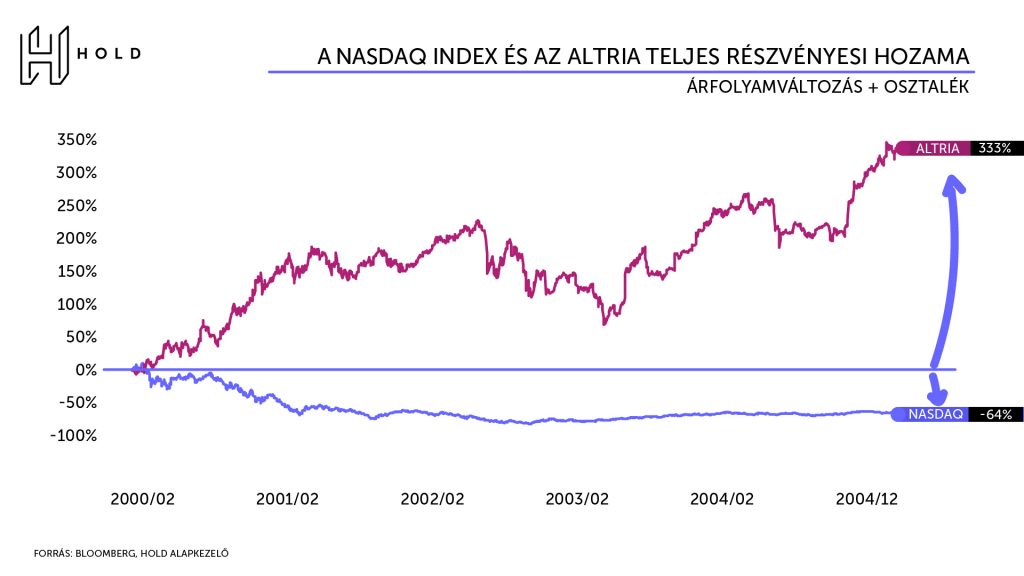

Minden, csak az nem, amit a befektetői konszenzus várt, és az is ritkán látható nagyságrendben. A 2000. február végi mélyponttól – ami egybeesett a value vs. growth részvények mélypontjával, azaz a Nasdaq-buborék kipukkanásának kezdetével –, a British American Tobacco osztalékkal együtt 500 százalékot, míg az Altria (akkor Philip Morris) 300 százalékot termelt a befektetőknek öt év alatt, eközben pedig a Nasdaq elveszítette értékének kétharmadát!

Hogyan történhetett mindez?

Hogyan történhetett mindez?

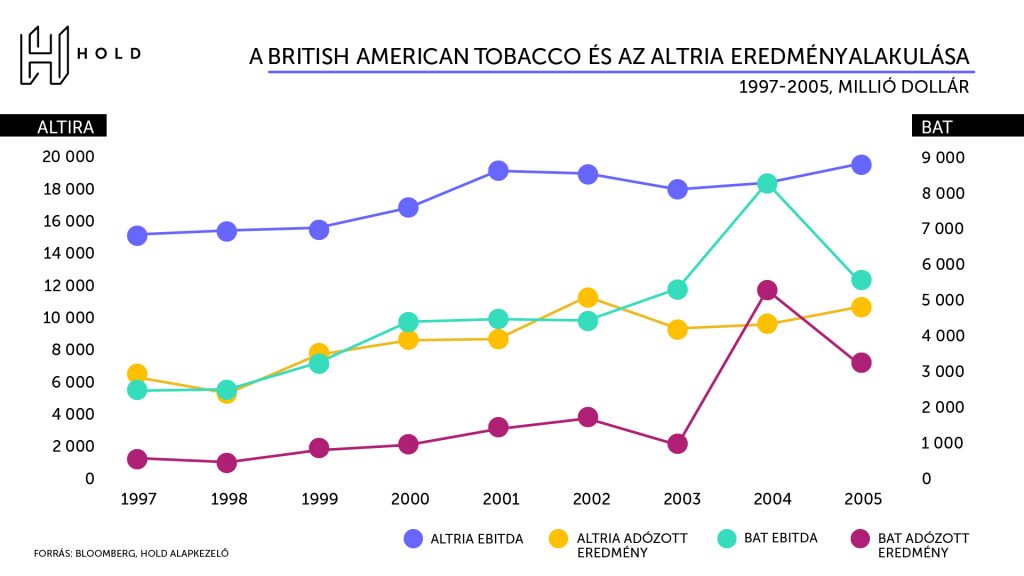

Egyfelől a vártnál kisebb lett a végső kártérítés. A 246 milliárd dolláros, 25 év alatt törlesztendő cechre hosszas huzavona után nem rakódott rá még minimum 145 milliárd dollár. Másfelől a befektetők túlbecsülték a dohányzás visszaszorulásának sebességét, és alulbecsülték a piac, a vállalatok alkalmazkodóképességét. Konszolidáció indult meg az iparágban, ami javította a cégek árazási erejét. Részben ennek segítségével is tudták a kártérítés és a volumenvesztés negatív profithatását áremelésekkel kompenzálni. A dotcom lufi kidurranása után pedig már nem volt „ciki” megvenni a value részvényeket sem. Az alábbi ábra a British American Tobacco és Altria múltbeli eredményalakulását mutatja. Láthatóan nyoma sincs az akkor (1998 után) várt visszaesésnek sem az EBITDA, sem az adózott eredmény szintjén.

Mi ebből a tanulság?

Mi ebből a tanulság?

Több is van. Egyrészt a piac a közelmúlt eseményeit hajlamos felnagyítani.

Az aktuális problémákat, negatív trendeket és a jó híreket, pozitív trendeket egyaránt hajlamos „túlhúzva” kivetíteni a jövőre.

Másrészt, ahogy Bill Gates mondta, az emberek rövid távon túl-, hosszú távon alulbecslik a változás sebességét. A piac is emberekből áll. Harmadrészt, ha a befektetők nagyon egy irányba állnak – akár mániákusan pozitív értékítéletről, akár totális kilátástalanságról legyen szó – akkor legtöbbször a várakozásokkal ellentétes mozgások jönnek. Negyedrészt, ahogy ebben a cikkben is foglalkoztunk vele, vannak úgynevezett átlaghoz visszatérő mutatók, melyek szélsőséges esetekben kellően vonzó hozam/kockázat profilú befektetési helyzeteket eredményeznek. Végül pedig az, hogy a value nem hal meg, még akkor sem, ha sokan halottnak hiszik!

Pénz

Fontos