A szerző a Hold Alapkezelő vezető portfóliókezelője, partnere, az Alapblog szerzője.

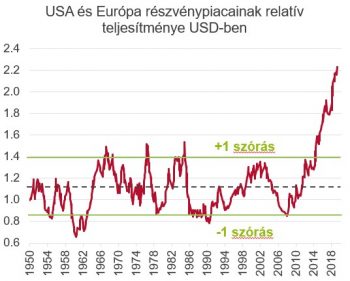

Az elmúlt évtizedben az amerikai részvénypiac történelmileg példátlan mértékben teljesítette felül Európát. A jobb hozamot magyarázandó persze több strukturális (például az internetes cégek nagyobb aránya) és ciklikus érvet (a globális lassulás Európát negatívabban érinti) fel lehet hozni. De van egy fontos kulturális oka is, aminek a jelentősége az elmúlt években nagyot nőtt a nulla körüli kamatok világában.

Ez pedig a tengerentúliak részvény-visszavásárláshoz való kedvezőbb viszonyulása.

Forrás: BofA Merrill Lynch, Hold Alapkezelő

Részvény-visszavásárlás során egy pénzügyileg stabil vállalat alig valamivel az állampapírhozamok feletti kamattal hitelt vesz fel, és azt befekteti önmagába. Ha a kamatláb alacsonyabb, mint a vállalat által megtermelt eredményhozam (P/E ráta reciproka), akkor a részvény-visszavásárlásnak az lesz az eredménye, hogy növekszik az egy részvényre jutó eredménye, azaz (látszólag) csökken az értékeltsége (P/E rátája). Azért csak látszólag, mert közben nőtt a vállalat eladósodottsága, kockázata is, de erre a legtöbb befektető nem figyel.

A részvény-visszavásárlás tehát egyrészt többletkeresletet generál a részvények iránt a piacon, másrészt jobb színben tünteti fel azokat a vállalatokat, amelyek ezt aktívabban csinálják (nagyobb növekedés). Ha ezen visszavásárlások szemüvegén keresztül hasonlítjuk össze az amerikai és az európai részvénypiacot, akkor furcsa kép rajzolódik ki előttünk. Az lenne a logikus, ha Európában sokkal aktívabbak lennének a vállalatok a visszavásárlásokkal. Egyrészt valamivel alacsonyabb az európai piac értékeltsége, még akkor is, ha szektorsemlegesen hasonlítjuk össze a két kontinenst, azaz figyelünk az eltérő összetételre (Európában felülreprezentáltak a ciklikusabb, ezért alacsonyabb értékeltséget érdemlő vállalatok). Másrészt Európában az EKB agresszív kamatpolitikája hatására mintegy két százalékkal lejjebb vannak a hozamok. Egy nagyon stabil európai vállalat ma alig valamivel 0 százalék kamat felett tud hitelt felvenni, befixálva hosszú távra, míg ez Amerikában inkább 2,5-3 százalék. Így Európában sokkal pozitívabb hatása van a visszavásárlásoknak a profitok növekedésére.

A valóságban azonban fordított a helyzet. Ahogy az alábbi ábrán látszik, az amerikai vállalatok mintegy négyszer annyit költenek részvény-visszavásárlásra, mint az európaiak. És ez nem csak néhány gigavállalat (például az Apple) vásárlása által okozott torzítás.

Míg az amerikai nagyvállalatok mintegy 80 százaléka vesz vissza aktívan részvényt, addig Európában csak 15 százalék.

Ha az európai vállalatok ugyanolyan aktívak lennének, mint a tengerentúliak, akkor az európai egy részvényre jutó eredmények 2010 óta kétszer akkora ütemben növekedtek volna, mint ahogyan az valójában történt, nagy mértékben csökkentve a lemaradást az amerikai teljesítményhez képest.

Forrás: Bank of America, Morgan Stanley

Ami azonban még fontosabb, az a részvénykeresletre gyakorolt hatás, ugyanis az nagyon jelentős tétel. 2019-ben a globális konjunktúra romlása miatt folyamatosan vonták ki a tőkét a befektetők az európai részvényalapokból. Ennek mértéke meghaladja a 100 milliárd eurót, ami az elmúlt tíz év legnagyobb kiáramlása. Ahogy a fenti ábrán látszik, ez kioltotta a visszavásárlások okozta kereslet felét. (Ha a részvénykibocsátások többletkínálatát is fegyelembe vesszük, akkor pedig az európai alapokból történő idei pénzkiáramlás ellensúlyozta a teljes nettó visszavásárlást.) Eközben az amerikai részvényalapokból történő pénzkiáramlás jóval kisebb mértékű, a visszavásárlásokhoz képest pedig egyenesen elhanyagolható nagyságú. Ez a hatalmas különbség a két kontinens tőkepiacainak pénzáramlásában alighanem érdemben befolyásolja az árakat.

Saját befektetési tapasztalatunk egybecseng a statisztikák által kirajzolt képpel. Európai vállalatokkal való találkozóink során sokszor tapasztaljuk azt, hogy a részvény-visszavásárlás hiányának a fő oka, hogy nincs benne a vállalat kultúrájában. Persze nem minden esetben érdemes részvényt visszavásárolni, túlárazott esetben semmiképp. De nemegyszer futunk bele olyan helyzetbe európai vállalatoknál, amikor stabil (nem ciklikus) vállalatok erős tőkeszerkezettel és normális (historikusan nem magas) árazás mellett nem élnek ezzel a lehetőséggel.

Az európai részvények árazása történelmi kontextusban nem tűnik alacsonynak, inkább átlagosnak. Viszont a kötvényeké extrém magas (hozamuk extrém alacsony). Hiba és egyben kiaknázatlan lehetőség, ha ezen relatív félreárazásból „hagyomány miatt” nem próbálnak értéket teremteni azok a menedzsmentek, akik ezt egyébként vállalatuk erős tőkeszerkezete következtében könnyen megtehetnék. Befektetőként érdemes lehet ezekre a vállalatokra fókuszálni, mert a negatív kamatok tartós fennállása mellet ezen menedzsmentek egyre nagyobb nyomás alá fognak kerülni (főleg amerikai aktivista befektetők által), hogy visszavásárlásokba kezdjenek, amire alighanem pozitívan reagálnának a részvényárak.

Pénz

Fontos