Természetesnek vesszük, ha az interneten olvasva a kiszemelt nyaralóhelyre kapunk a repülőjegyre vagy a szállásra nekünk szánt hirdetéseket, ha a közösségi médiaoldalakat görgetve az érdeklődésünknek megfelelő reklámokat kapunk. A pénzügyekben azonban még mindig nagyon messze vagyunk ettől: a legnagyobb bankoknál is csak néhány számlacsomag van, ugyanazzal a feltétellel köthet balesetbiztosítást egy gyakori és egy ritkán utazó ügyfél.

Ha bemegyünk a kedvenc kávézónkba, és már tudják, hogy két cukorral és kis tejjel isszuk a kávét, az természetesen jól esik. A pénzügyeket azonban sokkal inkább adottságnak, szükséges elintézendő feladatként éljük meg, mint élménynek. Könnyen meg lehet oldani, hogy az ATM-be a kártyánkat bedugva a korábban leggyakrabban felvett pénzösszeget ajánlja fel az automata, de erre az ügyfeleknek sincs jelentős igénye, és a banknak sem térül meg feltétlenül ez a beruházás.

A pénzügyekben a személyre szabás akkor működik igazán, ha ezáltal az ügyfelek könnyebben, gyorsabban, szinte már észrevétlenül intézhetik ügyeiket. A gyakorlatban ezek olyan figyelmességek lehetnek, hogy szól a biztosító, ha látja, hogy bankot váltottunk, és új csoportos beszedési megbízást kell megadnunk. Ehhez felkészültebb szolgáltatók rögtön meg is küldik a szükséges ügyfél- és szolgáltatóazonosítót, hogy ne a számlalevélen kelljen keresgélni.

Magyarországon is van példa ennél is figyelmesebb szolgáltatóra: a fizetési lehetőségeknél egyszeri vagy rendszeres bankkártyás fizetés mellett átutalást és online ügyfélszolgálatból kezdeményezhető csoportos beszedési megbízást is lehetővé tesznek, hogy az ügyfélnek ne is kelljen a bankját külön keresni a fizetéshez – elintézi helyette ezt a szolgáltató.

A banki személyre szabott szolgáltatások a hitelezést teszik olcsóbbá, gyorsabbá és egyszerűbbé

az ügyfelek és a pénzintézetek számára is. Ma már a bankoknál minden folyamat alapvetően digitális, de az adatok megadása manuális: vagy online kell az ügyfélnek megadnia ezeket, vagy a fiókban a munkatársaknak. Ez időráfordítás az ügyfélnek, munkaköltség a banknak. Pedig sok esetben a szükséges információk már rendelkezésre állnak – csak éppen egy másik rendszerben.

Ha azt is tudja a bank, hogy éppen új autót keres az ügyfél, vagy lakáshirdetéseket böngész, akkor már az ehhez szükséges hitelajánlatokat a saját rendszereiben meglévő részletes adatokra támaszkodva is meg tudja mutatni. Az ügyfelek pedig igencsak értékelik, ha már akkor segítséget kapnak a finanszírozásban, amikor még csak keresik a vágyott lakást.

A bankok nagy előnye a többi versenytárssal, pénzügyi szolgáltatóval szemben, hogy már rengeteg adattal rendelkeznek az ügyfeleikről, és a megfelelő jóváhagyások esetén ezeket fel is tudják használni arra, hogy személyre szabott ajánlatokat tegyenek. Ha a Google és a Facebook olyan sokat tudna a felhasználók pénzügyi adatairól, mint a pénzügyi szolgáltatók, nagyon boldog lenne.

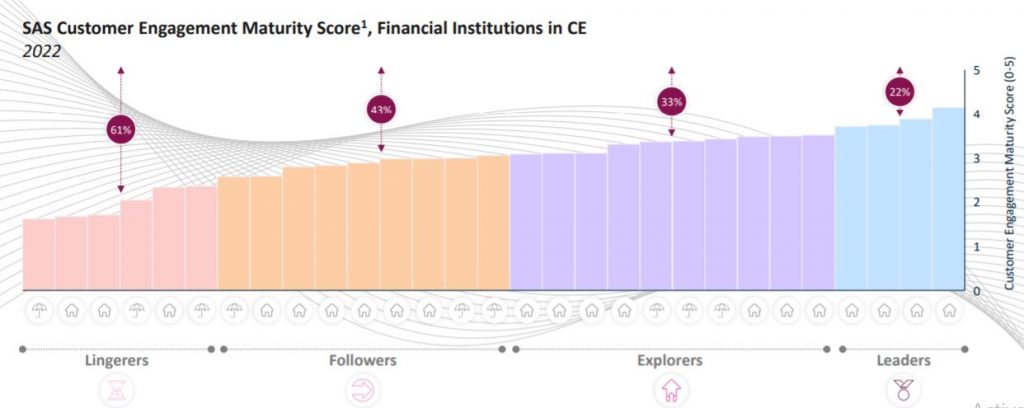

Egyre több pénzintézet ismeri fel az ebben rejlő lehetőségeket: a statisztikai szoftverrendszereiről ismert SAS technológiai vállalat 29 közép-kelet-európai bankot és biztosítót vizsgálva készített felmérést arról, hogy mennyire járnak elöl a cégek az ügyfélelkötelezettség növelését szolgáló intelligens technológiák alkalmazásában.

Az eredmények alapján óriásiak a különbségek: a mesterséges intelligenciát és az ajánlási rendszereket kihasználó pénzügyi intézmények kétszer fejlettebbek, mint a lemaradó társaik. (Ezek láthatók az alábbi skála két végén, a sorrend az ügyfelek bevonásának fejlettségét mutató pontszám alapján készült.)

Ma már nagyon fejlett technológiai megoldások léteznek: az ügyfelek elkötelezettségét élőben lehet mérni. Mégis csupán a felmérésben szereplő pénzügyi vállalatok 36 százaléka mondta azt, hogy valós időben követi is ezt. A vállalatok csupán 29 százaléka alakítja az ügyfelek igényeihez a digitális ügyfélélményét.

És hogy ez miért kevés? A Capo Research amerikai felmérése szerint a megkérdezettek 72 százaléka szerint kiemelten fontos a személyre szabott szolgáltatás.

A gyakorlatban erre a legegyszerűbb megoldás a netbank vagy a mobilbank személyre szabása: a gyakran használt funkciók kiemelése, az aktuális élethelyzetnek megfelelő információk előtérbe helyezése. Ha valaki repülőjegyet vásárolt, miért ne jelenhetnének meg a célországhoz köthető szolgáltatások, mint például egy utasbiztosítás?

A digitális csatornákon sokkal kisebb szerepe van a személyes interakcióknak, ezért egyre inkább a viselkedési tendenciák és a kiváltó okok megértése lesz a piaci versenyben a döntő. A fejlett digitális rendszereket használó cégek könnyen tudnak A/B tesztelni: ilyenkor élő adatok alapján tudják eldönteni, hogy a digitális felületeiken egy-egy ajánlatot hova, milyen tartalommal érdemes elhelyezni. Az ügyfelek igényeinek pontosabb és gyorsabb kiszolgálása pedig segít abban is, hogy digitális csatornákon, az ügyfélszolgálat bevonása nélkül megoldás szülessen.

A személyre szabott ajánlatok akkor működnek jól, ha sok adat érhető el: egy lakáshitel esetében a lakás értéke és a jövedelem fontos, de minél több információ áll a bankok rendelkezésére, annál pontosabban tudják a kockázatokat felmérni. Az SAS statisztikai rendszereinek szoftvereit a tudományban, műszaki tervezésében is széleskörűen használják. A fejlett statisztika pedig abban segít, hogy a mesterségesintelligencia-megoldások sokkal biztosabban és gyorsabban működjenek: élőben, az adatok begépelése közben tudják a kockázatokat újraszámolni.

A pénzintézetek rengeteg adattal rendelkeznek ügyfeleikről, de ezek eltérő rendszerekben, adatbázisokban érhetők el. A mesterséges intelligencia segítségével ezeket könnyebben össze lehet kapcsolni: ha érkezik családi pótlék a számlára, akkor lehet tudni, hogy mennyi gyermek van a családban, ha fizetnek kötelező biztosítást, akkor van autó. Ha már voltak korábban felvett hitelek, akkor számos egyéb vagyoni információ is ismert – így már a név alapján is pontos ajánlatot lehet adni.

Leginkább az új ügyfelek meggyőzését teszik hatékonyabbá az ilyen rendszerek. A McKinsey tanácsadócég tanulmánya szerint a pénzintézetek esetében

az ügyfélszerzés költségei a felére csökkenek a személyre szabással, 5-15 százalékkal növekednek a bevételek, a marketingköltés hatékonysága 10-30 százalékkal javul.

Az ügyfelek nemcsak a jobb ajánlatokat kedvelik, hanem a sokak számára kihívást jelentő pénzügyekben nyújtott segítséget. A svéd Länsförsäkringar vezető biztosító az ügyfeleinek olyan élő adatokból építkező rendszert kínál, amivel nemcsak átláthatják pénzügyeiket, hanem tanácsokat is kapnak azok rendezéséhez. Ezzel a pénzintézet adatalapon tud hatékonyabban szolgáltatásokat kínálni.

A FICO adatelemző vállalat friss felmérése arra irányítja rá a figyelmet, hogy minél előbb érdemes a digitális pénzügyi megoldásokat személyre szabni: az Egyesült Államokban a fiatal generációk már más szolgáltatásokhoz hasonlóan elvárják, hogy az igényeikre szabott pénzügyi megoldásokat kapjanak. A Z generáció tagjai már nemigen hajlandók más megoldásokat választani.

Aki nem tud már ma is személyre szabott, intuitív pénzügyi megoldásokat kínálni, nem fogja elérni a fiatal generációkat, akik csak a legfejlettebb megoldásokat hajlandók elfogadni.

A pénzintézetek már idén is várhatóan 23 milliárd dollárt költenek a mesterségesintelligencia-rendszereik fejlesztésére, és a következő évtizedben a Fact.MR amerikai piacelemző vállalat évi 22 százalékos növekedést vár.

A cikk megjelenését a SAS Hungary támogatta.

Pénz

Fontos