Durkó Ruben a Danube Capital makrogazdasági elemző-gyakornoka. A Zéróosztó a G7 elemzői szeglete.

Rövid fennállása ellenére a lakossági befektetők kedvenc állampapírjává nőtte ki magát a szuperállampapírnak becézett MÁP+, amely a nominálisan magas kockázatmentes hozamának köszönheti töretlen népszerűségét. Azonban az idén tapasztalt jelentős árszínvonal-emelkedés könnyen elinflálhatja a papír reálhozamait, ezért felmerül a kérdés, hogy tartós infláció esetén is a MÁP+-e a legjobb kockázatmentes befektetési forma? Esetleg nem vált kedvezőbbé a változó kamatozású PMÁP? Az alábbi cikkben ezt a két lakossági állampapírt vetjük össze, kiemelve a befektetések előnyeit és hátrányait.

Mi fűti az inflációt?

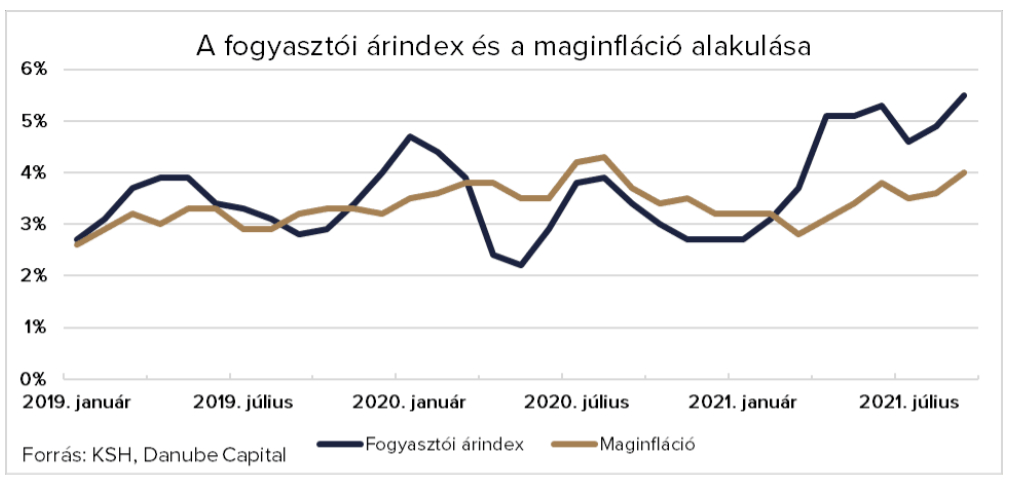

A 2021-ben tapasztalható, itthon és globálisan is gyorsuló inflációt számos közvetlen és közvetett tényező fűti. A járvány utáni gazdasági újranyitás miatt élénkült a kereslet, ezzel párhuzamosan a kínálat sokszor nem tudott lépést tartani, aminek árfelhajtó hatása van.

A kínálati szűkösség leginkább abból következik, hogy Ázsiában továbbra is szigorú lezárások vannak, ami miatt súlyos alapanyag- és alkatrészhiány van egyes szektorokban. Ez képes megszakítani vagy átrendezésre kényszeríteni egyes globális ellátási láncokat, a vállalatoknak sokszor drágább alternatívát kell keresniük.

Ráadásul nemcsak a termelésben vannak súrlódások, hanem az áruk szállításában is, ami tovább emeli a költségeket. Ezen kívül drasztikusan emelkednek az energiaárak, amelyek a legtöbb termék árába beépülnek, számos szektorban munkaerőhiány van, ami felhajtja a béreket, illetve a fiskális politika is erőteljesen gerjeszti a keresletet transzferekkel, adókedvezményekkel. Technikai tényező, hogy a tavalyi szigorú lezárások miatt nagyon alacsony a viszonyítási alap, a bázis.

Mindkét konstrukciónak meg van a maga előnye és hátránya

A Prémium Magyar Állampapír (PMÁP) egy inflációhoz kötött, változó kamatozású lakossági állampapír. A 3 vagy 5 éves futamidejű kötvények kamatlába a kamatbázis és a kamatprémium összegéből áll. Az évente történő kamatmegállapításkor a KSH által közzétett előző évi átlagos infláció lesz a kamatbázis, erre fizet az ÁKK lejárattól függően valamekkora kamatprémiumot. Jelenleg a 3 éves futamidő választása esetén 0,75%, az 5 éves futamidőnél pedig 1,25% az elérhető kamatprémium.

A papírok a júliusi kamatfordulók miatt körülbelül féléves csúszással, de követik az inflációt, így részben védenek az árszínvonal-emelkedés negatív hatásaitól. Defláció esetén a kamatbázis értéke nulla, azaz negatív infláció esetén a 0,75% vagy 1,25%-os kamatprémiumot mint kamatot fizetik ki a kötvények.

Fontos hangsúlyozni, hogy az évenkénti kamat nem tőkésíthető újra ugyanabban a sorozatban, az összeget az értékpapírszámlán írják jóvá. A papír a futamidő lejárta előtt is visszaváltható, viszont csak a bruttó árfolyam 2 százalékkal csökkentett értékén. Ha például egy befektető 10 ezer forint értékben vásárolt PMÁP papírt, majd egy nappal később hirtelen mégis valamilyen okból hozzá kell nyúlni a befektetéséhez, akkor már csak 9800 forintért tudja visszaváltani (az egy napnyi kamatfelhalmozódást nem számolva).

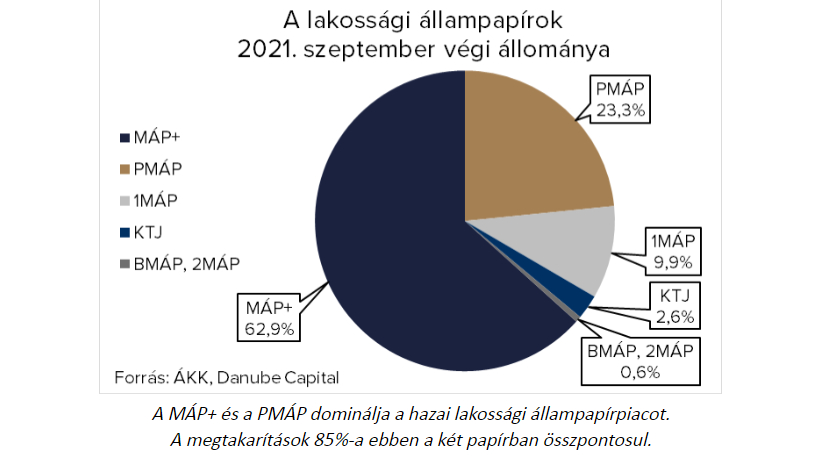

Noha a Magyar Állampapír Pluszt (MÁP+) csak 2019-ben vezették be, azóta a legnépszerűbb befektetési lehetőséggé vált. Befektetett összeg és befektetői létszám tekintetében ez a kedvenc lakossági megtakarítási forma az állampapírok körében: a legutóbbi bejelentés szerint az állomány meghaladta a 6000 milliárd forintot, valamint a májusi állapot szerint 540 ezer befektető birtokol szuperállampapírt.

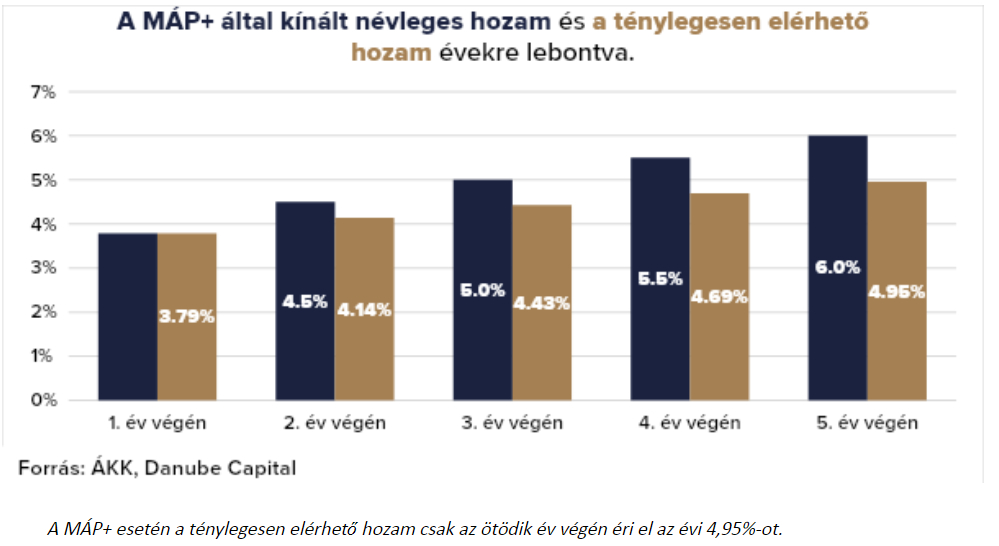

Ez az ötéves futamidejű kötvény sávosan fix kamatozású: évenként egyre magasabb a papír által kínált névleges éves hozam, amely az ötödik évre éri el a maximumát, az évi 6 százalékot. Az összeget minden kamatfizetéskor újra befektetik az eredetivel megfelelő sorozatban, így még magasabb az elérhető hozam: lejáratkor évi 4,95%. Az első évben félévenként, az azt követő 4 évben pedig évente van kamatfizetés és ezáltal tőkésítés. Ez az állampapír-típus is visszaváltható a futamidő lejárta előtt, a bruttó árfolyam 0,25 százalékkal csökkentett értékén. Azonban kedvezmény, hogy a kamatfizetéseket követően 5 napig veszteségmentesen, 100 százalékos árfolyamon visszaváltható.

A MÁP+ magas nominális kamatlábat ígér, azonban ehhez szükséges, hogy a befektető a lejáratig magánál tartsa a papírokat, ugyanis csak akkor éri el a befektetés az évi 4,95 százalékos hozamot. Valamint tartósan magas infláció esetén semmi sem védi a befektetőt, az infláció gyorsulásával akár negatív reálkamatláb is előfordulhat.

Ezzel szemben a PMÁP védi a kötvénytulajdonost a gyorsuló infláció ellen, azonban az árszínvonal-emelkedés dinamikáját nem azonnal, hanem csak körülbelül fél éves csúszással követi. Ez azért lehet probléma, mert például azok a befektetők, akik a most októberben lejáró 2021/I sorozatba fektették a megtakarításaikat, már nem részesülnek az idei magas infláció miatti magasabb kamatokból, de pénzük vásárlóerejének romlását ugyanúgy elszenvedték, mint azok a befektetők, akik a szuperállampapírt választották. Emellett alacsony inflációs környezetben a PMÁP által kínált kamatláb is alacsonyabb lesz.

Hogyan alakul a következő évek inflációs pályája?

Mivel az utóbbi hónapokban tapasztalt gyorsuló infláció több technikai, illetve egyszeri áremelkedést okozó elemet tartalmaz (például a rendkívül alacsony tavalyi bázis, a gazdaságok hirtelen nyitása, Magyarországon a dohánytermékek jövedéki adójának emelése), ezért arra lehet számítani, hogy a következő időszakban ezek kiesnek az inflációból. Tehát kizárólag technikai alapon, a bázishatás miatt az infláció lassulására lehet számítani.

Emellett az is várható, hogy a fejlett országok jegybankjai egyre komolyabban veszik az inflációs kockázatokat, ezért határozottabban lépnek fel az árszínvonal-emelkedés ellen, és erélyesebben szigorítják a monetáris kondíciókat (például alapkamat emeléssel vagy állampapír-vásárlási programok kivezetésével), amely szintén az infláció mérséklődéséhez vezethet.

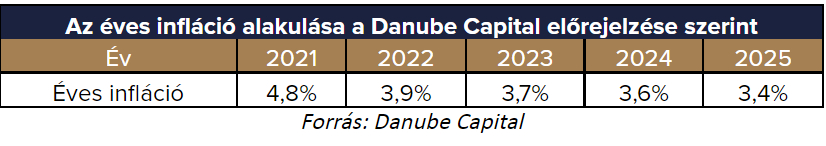

A Danube Capital (DC) szeptemberi előrejelzései szerint 2021-ben 4,8 százalékon alakulhat az éves árszínvonal-emelkedés itthon. Az elemzői konszenzusnak megfelelően a DC elemzői is arra számítanak, hogy 2021-et követően számos inflációt gyorsító tétel kieshet a mutatóból, így az éves árszínvonal-emelkedés pályája várhatóan mérséklődni kezd 2022-től.

Ennek megfelelően a következő évek inflációs mutatója várhatóan már a jegybanki célsávon belül stabilizálódik, lassan megközelítve a 3 százalékos jegybanki célt. A Danube Capital aktuális előrejelzése szerint 2022-ben 3,9, 2023-ban 3,7, 2024-ben 3,6, 2025-ben pedig 3,4 százalékon alakulhat az éves inflációs mutató Magyarországon.

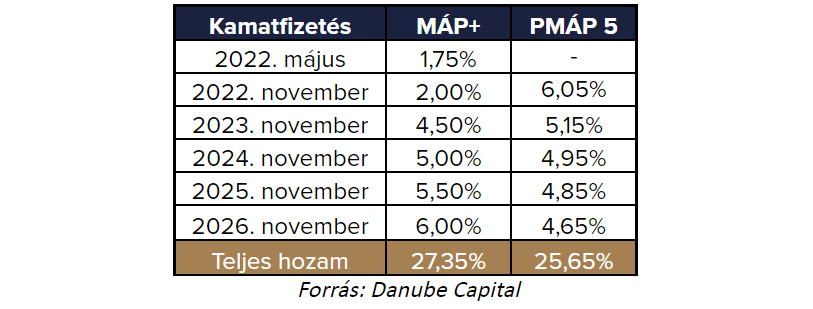

Az ÁKK jelenleg minden héten új sorozatú MÁP+-t bocsát ki, ezzel szemben az inflációkövető papírt csak alkalomszerűen hozza fogalomba, legutóbb 2021 januárjában bocsátott ki 5 éves futamidejű PMÁP-ot az adósságkezelő (2026/I). A könnyebb összehasonlíthatóság kedvéért tegyük fel, hogy az ÁKK november elsejétől piacra dob egy új sorozatú, 5 éves inflációkövető állampapírt. Ebben az esetben mind a MÁP+, mind a PMÁP kamatozása egyszerre kezdődne, és az azonos futamidő miatt egyszerre is végződne.

Továbbá tegyük fel azt is, hogy az adósságkezelő által kínált kamatprémium 5 éves futamidőre az előző sorozathoz hasonlóan továbbra is 1,25%. Ilyen feltételek mellett, illetve a fent említett inflációs pályát alapul véve a következő hozamok érhetőek el a papírokkal:

A teljes futamidő alatt szerezhető hozamból látható, hogy

ha helyes az infláció dinamikájára vonatkozó előrejelzésünk, akkor a MÁP+ továbbra is jobb befektetésnek ígérkezik a következő évekre a PMÁP-hoz képest.

A szuperállampapír magasabb hozama leginkább annak köszönhető, hogy a kapott kamatokat automatikusan újratőkésítik ugyanabban a sorozatban, így a kamatos kamat elve alapján összességében nagyobb hozam érhető el.

A várhatóan magas inflációs mutatóknak köszönhetően a PMÁP is magas évenkénti kamatot kínálhat a következő években, azonban a PMÁP tulajdonosok csak akkor tudnának a szuperállampapírnál magasabb hozamot elérni, ha az évenként kapott kamatösszeget más konstrukcióban újra befektetnék. Ez további ügyintézéssel, de akár adminisztratív költséggel is járhat, így összességében a MÁP+ konstrukciója versenyképesebb lehet egy lakossági befektető számára.

Ez a levezetés, illetve az előrejelzés azonban azon a feltételezésen alapul, hogy az idén tapasztalt gyorsuló infláció csak átmeneti, és az árak növekedési üteme 2022-től kezdve újra a jegybanki célsávon belül marad. Azonban arra is van esély, hogy a korábban említett inflációt gyorsító tényezők tartósnak bizonyulnak.

A járványhelyzet elhúzódásával, az oltakozási kedv mérséklődésével, új vírusmutációk megjelenésével a globális ellátási láncok továbbra is akadozhatnak, ezzel fenntartva a magas beszerzési árakat. Emellett a gazdasági szereplők inflációs várakozása is emelkedhet, amely önbeteljesítő jóslatként tovább gyorsíthatja az árak emelkedését. Magyarországon idén év végén, valamint 2022 elején jelentős transzferkifizetések és adóvisszatérítések várhatóak, amelyek fenntarthatják a magas keresletet.

Éppen ezért, ha az inflációs folyamatok tartósnak bizonyulnak és a jegybanki törekvések ellenére is gyorsul az áremelkedés a következő években, akkor a MÁP+ hozama reál értelemben jelentősen csökkenhet, negatívvá is válhat.

Egy ilyen forgatókönyv esetén a PMÁP biztosabb és értékállóbb hozamot kínál a szuperállampapírnál, noha csak késéssel.

Ezért a befektető megítélésén múlik, hogy a jövőre vonatkozó inflációs kockázatokat mennyire találja súlyosnak, mennyire gondolja relevánsnak, így a portfólióját is ennek megfelelően érdemes kialakítania, illetve rendszeresen felülvizsgálnia. Akár a két konstrukció megosztott portfóliója is jó megoldás lehet a kockázatok diverzifikálására.

Pénz

Fontos