Miközben a piacokon a legnagyobb figyelmet az őrület és a mánia felületes eseményei kapják, azért a mélyben is történnek érdekes dolgok. Tény, hogy a Tesla, a Bitcoin, a Reddit-Robinhood tengely és a SPAC-ek körüli események, de általában is magasnak tűnő részvényárfolyamok és az extrém kockázatvállalás sokakban keltenek rossz érzéseket, de önmagában egy-egy spekulatív őrület nem feltétlenül jár káros következményekkel a gazdaság többi részében (feltéve, ha nem ránt magával tétlen szereplőket is). A gazdaság alapjainál, az államkötvények piacán viszont hosszú távon is meghatározó folyamatok mennek végbe.

A befektetők próbálják kitalálni, hogy milyen lesz a világ a járvány után, és mivel ennek megfelelő pozíciókat igyekeznek felvenni piacon, ezért a gondolkodásukról sok mindent elárul, hogy hogyan mozognak bizonyos alapvető eszközöknek az árfolyamai. A hangulat abból a szempontból optimista, hogy az uralkodó álláspont szerint a fejlett világban sikerül idén legyűrni a járványt, és a költségvetési és a jegybanki politika is kedvező lesz, ezért mindenhol nagy növekedést várnak. Abban viszont már nem teljes az egyetértés, hogy hol milyen léptékű növekedésre lehet számítani, és hogy milyen következményei lehetnek ennek a nagy növekedésnek.

Az amerikai kötvénypiacon – ami a világ messze legnagyobb, legtöbbet kereskedett ilyen jellegű piaca – a héten egy nagyobb, a beszámolók szerint időnként kaotikus, pánikszerű eladási hullám alakult ki. De önmagában talán nem is az inflációtól félnek, hanem ennek a közvetett következményeitől.

Az amerikai gazdaságra hamarosan egy újabb gigantikus költségvetési élénkítőcsomagot szabadítanak rá. A Biden-kormányzat egy összesen 1,9 ezermilliárd dollár méretű csomagot tervez áttolni a törvényhozáson, és eddig semmi nem utalt arra, hogy bármi is veszélyeztetné ennek sikerét. Idén már volt egy rendkívüli, 900 milliárd dolláros élénkítő csomag, ami a tavalyi, 2,2 ezermilliárd dolláros koronavírus-mentőcsomagot követte. Ezeket a többnyire hamar elköltött pénzekből (részben közvetlen készpénztámogatásokból) álló csomagokat nem kísérik adóemelések, teljes egészében a deficit terhére finanszírozzák, új kötvények kibocsátásával. Így volt ez a két éve elfogadott Trump-adöcsökkentésekkel is, amelyek végső soron szintén jelentős pénzt (tízéves időtávon 2 ezermilliárd dollárt) csoportosítottak át az államtól a magángazdaság felé.

Ez a komolyabb amerikai költségvetési élénkítés egy üdítő újdonság a 2010-es évekhez képest. A legtöbb közgazdász a 2008-as válság utáni költségvetési költekezést is kevésnek tartja utólag, és az azóta eltelt években gyakori kritika volt, hogy féloldalasan kapja a gazdaság az állami támogatást, kizárólag a jegybank oldaláról. A Federal Reserve a nullához közeli kamattal és a soha nem látott méretű eszközvásárlási programjával hosszú ideje próbálja a kockázatvállalásra ösztönözni a befektetőket, a cégeket pedig a beruházások növelésére bírni. Az amerikai jegybank jelzései alapján ez a közeljövőben nem változik, még csak nem is gondolkodnak a támogató monetáris környezet megszüntetésén.

Ha ilyen sok új pénz jelenik meg a rendszerben, a hagyományos közgazdaságtani alapvetések szerint az áraknak emelkednie kellene. A tőke- és egyéb eszközpiacok egy részén tapasztalható irracionális mániára emlékeztető jelenségek (köztük a folyamatosan rekordokat döntögető részvénypiacok) részben kétségtelenül ezeknek a laza monetáris és költségvetési politikáknak a következményei. Annak azonban eddig kevés jele volt, hogy az eszközárakon túl a fogyasztói árak is emelkedésbe kezdenének.

Most viszont a nagy fejlemény, hogy a piaci jelzések szerint az emberek hirtelen egyre nagyobb inflációt kezdtek várni. A sima és az inflációkövető kötvények hozamainak különbségéből ki lehet számolni, hogy a befektetők mekkora inflációt várnak például öt- és tízéves időtávon. Ez a következőképpen alakult az utóbbi években:

Az ábrán az látszik, hogy ugyan tavaly év vége óta gyorsan emelkednek az inflációs várakozások, de azok még mindig csak kis mértékben haladják meg a 2 százalékot (ami a Fed inflációs célja). De így is fontosnak tűnik, hogy például az öt éves időtávra adott infláció-előrejelzés 2011 óta nem volt olyan magas, mint most.

Ez a mutató azonban nem adott túl pontos előrejelzést az utóbbi évtizedben, az USA-ban ritkán volt ebben az időben olyan hónap, amikor egy-másfél százaléknál magasabb fogyasztói áremelkedés lett volna, miközben a befektetők eszerint hittek a Fednek, ami azt állította, hogy a 2 százalék vagy nagyobb drágulás a cél. Ami azt illeti, 2008 óta néhány éves időtávon az összes felelős intézmény az infláció emelkedését jósolta, ami azonban több okból sem akart felbukkanni. Emögött számos hosszú távon ható folyamat is van, jellemzően a technológiai változásokat (köztük az árösszehasonlító oldalak terjedését), a globalizációt, a társadalmak öregedését és a többek között a jövedelmi egyenlőtlenségek miatt is tartósan gyenge fogyasztói keresletet szokták emlegetni. Ezek a változatlanul meglévő tényezők együttesen erősen megnehezítik azoknak a cégeknek a helyzetét, amelyek áremelésen törnék a fejüket.

De vannak más jelei is a kezdődő inflációnak, a*(z építőipari keresletet tükröző) réz például duplaannyiba kerül, mint egy éve, és a reálgazdasági vállalkozások is az árak emelkedéséről számolnak be a beszerzési menedzserindex-felmérésekben. A járvány után ráadásul sok háztartás (főleg a jobban képzettek és jómódúbbak) jobb pénzügyi helyzetben fognak előjönni, mint amikor a járvány kezdődött, így elvileg semmi akadálya, hogy újra nagy ütemben költekezni kezdjenek.*Ez azért fontos, mert más recessziók közben és után éppen azért szoktak az állami keresletélénkítés mellett érvelni, mert a cégek és háztartások rossz állapotban vannak pénzügyi szempontból. Más kérdés, hogy amíg a munkaerőpiac alsó szegmense nem talál magára – ráadásul a járvány előtti helyzetnél is lényegesen jobban -, addig valószínűleg nincs sok értelme ár-bér spirálról beszélni, ami szükséges feltétele annak, hogy ne csak az árak átmeneti megugrásáról, hanem tartós inflációs időszakról beszéljünk.

Bárhogyan is van, az inflációs várakozások emelkedésével összefüggésben a héten az egész kötvénypiacon kialakult egy eladási hullám, ami azt jelenti, hogy államkötvények hozama látványosan emelkedett (azért annyira nagy dologra nem kell gondolni, a tízéves lejáratú amerikai kötvények kamata 1,6 százalékra emelkedett – bár tény, hogy néhány hete még egy százalékon állt a hozam). Ennek oka a pénzügyi sajtóban megjelenő beszámolók szerint éppen az, hogy a befektetők tartani kezdtek az inflációtól, és ezért fedezni kezdték a kötvénypiaci pozícióikat. Az utóbbi évtizedben megszokott helyzet alapvető változása pedig – a beszámolók szerint – bizonyos mértékben elbizonytalanította a részvénypiaci befektetőket is.

A dologban azonban van egy csavar. A befektetők nem azért tartanak az inflációtól, mert az önmagában rossz lenne – ami azt illeti, rengeteg érv szól amellett, hogy a világ jól járna akár egy hosszabb, az utóbbi időben tapasztaltnál lényegesen magasabb inflációval jellemzett időszakkal. A kötvényeknek viszont mindenképpen ellensége a drágulás, hiszen elvesz az értékpapírok fix hozamából. És attól is joggal félhetnek a befektetők, hogy a Federal Reserve – sorozatos ígéretei dacára – talán mégsem tolerálná sokáig a 2-3 százalékos inflációt, és esetleg idő előtt szigorítani kezdene. Ilyen korábban is történt számos alkalommal, ami egyes közgazdászok szerint a legendás hetvenes évekbeli inflációvadász Fed idején kialakult, de mára indokolatlan berögződés lehet. A Fed egyelőre biztosan nem győzött meg mindenkit, hogy akkor is kitartana az extrém élénkítés és eszközvásárlások mellett, amikor már érezhető infláció van (eddig nem is volt lehetősége ezt bizonyítani).

Sok mindent elárul a befektetők várakozásairól az amerikai hozamgörbe is, tehát hogy mekkora a különbség az egyes lejáratú államkötvények kamatai között. Legutóbb 2019-ben fordult át a hozamgörbe, ami általában a recesszió bekövetkeztetét szokta előrejelezni. A járvány után viszont minden a feje tetejére állt, és – főként a vakcinák megjelenése óta – nagy szétválás indult a hozamgörbe két oldalán. Mostanra a két- és a tízéves államkötvény hozamának különbsége olyan magas lett, mint utoljára 2017-ben. Ez arra utal, hogy a piacon erőteljes gazdasági növekedést várnak.

De a hozamemelkedés nem egy légüres térben fejti ki a hatását, a pénzügyi megrázkódtatások több csatornán keresztül is visszahathatnak a reálgazdaságra. Az egyik az, hogy a most tervezett amerikai költségvetési élénkítőcsomagot is megdrágítja, ha drágábban lehet finanszírozni. A kötvénypiaci lejtmenetnek hatása lehet a tágabb értelemben felfogott hitelpiacra is, ami az adósságot görgető fogyasztók és a cégek terheit is jelentősen növelheti, ami elvileg lassíthatja a gazdasági növekedést.

Az amerikai jegybanknak tehát a közeljövőben választania kell, hogy milyen mértékben engedni emelkedni a kötvénypiaci hozamokat. Az intézmény irányítói egyik oldalról üdvözlik ezt a folyamatot, hiszen eszerint a befektetők a korábbinál nagyobb gazdasági növekedést várnak, ami jó dolog. Másrészt viszont ha azt szeretnék, hogy ezt a növekedést ne veszélyeztessék a most tapasztalható piaci folyamatok, akkor tovább kell erőltetniük a kötvényvásárlásokat, éppen azért, hogy ne emelkedjenek tovább a kötvényhozamok. (Ezzel egyelőre nincs probléma: a Fed jelenleg is havi 120 milliárd dollárért vásárol kötvényeket.)

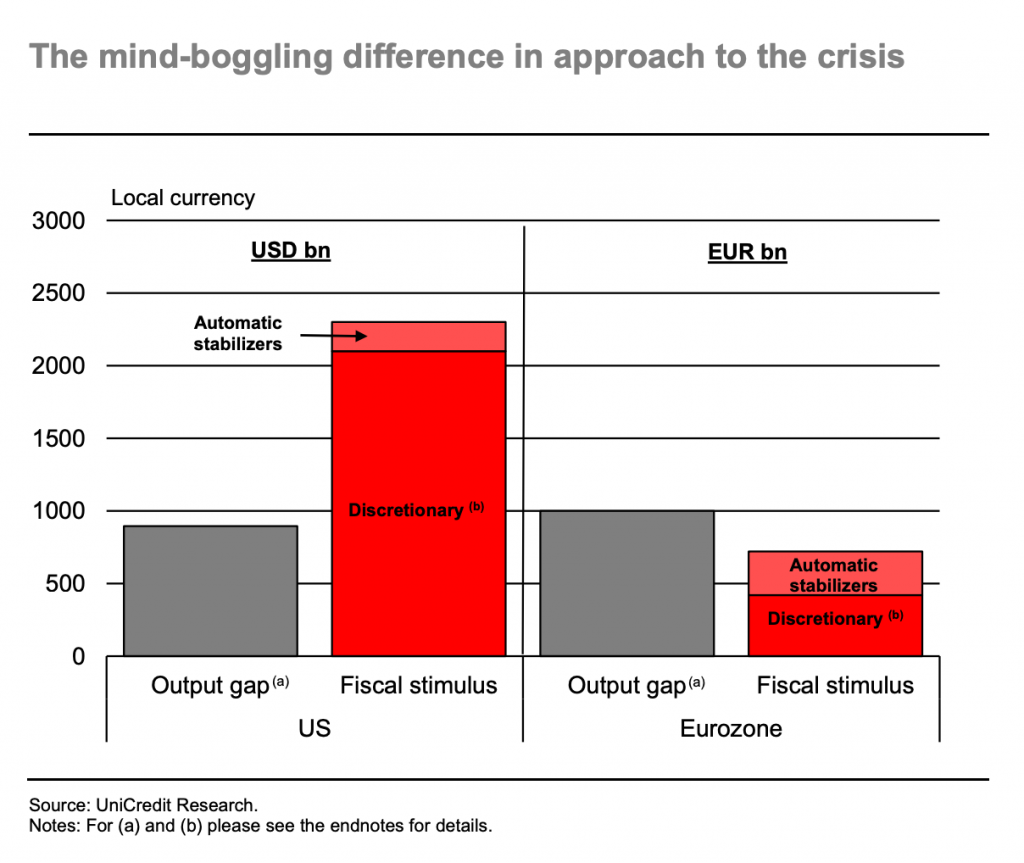

Az amerikai kötvénypiaci mozgások Európában is éreztetik a hatásukat, pedig itt biztosan nem fenyeget az a veszély, hogy nagy gazdasági növekedés jönne a következő években. Mint az UniCredit elemzői által készített ábrán látszik, az USA és az eurózóna költségvetési intézkedései össze sem hasonlíthatóak egymással: a járvány által okozott, nagyjából hasonló méretű gazdasági sokkra az amerikaiak sokkal bátrabb költségvetési választ adtak (igaz, szerkezetüket tekintve az európai válasz kiszámíthatóbb volt, kevesebb benne az ad-hoc pénzköltés).

Ennek ellenére ha kisebb mértékben is, de adni kezdték a befektetők az európai államkötvényeket is, ami az Európai Központi Bank aggodalmát is kiváltotta. A fő oka ennek talán az, hogy továbbra is az amerikai kötvénypiac adja meg az alaphangulatot, ezért ha ott valami nagy átrendeződés kezdődik, akkor a befektetők alkalmazkodása másokat is elsodorhat. Az sem kizárt, hogy az amerikai gazdaság felhevülésének az európai exportőrök is jelentős haszonélvezői lesznek (bár az kétséges, hogy emiatt a hazai inflációs várakozások érdemben módosulnának). A befektetők helyezkedésből mindenesetre így is világos, hogy 2021-től sok minden máshogyan alakulhat, mint ahogyan a 2010-es évtizedben megszokhattuk.

Pénz

Fontos