A Rajk Szakkollégium, a Budapesti Corvinus Egyetem egyik szakkollégiuma tavaly ünnepelte fennállásának ötvenedik évfordulóját, két másik jubileummal egyetemben: a Neumann János-díj 25. és a Herbert Simon-díj 15. évfordulójával. Az egész éves ünnepségsorozat elemeként 2020 januárjában a szakkollégium diákjaiként egy operatőrrel elutaztunk az Egyesült Államokba, az út során ellátogattunk számos neves egyetemre, ahol személyes hangulatú interjúkat készítettünk 11 korábbi díjazottal.

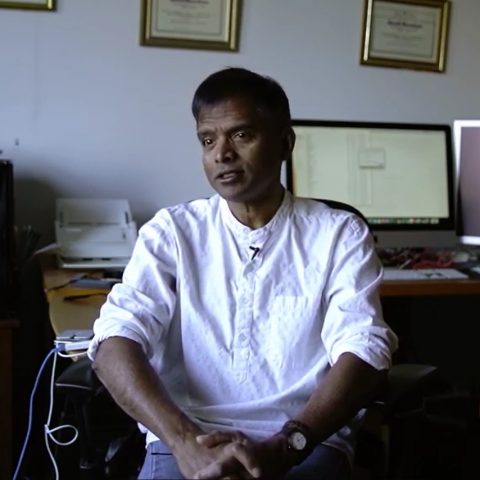

A New York University Stern School of Business kampuszán beszélgettünk Aswath Damodarannal, aki 2013-ban nyerte el a Rajk Szakkollégium Herbert Simon-díjat és látogatott el Budapestre. A professzor kutatási területei a pénzügy és vállalatértékelés. Sikerkönyvei közé tartozik A befektetések értékelése, A vállalatértékelés kézikönyve és a (magyarul még meg nem jelent) Corporate Finance című munka, melyek a világ legtöbb egyetemi képzésén alapvető tananyagnak minősülnek. Ennek köszönhetően szokták Damodarant „a vállalatértékelés királya” informális becenévvel illetni.

Az interjú során lehetőségünk nyílt a vállalatértékelés aktuális kihívásairól és problémáiról, a kelet-európai gazdaságok növekedésének korlátairól, illetve a professzor tanítói munkásságáról beszélgetni. Damodaran talán leginkább lenyűgöző képessége az, hogy nagyon komplex és bonyolult problémákat tud jól strukturálni, elemezni és végül megoldási javaslatokat alkotni. Ezt a képességét egészíti ki azzal az önzetlen szokásával, hogy számos munkáját közzéteszi online. Tanítói munkásságáról lenyűgöző alázattal és szakértelemmel nyilatkozik. Talán ezeknek a tulajdonságainak és eredményeinek eredménye az a „menő faktor”, ami körülveszi, és amiért valódi élmény vele beszélgetni.

Több alkalommal is hangoztatott állítása, hogy az üzleti modelleknek fontos szerepük van egy vállalat értékelésében. Az üzleti modell számos elemét ragadja meg annak az összhangnak, ami a professzort magát is elindította a vállalatértékeléssel való munkában: számokat és történeteket. Ezzel azt mutatja meg a világ minden diákja és érdeklődője számára, hogy a vállalatértékeléshez elengedhetetlen a precíz technikai tudás, illetve a kifinomult humán társadalmi érzék. Ezek észben tartásával pedig olyan izgalmas kérdéseket vizsgálhatunk, hogy miért képes a Netflix vagy az AirBnB világszinten iparágak felforgatására, illetve mégis mi hiányzik az üzleti modelljeikből.

A Musings on Markets című blogján rendszeresen tesz közzé elemzéseket aktuális és releváns problémákról. Januárban a GameStop vállalat körül kialakult tőzsdei felhajtás részleteit elemezte, segítve az eseményeket szélesebb kontextusban elhelyezni. A GameStop egy relatíve átlagos amerikai szoftverkereskedő lánc, amely fizikai boltokra építette üzleti modelljét. Az elmúlt években egyre nagyobb szerepet kapó online árusítás alapjaiban rengette meg ezt a modellt, amit a koronavírus-járvány okozta lezárások csak tovább erősítettek.

Szóval mi is történt a tőzsdén? A vállalat romló teljesítményének hatására számos nagy befektető – elsősorban hedge fundok – úgynevezett short pozíciókat alakított ki a GameStop részvénnyel szemben. A short pozíció egyszerűen fogalmazva azt jelenti, hogy valaki a vállalat tőzsdén megjelenő árának csökkenésére (azaz a cég teljesítményének romlására) fogad. A hedge fundok által felvásárolt short pozíciók számának emelkedése már 2019-ben megkezdődött, majd 2020 során épült fel jelentősen. Erre adott reakcióként történt, hogy 2021 januárjában egy online szerveződő, amatőr befektetői csoport egyszerre vásárolt GameStop-részvényeket, ezáltal ellensúlyozva a hedge fundok által fenntartott short pozíciót és mesterségesen feltolva az árát.

Miért fontos mindez? Azért, mert jól láthatóan rajzolódnak ki a történetből fundamentális trendek és problémák a piaci működéssel, a tőzsdével és a társadalmi feszültségekkel kapcsolatban. Miért döntött úgy az árat felnyomó, a Redditen szerveződő csoport, hogy egy ilyen lépéssel akar beavatkozni? Damodaran szerint három hatás játszott szerepet:

- A szakértőkbe vetett bizalom hiánya és folyamatos csökkenése, ami egyaránt érinti a gazdasági, tudományos, pénzügyi és hivatali szektorokat.

- Megkérdőjelezés nélküli hit a tömegek tudása és igaza iránt. Ez társul azokkal az egyre fejlődő technológiai lehetőségekkel, amiken keresztül egyre hatékonyabban képes a tömeg kifejezni saját akaratát.

- A személyes és politikai témák, viták összekeveredése a világ minden területén.

A reddites közösség tehát saját cselekedeteire egyfajta forradalomként tekintett. Ebben az esetben az elnyomók a hedge fundok és a Wall Street-en meggazdagodott befektetők, a kisemberek pedig a felkelők. Azáltal, hogy egy összehangolt piaci lépéssel mesterségesen felnyomják az árat, azt várják, hogy a tőzsdén meggazdagodott szereplőktől képesek lesznek pénzt elvenni.

Damodaran segít egy objektív és érzelmektől kevésbé vezérelt szemlélet kialakításában. Ő maga is régóta kritikusa a hedge fundoknak és egyéb tőzsdén megjelenő pénzügyi intézményeknek, ennek ellenére óva int attól, hogy meggondolatlanul és makacsul akarjon az ember igazságot tenni. Elsősorban azért, mert nem igaz, hogy a hedge fundok által elért hatalmas pénzügyi sikerek a kisbefektetők és a társadalom többi részének kárára történne. Damodaran szerint ehhez túlságosan hatékonytalan módon működnek, és nem is lennének képesek erre.

Milyen tanulságot vonhatnak le azok, akik egyik oldalon sem vettek részt a GameStop-őrületben?

- A befektetési világ demokratizálódik, egyre több ember számára válik elérhetővé a pénzügyi instrumentumokkal való kereskedés.

- A befektetői szakértelem kiüresedése. A professzionális pénzügyi menedzsment mindig alapos elemzéssel és fundamentális elméleti alapokkal próbálta alátámasztani a döntéseit befektetői számára. Mára ez az ígéret tarthatatlanná vált, amit fokozatosan ismernek fel a piaci szereplők.

- Az érték nem egyenlő az árral. A GameStophoz hasonló zűrzavar és áringadozások a jövőben is bekövetkezhetnek a piacon, azonban ezek nem befolyásolják azt, hogy milyen értéket képvisel a vállalat.

Ez a legutolsó pont visszavezet bennünket a cikk elején hangsúlyozott állításra: elsősorban az üzleti modellek számítanak a vállalatértékelés során. Az alapos vállalatértékelés segíthet bennünket tisztán látni a piaci felfordulás és kavalkád közepette. Interjúnk során a professzor további részleteket árult el arról, hogy miért is kritikus a befektetők viselkedésével, és miért válnak túl izgatottá egy új piac meghódításakor. Emellett beszélt arról is, hogy miért tartja fontosnak a nyilvánosság számára ingyen elérhető oktatói munkásságát.

További anyagok Aswath Damodaranról:

- A GameStopról készített vállalatértékelése, amire a cikkben bemutatott állításit is alapozza.

- 2021 februárjában megjelent kutatása az érték alapú befektetés kihívásairól és fejlődési lehetőségeiről.

- A Stern School of Business hivatalos oldalán lévő adatlapja.

A videósorozat többi része megtekinthető a szakkollégium honlapján és Youtube-csatornáján.

Élet

Fontos