Először készült Magyarországon felmérés arról, hogy mit gondolnak a felhasználók a digitális bankolásról. Mi pedig megnéztük azt is, hogy hol tart a magyar bankvilág digitalizációja nemzetközi összehasonlításban és milyen fejlesztésekre számíthatunk a közeljövőben.

A hétköznapi fogyasztó még nem lát sokat abból a sok változásból, ami a bankvilágban készülődik. Ezeket olyan fogalmakkal szokták leírni, mint a fintech, a digitális ügyfélélmény, a big data vagy a mesterséges intelligencia banki alkalmazása. Az viszont sokszor hiányzik még, hogy a fogyasztókat érdeklő termékek alakuljanak ki ezekből a technológiai újdonságokból.

Számos olyan megoldás van, mint például a nemzetközi utalásokat olcsóbbá tevő startupok, amik bár tényleg segíthetnek költségeket csökkenteni, csak egy szűk, a technológiai innovációk iránt nyitott réteg fogja használni őket. A többségnek egyszerűen nem éri meg, hogy egy alapvetően ritka pénzügyi tevékenységen egy kis összeget megtakarítson, de ehhez sok időt töltsön el egy új rendszer megismerésével és használatával. A fogyasztók többségének a digitális pénzügyi megoldásokat ezért jó eséllyel nem a startupok fogják elhozni, hanem a leginkább népszerű megoldásokat a bankok fogják mindennapi termékké alakítani.

Magyarország egyelőre nem nagy innovátor a banki piacon: a spanyol BBVA bank kutatási részlege készített egy ranglistát a banki digitalizációról 21 indikátor alapján, ezen a magyar bankok a 42. helyezést érték el, megelőz minket Ciprus, Jordánia, Costa-Rica és Törökország is.

A digitalizáció pedig azért fontos a szektornak, mert rengeteg költséget lehet vele megtakarítani. Ha az ügyfelek minden ügyes-bajos ügyüket online intézik, akkor sokkal kevesebb bankfiókra van szükség. Ráadásul a növekedéshez is sokkal kevesebb tőke kell, mivel online bővüléshez nincs szükség új bankfiókra, irodára, egyszerűbben skálázhatók a termékek. Eközben az ügyfelek egyre nagyobb része is a digitális ügyintézést keresi: a Deloitte előrejelzése szerint 2021-re már 3 milliárdan fogják mobil eszközről és számítógépről intézni pénzügyeiket. Az ügyfelekért folytatott versenyben pedig egyre nagyobb szerepe lesz az online szolgáltatások minőségének.

A digitális banki szolgáltatások fejlesztése és értékesítése egy új feladat a bankiparnak. Ebben egyre jobban hasonlít más online termékek értékesítésére: fel kell kelteni az ügyfelek figyelmét, folyamatosan újdonságokat kell bemutatni, biztonságosan, egyszerűen és olcsón kell adni a szolgáltatásokat, miközben egyre nagyobb a verseny. Korábban egy-egy bankfiók elhelyezkedése vagy éppen nyitvatartási ideje is fontos szempont lehetett bankválasztásnál, digitálisan viszont mindenki mindenkivel versenyez, ráadásul – igaz, egyelőre csak részben – egyre több jövedelmező banki szolgáltatást váltanak ki startup cégek.

A bankok ezért egyre inkább azon dolgoznak, hogy szolgáltatásaik élményalapúak legyenek. Az online bankok használata olyan lesz, mint az okostelefonok alkalmazásboltjai. Különböző pénzügyi igényekre különböző alkalmazásokat lehet majd telepíteni, és ezekben váltogatni lehet más-más bankok szolgáltatásai között. A folyószámlát adhatja az egyik bank, míg egy másiktól a jelzálogot vagy áruhitelt lehet felvenni. Ez még igen messze van, és a globális nagybankon múlik, hogy ez tényleg megvalósulhat-e.

Az Európai Unió viszont sokat segített, hogy ez a vízió megvalósulhasson: 2018 január 13-tól érvényben van a PSD2 szabályozás, ami kötelezővé teszi, hogy a bankok és a pénzügyi szolgáltatók megosszák az ügyfeleik pénzügyi adatait, akiknek arra az ügyfelek felhatalmazást adnak. Így a gyakorlatban is könnyen megvalósulhat hamarosan, hogy például a hitelkártyánkat kibocsátó cég lássa, mikor jön meg a fizetésünk, és akkor vonja le automatikusan a tartozásunk, vagy például ha nyaralunk és külföldön használjuk a kártyánkat, akkor a biztosító személyre szabottan adhasson utasbiztosítási ajánlatot.

A személyre szabott digitális bankhasználatban az ügyfélélmény lesz az egyik legfontosabb tényező a piaci versenyben. A fintech cégek rengeteg problémára már megoldást találtak, de az átlag fogyasztónak egyszerűen túl bonyolultak, nem akarnak az emberek ezek megismerésével időt vesztegetni. Ezért a bankok megpróbálják a nekik leginkább testhezálló megoldásokat kiválogatni és piacosítani. Egyelőre ez a folyamat ott tart, hogy banki applikációkkal autópálya matricát, parkolójegyet, mozijegyet lehet venni vagy pizzát rendelni. Ez azért nem nagy áttörés, hiszen mindezt már egy évtizede is meg lehetett tenni emelt díjas sms-ben is.

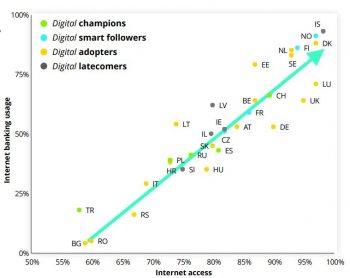

Forrás: Deloitte

A Deloitte felmérése szerint a magyar bankszektor kifejezetten rosszul teljesít a digitalizációban a régióban: Lengyelország a világ leginnovatívabb országaihoz tartozik, Csehország is ott van korai innovátorok között, Magyarország viszont egyelőre csak a digitális adaptálók csoportjába került. Az internethasználók aránya erősen korrelál az internetbank használattal, de egyáltalán nem a digitális pénzügyi szolgáltatások fejlettségével: Izlandon szinte mindenki internetezik és internetbankol, de elmaradottak a szolgáltatások. Törökországban a lakosság negyede sem használja a digitális banki szolgáltatásokat, mégis a világon az egyik leginkább innovatívabb megoldások vannak itt. Magyarországon az internethasználók számához képest kevesen használják az internetes bankolást, így még itt is jelentős a növekedési potenciál.

A magyar bankok digitális szolgáltatásairól a Testbirds Kft. készített hiánypótló felmérést 2017 utolsó negyedévében. Tíz magyar bank félezer ügyfelét kérdezték meg, annak jártak utána, hogy milyen elvárásaik vannak a magyar bankok ügyfeleknek az internetes és mobil felületei megoldásaival, illetve a bank online megjelenésével kapcsolatban. Bankonként néhány ügyféllel mélyinterjúkat is készítettek.

Az ügyfelek is érzik, hogy nem túl fejlettek a hazai digitális banki megoldások, például az alábbi szolgáltatások több banknál hiányoznak:

- NFC-képes mobil készülékkel érintéses fizetés

- Bankkártya aktiválás telefon helyett applikáció segítségével

- Kártyalimit módosítás, letiltás applikációval vagy internetbankon keresztül

Ezek nem tűnnek igazán nagyívű innovációknak, mégse kínálnak rá egyelőre megoldást a bankok jelentős részénél. De talán a legmeglepőbb elvárás nem is ez volt: a digitális bankhasználat során azt is fontosnak tartották a megkérdezettek, hogy átlátható legyen a bank tulajdonosi háttere. Ez már csak azért is érdekes, mert az újdonságokat nyújtó startupoknál ez nem igazán szokta érdekelni a felhasználókat, de ez is jól mutatja, hogy a pénzügyekben sokkal nagyobb szerepe van a kiszámíthatóságnak és a biztonságnak.

A felhasználók számára egyébként sem a legújabb innovációk a fontosak, hanem a következők:

- Pénz feletti kontroll (például a tranzakciótörténet áttekintésének lehetősége, online kártyaletiltás opciója, gyors átutalás mentett kedvezményezetteknek)

- A bank ismertsége és megbízhatósága

- Felület stabilitása és használhatósága (például intuitív navigáció az internetbankban, karbantartások megfelelő időben történő kommunikációja)

A Testbirds kutatói úgy látják, hogy nem korcsoportokban és demográfiai ismérvekben kell gondolkodni, amikor a felhasználók motivációit, elvárásait keresik a bankok, hanem perszónákat kell kialakítani. Ezek konkrét elképzelt személyek – például kisvállalkozás ügyvezetője, gyermekes családanya és a többi – akinek a problémáira és elvárásai próbálnak megoldásokat adni. Ezzel a módszerrel elkerülhető, hogy olyan szolgáltatásokat készítsenek, amire a való életben nem igazán lesz szükség.

Feltűnő viszont, hogy a bankok nem a felhasználók által kiemeltként kezelt területeket fejlesztik. Egyre felkapottabbak a (videó)chat megoldások, de a megkérdezettek csak a 66. helyre tették 84 elvárás közül az internetbankos chat lehetőségét. A többletszolgáltatások helyett egy jól működő digitális banki felületre vágynak a felhasználók, ahol minden ügyes-bajos ügyüket elintézhetik, és nem menük labirintusából kell a hasznos funkciókat előbányászniuk. A kutatásban találtak olyan bankot, ahol az internetes és mobil applikációs felületek külön kedvezményezetti listát használnak. Tehát ha valaki egy barátjának szeretne mobilról pénzt utalni, akinek számlaszámát elmentette számítógépen, az nem működik.

Nem elég az új funkciókat bevezetni. Hiába költ erre jelentős összegeket egy bank, ha az emberek nem ismerik, nincs sok értelme. Az online kártyaletiltás funkciót – amit sok banknál hiányoltak az ügyfelek – a felhasználók 41 százaléka nem ismerte, még akkor sem, ha már elérhető volt.

A magyar bankok közül a felmérés szerint az OTP-vel elégedettek a felhasználók a leginkább, őket a MagNet Bank követi, harmadik helyen pedig az MKB Bank végzett. A második helyezett MagNet esete jól mutatja, hogy a kisebb piaci szereplőknek jó lehetőség a digitális piac a fejlődésre – ők voltak az elsők egyébként, akik Magyarországon az online számlaelérést bevezették. Feltűnő lehet az is, hogy két hazai szereplő került még dobogóra, és nem a külföldi tulajdonú bankok. Magyarországon osztrák és olasz tulajdonú bankok vannak inkább, ezek az országok pedig még Magyarországhoz képest is le vannak maradva a pénzügyi digitalizációban, így a magyar szereplőknek a gyorsabb innováció is lehetőséget teremthet a jobb piaci pozíció elérésében.

Pénz

Fontos