A szerző, Szőcs Gábor a HOLD Orion Befektetési Alap portfóliókezelője. 17 éve követi az energia- és részvénypiacokat. Az Orion Alap egyik stratégiai célja, hogy globális palettáról válogatott alulértékelt energia-, közmű- és nyersanyagpiaci részvénybefektetésekkel növelje az alap hozamát.

Az évtized egyik legfőbb globális gazdasági megatrendje az energiapiaci beruházások területén zajlik. Az energiaátmenet vállalataira fogadó befektetők az elmúlt években gyors szárnyalást követően méretes bukásokat szenvedtek el. Most ismét vonzó árazási szintekre értek a szektor részvényei, messze nem jelenti azonban ez azt, hogy csukott szemmel lenne érdemes válogatni közülük.

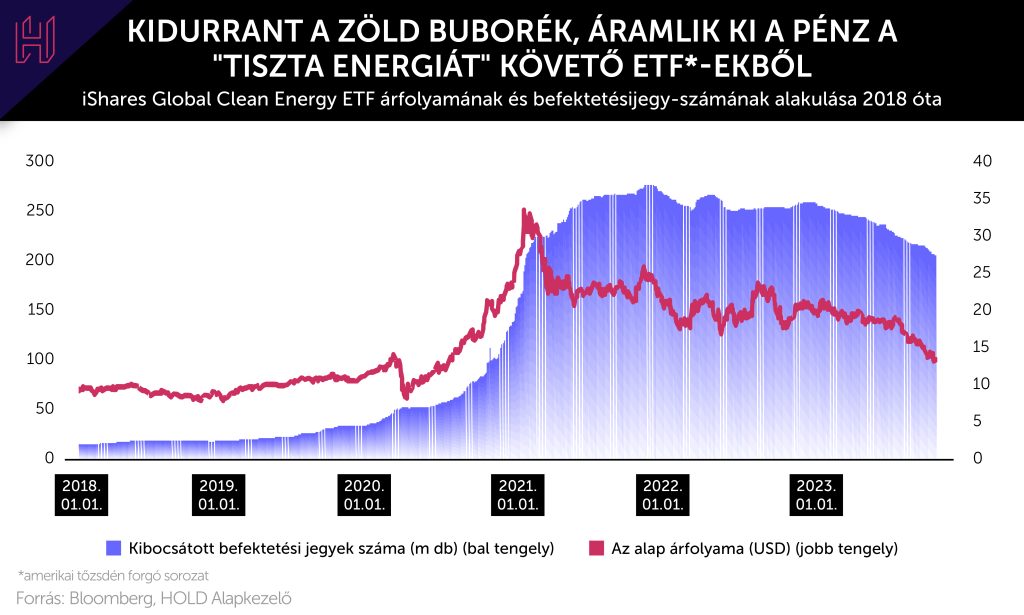

A Covid-időszak egyik slágerbefektetése volt a tiszta energia. Európa, az Egyesült Államok és Kína is gigantikus támogatási csomagokkal fokozta klímavédelmi törekvéseit, Földünk lakossága pedig szenzitívebbé vált az egzisztenciánkat fenyegető veszélyekre. A zöld energiára fókuszáló tőzsdén kereskedett befektetési alapokba (ETF-ekbe) hatalmas összegek áramlottak. A friss tőke hajtotta felfelé a részvényárakat, a jó teljesítmény pedig újabb befektetőket vonzott.

Hatalmas összegeket vonzott a tiszta energia

Ennek az önerősítő folyamatnak az erejét jól mutatja, hogy a világ legnagyobb tőzsdén kereskedett Clean Energy típusú alapja, az iShares Global Clean Energy által kibocsátott befektetési jegyek (ETF-ek) száma 2020 közepe és végére között, röpke fél év alatt a négyszeresére(!) ugrott.

A passzív, indexkövető alapba vásárolt vállalatok, amelyek sok esetben kisebb kapitalizációjú, kevésbé likvid részvények voltak, szintén többszöröztek és “value” szemüveggel, értékalapú befektetőként szemlélve az eseményeket, indokolhatatlanul drágává váltak.

Bár ezeknek a vállalatoknak a többsége azóta sokat haladt előre zöld stratégiájának megvalósításával a befektetők mégis hatalmas pofont kaptak. Pedig szélerőművek épültek tengeren, szárazföldön, hatalmas területeket borítottak be napelemekkel, bővültek a szélturbina- és napenergiamodul-gyártókapacitások, és még sorolhatnánk. A lejtmenetet az sem tudta megállítani, hogy az orosz-ukrán háború kitörése utáni energiaár infláció, helyzetbe hozta, azaz fokozta a piaci alapon, támogatások nélkül is megtérülő megújuló beruházások volumenét.

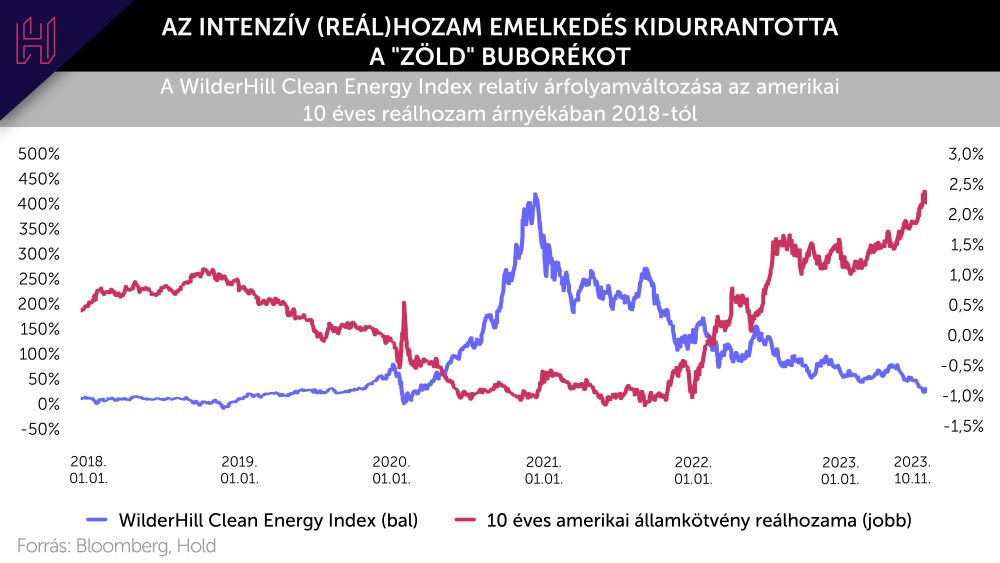

Kidurrant a zöld buborék

A hozamkörnyezet rekordgyorsasággal bekövetkező változásával az energiaátmenethez kötődő és arra specializálódó társaságok részvényárfolyama a 2020 év végi csúcsot követően beszakadt a megújuló értéklánc több szintjén is. A korábbi rendkívül laza monetáris politika, a nulla közeli kamatszint, a részvénypiacon kialakuló ESG-mánia valamint az iparág gyors és részvényesi étéket teremtő növekedési ígéreteiben való erős hit által fúj zöld buborék kipukkadt. (Ennek okairól részletesen is írtam energiapiaci sorozatom előző részében.)

Ma már – ha némi egyszerűsítéssel élve is, de – elmondható, hogy az iShares Global Clean Energy alap befektetőinek közel 75 százaléka bukóban van befektetésével. A szektor befektetőinek vesztesége még nagyobb, ha a szélesebb részvényindexekhez viszonyítjuk vagy reálértelemben fejezzük ki a teljesítményt.

Az elmúlt egy évben meg is indult a tőkekiáramlás az alapból: a befektetők közel 20 százaléka dobta be a törülközőt. Ez pedig az árfolyamok további esését vonta maga után. Mindezek hatására mára már vonzónak tűnő árazási szintekre érkezett a szektor.

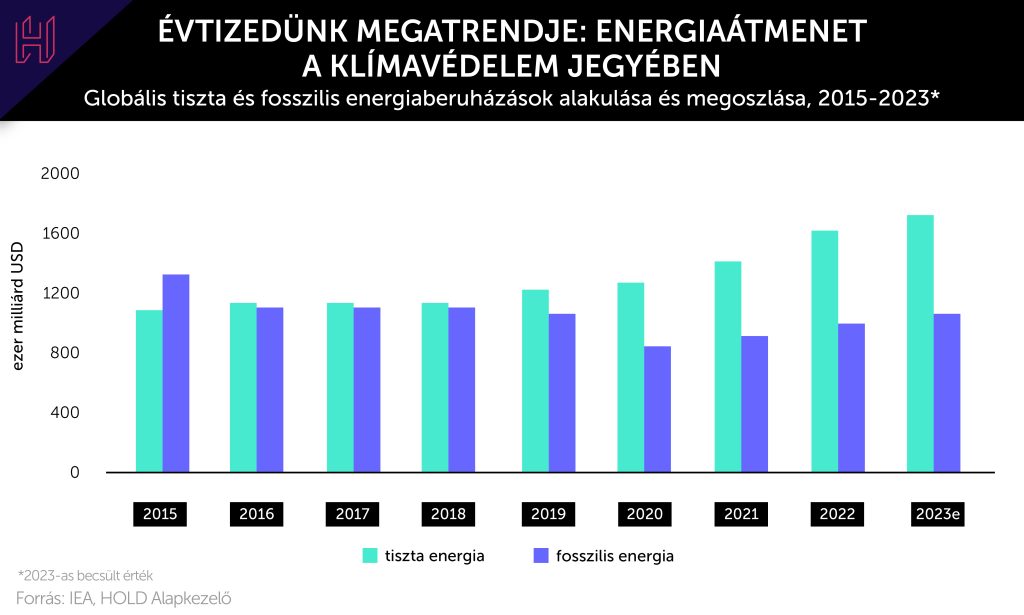

Sosem volt még ilyen hátszele a klímavédelemnek

Mindeközben a világ nem tett le a zöldülésről, sőt… A klímavédelem kormányzati támogatása és piaci ösztönzöttsége sosem volt ilyen erős. A Nemzetközi Energiaügynökség becslése szerint idén közel 2800 milliárd dollárra, a globális GDP 2,7 százalékra rúgnak majd az energiapiaci beruházások. Ráadásul, míg a Covid-járvány előtti években nagyjából pariban voltak a tiszta és a fosszilis beruházások, addigra idén már közel 1,7 dollár “klímavédelmi” beruházás jut 1 dollárnyi “koszos” fejlesztésre.

A társaságok pedig haladnak előre a kijelölt úton immáron értékalapon is vonzóbb részvényárakkal. Messze nem jelenti azonban ez azt, hogy csukott szemmel lehetne válogatni a szektorban tevékenykedő cégek részvényeiből. Szelektívnek kell lenni, hiszen egyáltalán nem biztos, hogy ezen az egyértelműnek tűnő energiapiaci beruházási megatrendből a részvényesek is minden esetben profitálnak majd. Az előző évtizedben lezajlott amerikai palaolaj és palagáz forradalomról sem gondolták volna sokan előre, hogy mi fogyasztók örülhetünk majd leginkább, miközben a termelő vállalatok részvényeivel és kötvényeivel hatalmas veszteségeket lehetett elkönyvelni. A verseny a megújulóértéklánc minden pontján erős, és vannak technológiák, amelyek vélhetően örök beváltatlan ígéretek maradnak.

Vállalat

Fontos