(A szerző a HOLD Alapkezelő vezető portfólió menedzsere. A cikk eredetileg az Alapblogon jelent meg.)

Az európai részvénypiac talpra állása kullog az amerikai mögött. A ciklikus részvények árfolyama pedig sokkal rosszabbul alakul, mint stabilabb társaiké. Mégis van egy európai ciklikus szektor, ami meglepően jól teljesít, talán túlságosan is: a diszkont légitársaságok.

Május elején nagy várakozás övezte a Berkshire Hathaway (Warren Buffett befektetési holdingja) első negyedéves jelentését. Vajon miből zsákolt be az öreg róka a márciusi pánik idején? Csalódniuk kellett, szinte semmiből. Hovatovább bejelentette, hogy áprilisban eladó volt, kiszállt az összes légitársaság részvényéből (korábban mind a négy nagy amerikai légitársaságban volt érdemi befektetése).

Buffett és a légitársaságok kapcsolata nem most kezdődött, ez egy sok mindent látott viszony. Az 1980-as években már megégette magát az American Airlines elődjének elsőbbségi részvényeivel. Később többször is hangsúlyozta jelentéseinek kommentjében, hogy a „Wright fivéreket le kellett volna lőni”, annyi veszteséget okozott már a légiközlekedési szektor a befektetői társadalomnak a repülőgép feltalálása óta. Buffett az elmúlt pár évben mégis újra befektetett a szektorba, látva az Amerikában lezajlott konszolidáció pozitív hatását a társaságok értékteremtési képességére.

És akkor a semmiből jött a koronavírus, példa nélküli módon szinte teljes leállásra kényszerítve a szektort. A magas fix költségek miatt a karantén minden hónapja hatalmas veszteséget okoz a szektornak. Sok, már korábban eladósodott vállalat esetében ez csődhöz, vagy annak elkerülése érdekében állami mentőövhöz vezet.

Mindez önmagában befektetési szempontból kevésbé érdekes, hisz a befektetői társadalom számára jól ismert a helyzet. Ami mégis figyelemre méltóvá teszi, hogy Buffett kiszállt abból a Southwest Airlines vállalatból is (9 százalékos csomagjával a Berkshire volt a második legnagyobb tulajdonos), ami Amerika fő „fapados” légitársasága. A vállalat erős mérleggel rendelkezik, nettó módon egyáltalán nem rendelkezett hitellel a vírus előtt, gépeit nagyrészt maga tulajdonolja. Itt tehát szó sincs csőd közeli helyzetről. Alacsony költségszerkezetének köszönhetően, ha valaki tud majd Amerikában nyereségesen működni a légiközlekedésben, az ő lesz.

Ha nem fog pénzügyileg bajba kerülni a társaság, akkor mi értelme volt Buffett-nek kiszállnia áprilisban, mintegy 40 százalék esés után? Nem nagyon lehet más ok, mint hogy azt gondolja, az iparág profitabilitása tartós pofont kapott. Minderre részletesen ki is tért a Berkshire éves közgyűlésén. Fogalma sincs, mik lesznek a vírus hosszú távú strukturális hatásai, de az a gond a légiközlekedéssel, hogy hosszú élettartamú eszközöket használ (repülő), amelyek nem tűnnek el attól, hogy a társaságok csődbe mennek. Az elmúlt évtized erős kereslete egyre nagyobb repülőgép megrendelésekhez vezettek, az így kialakult jelentős (most már túl-) kapacitás pedig vélhetően évekig ott fog lebegni a szektor fölött, nyomás alatt tartva a profitokat.

A vírus hatására az nyilvánvaló, hogy idén a légitársaságoknak borzasztó évük lesz. Egyelőre nem megoldott, hogyan lehet újra visszaszerezni az utasok egészségügyi biztonságérzetét. Ebben idővel biztosan lesz előrelépés a tesztelés olcsóbbá és gyorsabbá válásával, majd reméljük, vakcina vagy gyógyszer hatására lesz tartós megoldásunk is a vírusra. Hogy mikor, az persze kérdéses.

De még utána sem lesz könnyű világ a légitársaságoknak. A vírus tömegeket tett munkanélkülivé, a válság alatt kiesett jövedelem (még a nagy fiskális élénkítések mellett is) hiányozni fog az olyan nem létszükségletű költéseknél, mint az utazás. Ráadásul a home-office hónapok alatt sok vállalat megtapasztalhatta, hogy üzleti utakból kevesebb is elég lesz a jövőben.

Összességében tehát valószínűsíthető, hogy a felhizlalt gépkínálat évekig nyomottabb kereslettel fog találkozni. A magas fixköltség-arány miatt pedig a légiközlekedés profitabilitása nagyon érzékeny a kihasználtságra, ezért nagyon ciklikus iparág. Jó években szigorú költségkontroll mellett magas profitabilitást lehet elérni, hogy aztán válságban, illetve abból való kilábaláskor évekig eltűnjön a profit.

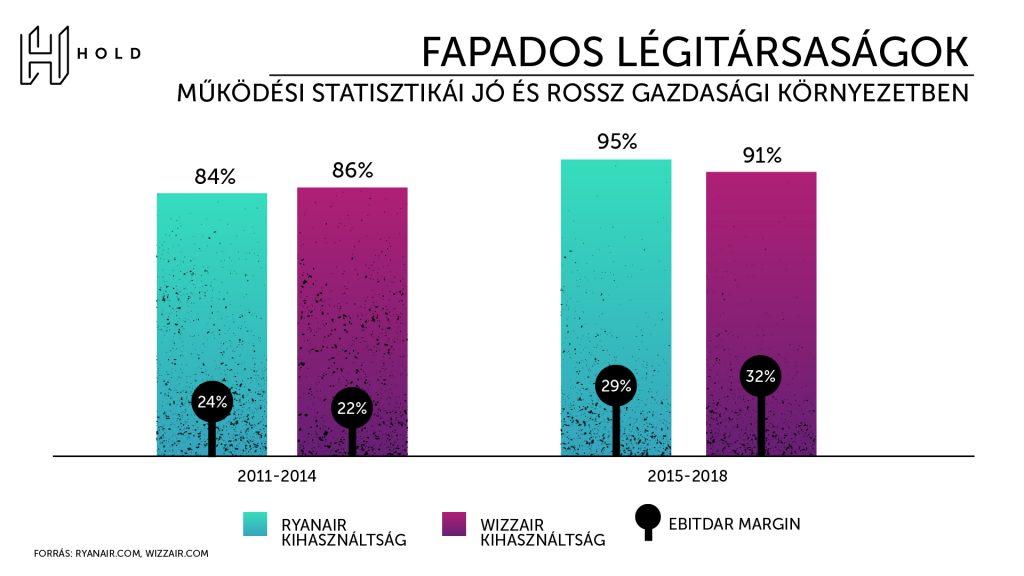

Az alábbi ábra mutatja két európai fapados légitársaság átlagos kihasználtságát és profit-marginját (EBITDAR) az elmúlt évtized rosszabb és jobb felében:

Az első időszak mintegy 23 százalékos és a második 30 százalék körüli EBITDAR marzsa között nagyon nagy eltérés van, nettó profitban könnyen kétszeres különbség is kijöhet belőle. Mindez arra utal, hogyha az utasszámban mért kereslet nem tér vissza gyorsan a 2019-es szintjére, akkor az iparági profitok sokáig nagyon nyomottak maradhatnak.

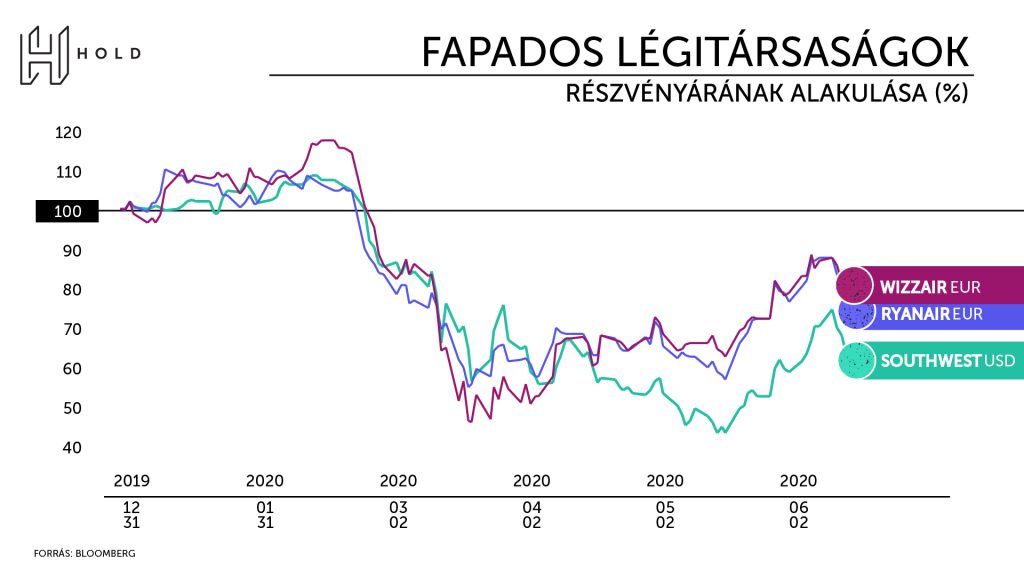

Mindezt mintha elfelejtették volna a befektetők a márciusi rövid ijedtséget követően. Ahogy az alábbi ábrán látszik, a két európai fapados légitársaság részvényei már csak mintegy 10 százalékos mínuszban tartózkodtak idén a két napja kezdődött tőzsdei esést megelőzően. Az amerikai társuk hátrébb kullog, bár a Southwest is jelentősen rallyzott májusban, illetve június elején. Mindhárom társaság erős mérleggel és fapados üzletmodellel rendelkezik, így viszonylag jól összehasonlíthatóak.

A két európai fapados cég idei esésének 10 százalékos mértéke már gyakorlatilag azt jelezte, mintha a piac csak kivette volna az idei elveszett profitot (helyette inkább némi veszteség lesz), utána pedig minden mehet tovább a korábbi, vírus válsági előtti úton. Pedig a vírus előtt szinte tökéletes környezet volt a számukra, különösen a Wizzairnek dübörgő kelet-európai gazdaságokkal, szektorszinten repülőgép hiánnyal. Ez a részvényár leértékelődés kisebb volt az Eurostoxx50 esésénél, azaz a befektetők mintha már nem tekintették volna ciklikusnak az iparágat. Vagy teljesen elkönyvelték a vírus végét és a gyors „V” alakú gazdasági visszapattanást kezdtek árazni.

Mindezt azon a szemüvegen keresztül is furcsa megélni, hogy tavaly nyáron lelkes befektetői voltunk a Ryanairnek. Akkoriban néhány átmenetinek tűnő probléma (pilóta-sztrájkok, német piaci árverseny) miatt estek sokat a részvények, felkeltve az érdeklődésünket. A részvényár akkor 9-10 euró körül alakult, míg a múlt héten már a 13-at közelítette, miközben bekövetkezett egy hatalmas probléma, minden légitársaság boldogan visszasírná a 2019-es környezetet. Meglepő. Mindez túlzott optimizmusra utal, a diszkont légitársaságok árfolyama innentől különösen sérülékenyek lehetnek egy újabb vírus hullám okozta tőzsdei korrekcióban, amiből ízelítőt kaphattunk az elmúlt két nap esését látva.

Pénz

Fontos