A szerző a HOLD Alapkezelő Zrt. portfóliókezelője.

Értékalapú befektetőként törekednünk kell arra, hogy olcsó eszközöket tartsunk a portfóliónkban. Ez a kijelentés implicite magában foglalja, hogy valaminek az értéke nem egyezik meg az árával. A két fogalmat hibásan egymás szinonimájának szoktuk gondolni, holott a valóság egészen más. Ahhoz hogy ezt a befektetési módszert a gyakorlatban is sikeresen alkalmazzuk, rengeteg időre és elmélyülésre van szükség. A lényeg megértésében azonban sokat segíthet, ha egy látszólag evidensnek tűnő példán keresztül vizsgáljuk meg a kérdést. Például, mennyi a pénz valódi értéke?

Hát nem túl sok – válaszolná valószínűleg a legtöbb megtakarító. A befektetéseinket hajlamosak vagyunk az alapján minősíteni, hogy mennyit hoznak a konyhára egy év alatt. Ebben a tekintetben a készpénz manapság nem számít vonzó eszköznek. A bankbetétek jellemzően 0 százalék körüli kamatot fizetnek, a pénzpiaci befektetési alapok sem sokkal többet. Nem ebből fogunk meggazdagodni.

Ennél egy fokkal jobb megoldás, ha nemcsak egyéves hozamokat nézünk, hanem több évre visszamenőleg vizsgáljuk a teljesítményt. Azonban a kép továbbra sem vonzó, és az így kapott eredményt egyébként is csak korlátozott keretek között értelmezhetjük. Akkor mégis mi a helyes megoldás?

Érték alapú befektetőként azt az egyik legnehezebb megtanulni, hogy az érték szubjektív, ráadásul időben folyamatosan változik. Épp ezért az érték nagyon nehezen megfogható, rengeteg minden befolyásolja. Ugyanaz a dolog mindenkinek mást ér, és ez függ például az illető saját lehetőségeitől, kilátásaitól, preferenciáitól. A fenti elvont gondolatmenetet a következő klasszikus példán keresztül érthetjük meg jobban. Mi a víz értéke? Nem túl sok – válaszolnák megint csak sokan. Bármikor ki tudjuk nyitni a csapot, van bőséggel, olcsón. A KSH szerint áprilisban az átlagos vízdíj 297 forint volt köbméterenként, így egy átlagos pohár csapvízért 7 fillért fizetünk. 2019-ben Magyarországon.

De ha egy napja a sivatagban lennénk étlen-szomjan?

Én biztos többet fizetnék, mint hét fillér. Valami ilyesmi igaz a megtakarításainkra is. Amíg bármikor könnyen készpénzzé tudjuk tenni az eszközeinket, addig nem tulajdonítunk különösebben nagy értékét a cashnek.

Miért fontos ez? Az értékalapú befektetési iskola szerint akkor érdemes eszközöket venni, amikor azok olcsók. Ez sajnos a legtöbb esetben valamilyen válság mélypontját következik be. A tökéletes megoldás az lenne, hogy tartjuk valamilyen eszközben a megtakarításainkat, majd a válság mélypontján készpénzre váltjuk. Ebből veszünk olcsó kockázatos eszközt, aminek az ára a pánik elmúltával visszatér az értékéhez, és mi mesés hozamot zsebelünk be.

Mivel azonban tökéletes világ nem létezik, ezért a probléma ott jelentkezik, hogy jó eséllyel ilyenkor sok piac lefagy. Épp amikor a legnagyobb szükségünk lenne rá, nem jutunk készpénzhez. Tehát amikor a készpénz értékéről elmélkedünk, akkor nem csak azt érdemes figyelembe venni, hogy ténylegesen mennyire volt jövedelmező az elmúlt években. Vagy a jelenlegi kilátások szerint mennyit hozhat a következő években (még ha nem is számítunk a betéti kamatok emelkedésére), hanem számolnunk kell azzal is, hogy a készpénz lehetőséget ad arra, hogy majd egyszer a megtakarításainkat olcsó befektetésben helyezzük el.

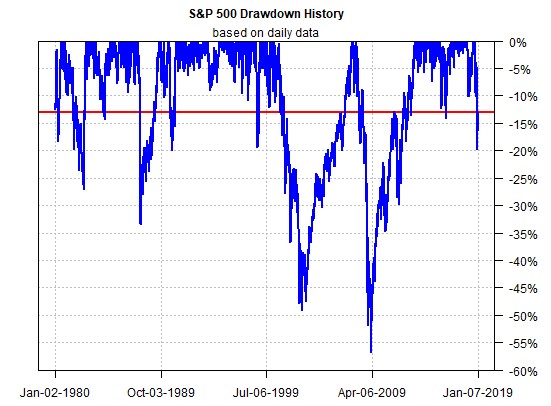

Ezt nevezzük a pénz opciós értékének. Persze még ezzel együtt is rengeteg további problémába ütközünk, ha pontosan szeretnénk a pénz értékét meghatározni. Viszonylag jó képet adhat ennek az opciónak az értékéről, ha megnézzük, hogy az egyes ciklusok végén mennyit zuhantak a tőzsdeindexek. Kvázi mekkora diszkonttal tudtunk egy tipikus kockázatos eszközt – részvényt venni. Ezt mutatja az alábbi ábra is.

Természetesen ez nem jelenti azt, hogy ezentúl csak készpénzben takarítsunk meg. Sőt! A fenti elmélkedés inkább abban segíthet, hogy pontosabban tudjuk megtervezni, mikor mennyi „száraz puskaport” tartsunk. Tehát mennyi az annyi, és pontosan mi is az a száraz puskapor?

Kezdjük az utóbbival. A pénzügyekben való eligazodáshoz gyakran szoktuk az eszközöket különböző szempontok szerint csoportosítani. Ahogy az a fenti gondolatokból is kiderült, az egyik lehetséges mód, ha valamit vagy kockázatosnak, vagy kockázatmentesnek sorolunk be. A kockázatos kategória magától értetődő – valami, amin veszteséget könyvelhetünk el – azonban a kockázatmentes talán egy kis magyarázatra szorul. Definíció szerint ez alatt olyan eszközöket értünk, amik jellemzően rövid lejáratúak, és az árfolyamuk viszonylag jól előre jelezhető. Természetesen ide tartozik a készpénz, valamint rendszerint a rövid lejáratú állampapírokat, diszkont kincstárjegyeket szoktuk ide sorolni.

Jellemzően ezeket az eszközöket tudjuk arra használni, hogy a kínálkozó lehetőséget kihasználva gyorsan tudjunk kockázatos eszközöket venni. Ilyen értelemben tehát a készpénz és a rövid kötvények egymás helyettesítőinek tekinthetők. Mindkettőre igaz, hogy nominálisan nem túl magas hozammal kecsegtetnek, cserébe az opciós értékük pont abból fakad, hogy az áruk viszonylag jól előre jelezhető rövidtávon. Így tudjuk, hogy mekkora értéket fogunk kapni, amikor megszabadulunk tőlük. Meglepő lehet, de az arany nem tartozik a kockázatmentes eszközök közé. Az alábbi ábrán látszik, hogy nem túlságosan nehéz olyan időszakokat találni az árfolyam grafikonján, amikor 10 százaléknál többet esik viszonylag rövid idő alatt.

Tehát, most már tudjuk, hogy időnként hasznos lehet alacsony hozamúnak tűnő kockázatmentes eszközöket (készpénz, készpénzt helyettesítő rövid állampapírok) tartani, viszont még mindig ott a kérdés, hogy mennyit? Mint látni fogjuk, erre pontos szám nem létezhet, azonban az alábbi három tényező mentén gondolkodva egy jó képet kaphatunk a saját értékünkről. Az első, hogy a gazdasági ciklusban adott pillanatban hol tartózkodunk. Ez talán az egyik legfontosabb kérdés, pontosan nem is lehet tudni, még a közgazdászok is végtelen vitákat folytatnak ebben a kérdésben.

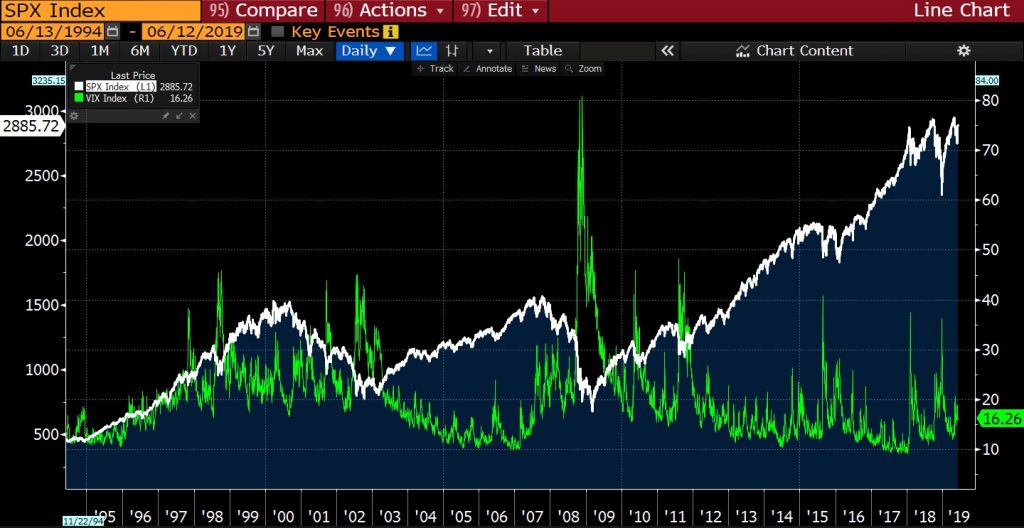

Ha egy nagyon leegyszerűsített képet szeretnék kapni, használhatjuk a félelem indikátorként is ismert VIX indexet. Pénzügyeseknek ez az index mutatja, hogy az S&P 500 indexre kiírt opciók árazásából milyen volatilitás számítható vissza. Magyarra lefordítva ez azt jelenti, hogy a befektetői közösség mennyire fél a nagy ármozgásoktól. Amikor nagyon félnek, akkor nagyon magas az index. A lenti ábra mutatja, hogy az elmúlt évtizedekben hogy alakult a VIX index (zöld, jobb tengely) és az S&P 500 (fehér, bal tengely) kurzusa. Az ábra üzenetét értelmezhetjük úgy, hogy amikor alacsony a félelem index, akkor inkább drágábbak az eszközök, érdemes több kockázatmentes eszközt tartani. Ezzel szemben amikor elszabadul a félelem, akkor inkább olcsóbbak az eszközök. Ilyenkor érdemesebb több részvényt és kevesebb kockázatmentes eszközt tartani.

A második szempont a relatív hozamok kérdése. Ez azzal függ össze, hogy a fenti időzítést soha nem fogjuk tudni pontosan eltalálni. Ne legyenek illúzióink, ezt soha senki nem tudja. Ha a fenti hüvelykujj szabályt követjük, akkor jellemzően az történhet, hogy a ciklus végén – még a tőzsdei krach előtt – elkezdünk szép lassan egyre több alacsony hozamú kockázatmentes eszközt tartani. Tehát még a békeidőben is viszonylag elfogadható hozamokat nyújtó eszközöket cserélünk el alacsony hozamú eszközökért.

Várjunk! Eddig pont amellett érveltem, hogy van egyéb értéke is a kockázatmentes eszközöknek, nem fontos sokat törődni azzal, hogy így magasabb hozamról mondunk le. A megoldás az, hogy nem mindegy, mekkora hozamról mondunk le. A kockázatos eszközök hozamát becsülhetjük az eredményhozam segítségével. Ez lényegében a mérleg szerinti eredmény osztva a kapitalizációval (adott eszköz piaci értéke). Manapság Amerikában jóval könnyebb lemondani a kockázatért járó extra hozamról, hiszen az S&P tőzsdeindex eredményhozama 5-6 százalék körül alakul, míg a kockázatmentes befektetések 2 százalék körül hoznak a konyhára. Így évente hosszú távon várhatóan 3-4 százalékpontnyi hozamról kell lemondanunk, ami persze lehet ettől több vagy kevesebb, a nem előre jelezhető egyedi hatásoktól függően. Ha el is hibázzuk pár évvel a gazdasági ciklus időzítését, ezzel még együtt lehet élni. Ezzel szemben Európában a kockázatos eszközök hozama közelebb van a 7 százalékhoz, míg a kockázatmentes eszközök jellemzően negatív – jobb esetben 0 százalék – hozamot biztosítanak. Így ha pár évig évente 7 vagy annál is több százalékponttal járunk rosszabbul, akkor már nagyobb kihívás mentálisan kezelni, hogy hosszú távon majd egyszer jól járunk.

A harmadik szempont pedig az egyéni kockázatviselő képesség. Minden ember más mértékben képes elviselni, hogy egy adott pillanatban a vagyona kockázatnak van kitéve. Épp ezért mindenkinél teljesen egyedi az arány, hogy még egy kedvező vételi pillanatban is mekkora részét hajlandó kockáztatni a megtakarításainak. Ezt a kérdést érdemes őszintén végiggondolni saját magunkban. Lehetőleg többször is. Érdemes figyelembe venni, hogy az életünk melyik szakaszában járunk, milyen kilátásokkal és várakozásokkal rendelkezünk akár a vagyoni, akár a különböző élethelyzetekre vonatkozóan. Milyen múltbeli tapasztalataink vannak, hogyan reagáltunk, ha valamilyen veszteség ért minket?

És ha mindezt végiggondoltuk, valószínűleg két hibát követtünk el. Kutatások bizonyítják, hogy a várakozásainkban jellemzően az indokoltnál pozitívabbak vagyunk. Valószínűleg rózsaszínebb képet festettünk magunk elé a reálisan várhatónál, így indokolt egy kicsit óvatosabbnak lennünk a megtakarítások tervezésekor. A másik hiba, hogy a kockázatokat az indokoltnál jobban kerüljük. Ez igaz az emberiségre úgy általában. Ehhez jön még hozzá, hogy itt Kelet-Közép-Európában kulturális okokból kifolyólag jóval kevésbé vagyunk komfortosak a részvénytartással, a háztartások megtakarításaiban arányaiban jóval kisebb arányt képviselnek a részvényjellegű megtakarítások, mint nyugaton. Így indokolt lehet tágítani a komfortzónánkon, és a tervezetthez képest egy kicsivel több kockázatot vállalni.

Pénz

Fontos