A szerző az OTP Alapkezelő makrogazdasági elemzésért felelős vezérigazgató-helyettese.

Az idei második negyedévben elsősorban a fejlett országok, USA, az Egyesült Királyság és az euróövezet újranyitása, a korlátozások feloldása és az eddig soha nem látott volumenű fiskális és monetáris stimulus vitte előre a világgazdaság kilábalását. Azonban egyre több jel mutat arra, hogy az első nagyobb felpattanáson már túl vagyunk és lassulásra kell felkészülni az év második felében.

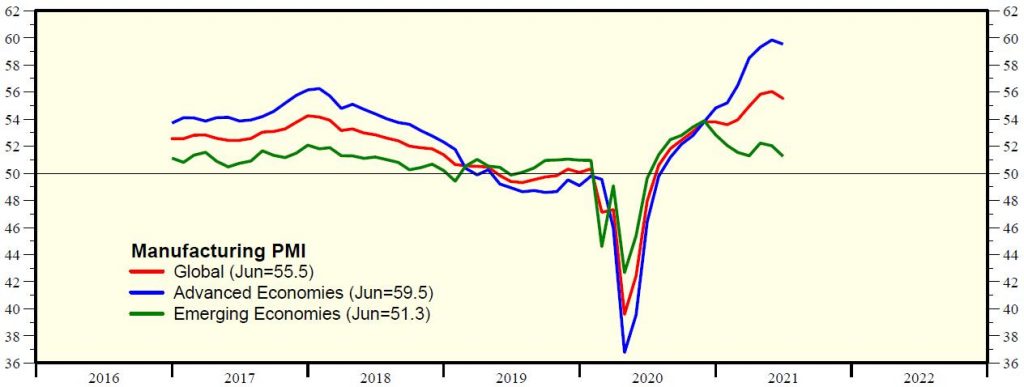

A Magyarországot is magába foglaló feltörekvő országok jó részében eddig a kilábalás üteme jóval elmaradt a fejlett országoktól, amiben szerepet játszottak a feltörekvő, főként ázsiai országokat a fejletteknél sokkal jobban sújtó ellátási láncokban keletkezett zavarok, illetve a lakosság COVID-19 elleni oltásának késedelme. Ezt illusztrálja az alábbi ábra.

A feldolgozóipari beszerzési menedzser index (angolul: „purchasing manager index”, vagy PMI) alakulása a fejlett (kék), és a feltörekvő (zöld) országokban, illetve globálisan (piros). A PMI-t a gazdaság állapotának jelzésére használják, 50 pont felett bővülést, alatta szűkülést jelez.

Forrás: www.yardeniresearch.com, JP Morgan, Markit and Haver Analysis

Vakcinafüggő részvénypiac

Múlt novemberben az első sikeresen tesztelt vakcinák megjelenése megadta az indító jelet egy fergeteges részvénypiaci emelkedésnek. Ezt egy jó ideig elsősorban a ciklikus részvények vezették.*Ebbe a csoportba olyan cégek részvényei tartoztak, amelyek profitabilitása rendkívüli mód függ a gazdasági ciklus alakulásától, bele értve többek között az ipari cégek, autógyártók, pénzügyi cégek, nyersanyag termelők részvényeit.

A részvénypiacok emelkedését, ahogy az a kilábalási időszakok kezdeti időszakaira jellemző, a remény hajtotta előre. A reményt ebben az esetben az táplálta, hogy a fejlett országokban a lakosság gyors beoltásával, ha a vírust nem is sikerül kiiktatni, annak a valószínűsége jelentősen lecsökken, hogy újra a gazdaságot megbénító korlátozásokat kelljen bevezetni.

E remények mindeddig jelentős részt beigazolódni látszottak. Az oltási programokban kezdetben a hazai anyagra is támaszkodó Egyesült Királyság és az Egyesült Államok járt élen. Az eurózónában, ahol az oltási programok kicsit lassabban indultak, mostanára szintén felzárkóztak és egyre több országban emelkedik 60% fölé a beoltottak aránya.

Az első félévben a részvénypiacok új csúcspontokra léptek a főbb gazdaságokban, az amerikai dollár csökkenő tendenciát mutatott, és az inflációs várakozások növekedtek, részben az olajár jelentős emelkedése következtében. Az idei első félévben az S&P 500 index *piaci érték alapján a legnagyobb, tőzsdén jegyzett amerikai vállalatok indexe 14%-kal nőtt, míg a 10 éves amerikai kincstári hozam 1,47%-ra nőtt a tavalyi év végi 0,91%-ról. Az északi-tengeri Brent nyersolaj ára ugyanebben az időszakban hordónként 75 dollárra emelkedett 51 dollárról. Az érték alapú (azon belül főként ciklikus) részvények pedig hosszú idő után először felülteljesítettek a magasan árazott, jellemzően a technológiai szektorból származó növekedési részvényekkel szemben.

Visszatérő bizonytalanság

Bár a fellendülésnek még korántsem járunk a végén, a főbb gazdaságok újranyitása és az amerikai és európai oltási programok felfutása után némi bizonytalanság jeleit lehet látni a piacokon.

Az idei év első felét a pénzügyi piacokat a következő három, általánosan elfogadott befektetői nézet jellemezte:

- A globális gazdaság fellendülése még egy jó ideig töretlenül folytatódik. A fellendülést kezdetben Kína és az Egyesült Államok vezette, ahol korábban oldották fel a korlátozásokat, és kis késedelemmel az eurózóna is bekapcsolódott.

- A jegybankok továbbra is folytatják az extra laza monetáris politikát. A Fed mérlegének csökkenését, és az esetleges kamatemelést kényelmes távolságban, 2022 végére illetve 2023 utánra várta a piac.

- Az infláció, amelyet a gazdaságok újranyitásakor megjelenik, várhatóan átmenetinek bizonyul, ahogy a Fed narratívája sugallja.

A piaci várakozások most júliusban azonban változni kezdtek a fenti három befektetői nézettel kapcsolatban.

- Több jel szerint a befektetők kevésbé biztosak abban, hogy fenntartható a globális GDP szilárd növekedése, és jelentősen megnőtt az esélye, hogy a növekedés az elemi erejű felpattanás után már túl lehet a csúcsán.A növekedési várakozások változására utalhat, hogy egy törés következett be július 7-e körül az amerikai 10 éves kötvényhozam emelkedő trendjében. A 10 éves hozam éve elején az inflációs (és növekedési) várakozások erős emelkedésével összhangban a 2020 decemberi 0,9% körüli szintről februárra 1,7% körüli szintre emelkedett, június végéig 1,45% körül konszolidálódott, majd július elején 1,3%-ig esett. Ez nem igazán illik a mindeddig domináns inflációs/növekedési narratívába és arra utalhat, hogy a kötvénypiac várakozásai módosultak, és

a kötvénybefektetők a növekedés mérséklődésére számíthatnak.

Szintén a növekedési kételyek megjelenésére utal, hogy az elmúlt hetekben korrekció következett be a ciklikus részvényeknél, különösen a nyersanyagtermelő szektorban.

A növekedési kételyek egy lehetséges oka egy új vírus variáns, a delta rohamos terjedése a világ számos pontján. A félelem forrása az, hogy a különösen fertőző variáns elterjedése ismételten lezárásokhoz vezethet, és visszavetheti a kilábalás ütemét.

Ezek a félelmek csak részben tűnnek indokoltnak. Az eddigi tapasztalatok arra utalnak, hogy legalábbis Európában, illetve a fejlett országok jó részében az egészségügyi és gazdasági következmények jóval kevésbé lesznek kemények, mint akár idén tavasszal. Annyi már most látható, hogy a delta variáns terjedése lassíthatja a szolgáltató szektorok (különösen a turizmushoz kapcsolódó szolgáltatások) kilábalását. Az eddigi adatok alapján főként a jelentős átoltottság eredményeként nem tűnik valószínűnek, hogy olyan kemény lezárások fognak következni Európában, mint télen és tavasszal az alfa variáns terjedése idején. Részleges lezárások azonban nem csak elképzelhetők egyes országokban az eurózónában, de egyes országokban már el is kezdődtek.

Kanári a bányában

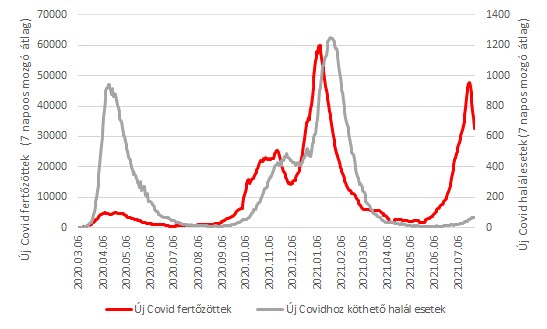

A delta variáns (amely már kb. 100 országban jelen van), Európában kezdetben az Egyesült Királyságban vált domináns vírus változattá, majd erősen terjedni kezdett az eurózóna országaiban is. *A delta variáns az angol egészségügyi hatóság becslése szerint 64% -kal fertőzőbb, mint az alpha variáns, amely maga is 40% -kal terjedőbb, mint az eredeti COVID-19 törzsek. Ugyanúgy, mint az alfa variáns esetén, az Egyesült Királyság, mint egy kanárimadár a bányában bizonyos mértékig sejteti, hogy mire lehet számítani Európa többi részén.

Az Egyesült Királyságban a fertőzések száma rohamosan nőtt az elmúlt hónapokban és közel elérte az előző csúcsokat. A fertőzések jelentős növekedése ellenére azonban a kórházi kezelésre szoruló fertőzöttek aránya továbbra is visszafogottabb, mint az előző hullámok idején, a halálozások száma pedig 95%-kal alatta marad az előző csúcsnak. Ez elsősorban a vakcinák hatását tükrözi. Az Egyesült Királyságban a felnőttek 69%-a már be van oltva, a 60 felettieknél ez az arány már 95%-os. Az is lényeges, hogy ez a magas beoltottság az idősebb korosztály esetén is bizonyítottan hatékony Pfizer és Astra Zeneca vakcinákkal történt. A vakcinák lassíthatják a betegség terjedését, de a legnagyobb hatásuk a súlyos megbetegedések gyakoriságának csökkentésében van.

Az angliai tapasztalatok tehát eddig összességében bíztatók, viszont figyelembe kell vennünk, hogy az eurózóna országaiban a 60 felettiek beoltottsága alacsonyabb szintű, mint a 95% Angliában, ezért a kontinens országaiban (az egészségügyi rendszerek kapacitásaitól függően) valószínűek bizonyos mértékű, részleges lezárások.

A delta variáns hatásai azonban vélhetően az EU-nál sokkal komolyabbak lehetnek olyan, főként feltörekvő országokban ahol a beoltottság alacsony, mint Oroszország, Dél-Afrika vagy Indonézia.

Az új COVID-19 fertőzések és halálesetek száma az Egyesült Királyságban (7 napos mozgóátlag), 2021 július 27-ig.

Forrás: www.ourworldindata.com

Kína is bezavarhat

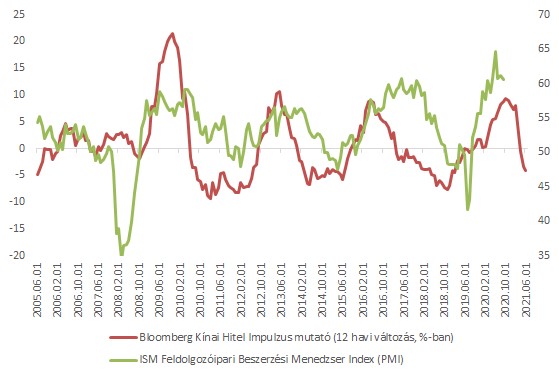

A delta variánshoz képest kevésbé van reflektorfényben egy másik kockázati tényező a növekedésre, ez inkább az ipari szektort érinti, és a kínai gazdaság lassulásával függ össze. Kína, a nagy gazdaságok között elsőként fékezte meg a pandémiát, és a válság alatt a gazdaságnak nyújtott támogatások visszafogásában is előtte jár a többi régiónak. A kínai hitel impulzus februárban még csúcson volt, de ahogy év elején számítottunk rá, az év további részében ennek jelentős mérséklődése következett be. Miután a kínai jegybank márciusban a tavalyi hitelezés szinten tartását kérte a (főként állami) kínai bankoktól, áprilisban már negatívba fordult a hitel impulzus, ahogy az alábbi ábrán látható.

A Kínai hitel impulzus, 12 havi változás, %-ban (bal tengely) és az amerikai feldolgozóipari beszerzési menedzser index 9 hónappal korábbra tolva (jobb tengely), 2006 január és 2021 június között.

Forrás: Bloomberg

A kínai hitelciklus negatívba fordulása egy átlagosan 9 hónapos késéssel többnyire a globális ipari ciklus lassulását idézi elő.

Kína lassulása egyébként nemcsak a gazdaságpolitika szigorodásának köszönhető. A pandémia óta a kínai lakosság fogyasztók is óvatosabban költik a pénzüket. Az elmúlt félévben a kínaiak számára fontos kínai ünnepeken a kínán belüli turizmus visszaesett, és még ez évben is rendre 20-40%-kal kevesebbet költöttek a kínaiak mint 2019-ben. Ez részben azzal függhet össze, hogy a kínai kis és közép vállalkozások profitabilitása az ez évben fellépő erős költség infláció miatt erős nyomás alá került. Mivel e – jórészt családi kézben levő – vállalatok felelnek a foglalkoztatottság 80%-áért Kínában, így érthető az érintett családok óvatossága.

Szintén nem segíti a fogyasztói hangulatot, hogy Kínában is megjelent a delta variáns, immár 15 tartományba, bár a kimutatott fertőzések száma még alacsony. Kínában, nem a lezárások népszerűségükre gyakorolt hatását mérlegelő politikusok irányítják a pandémia kezelését mint a nyugati országokban. A kínai stratégia a vírus teljes kiirtását tűzi ki célul, ami a gócpontok gyors izolálását és kemény utazási korlátozásokat jelent.

A kínai lassulás Európában különösen a beruházási javakat Kínába exportáló német ipart érintheti érzékenyen, bár ennek jelei még nem nagyon mutatkoznak a még mindig új csúcsokat döntő német feldolgozóipari üzleti várakozásokban.

Elzárják a pénzcsapot?

- Néhányan már az eddig korlátlannak tűnő jegybanki likviditás közeljövőben történő csökkenését várják. Az első félévben a Fed fő szándéka a rövid távú inflációs nyomás tolerálása volt, és a foglalkoztatásnak a pandémiát megelőző szintre való visszaterelésére összpontosított.Azonban az áprilisi és májusi, a várakozásokat jóval meghaladó amerikai inflációs adatokat követően, a Fed júniusi ülésén kiderült, hogy az FOMC*Szövetségi Nyíltpiaci Bizottság, amely az irányadó kamatról dönt. tagjainak nézeteiben jelentős változás történt márciushoz képest. Míg márciusban a 18 tagból csak 7 számított kamatemelésre 2023-ban, a júniusi ülés idején már 13 jelzett előre két kamatemelést 2023-ban.A héják*a kamatemelést támogatók előretörését viszonylag nyugodtan fogadta a részvénypiac, a kötvénypiac viszont nem egészen a várható módon reagált. Míg a rövid és középtávon (2-től 5-évig) megemelkedett a hozamgörbe, az öt évnél hosszabb lejáratú papíroknál csökkenni kezdett.Ez arra utalhat, hogy a kötvénypiac nem tart valószínűnek egy hosszú kamatemelési ciklust, illetve hosszabb távon arra számít, hogy az amerikai növekedés ismét 2% körüli szintre mérséklődik. Előre tekintve, ami jelentősebb hatással lehetne a részvény piacokra, az a Fed mérlegfőösszegének a mérséklését előirányzó program bejelentése lenne. Erre várhatóan a következő 1-2 hónapban kerülhet sor, amit eszközvásárlások lecsökkentése követne 2021 végén vagy 2022 elején, ha a növekedéssel kapcsolatos kép változása nem írja át közben a forgatókönyvet, és továbbra is bíztató hírek érkeznek az amerikai munkaerő piacról.

- Az első félévben kialakult piaci konszenzus harmadik eleme, hogy az inflációs sokkot átmenetinek tartják. Ez egyelőre nem ingott meg, bár előre tekintve itt is látni lehet nem elhanyagolható kockázati tényezőket. El kell ismerni, hogy az elmúlt 3 hónap ismétlődő inflációs meglepetéseit (bele értve a júniusi 5,4%-os éves inflációs adatot) Amerikában, jelentős részt valóban a pandémia utóhatásaival és az újranyitással kapcsolatos átmenti tényezők befolyásolták. E tényezők közé sorolhatók az újranyitással kapcsolatos kínálati problémák és az elmaradt kereslet bepótlásából eredő keresleti hatások. Azonban már májusban is megjelent egy strukturális hatás az amerikai inflációban, a lakhatással összefüggő infláció megugrása. Ez a komponens az árindex mintegy 40%-át, a maginfláció alapját képező kosár csaknem 20%-át teszi ki. A túlhevülő amerikai lakáspiacon, jelentős a hiány lakóingatlanokban, ami várhatóan a következő években is okozhat még inflációs nyomást a gazdaságban.

A második félévben aktívabb befektetési stratégiákra lehet szükség

Úgy tűnik, hogy a 2020 márciusában elindult és 2020 novemberében (a vakcinákkal kapcsolatos pozitív hírek eredményeként) új impulzust kapott részvénypiaci emelkedés egy érettebb szakaszába lépett és a tőkepiacokon könnyen szerezhető hozamok időszaka véget ért. A kilábalás kezdeti szakaszában az a remény hajtotta a részvény piacokat, hogy visszaáll az élet a régi kerékvágásba, ami az értékeltségek jelentős emelkedését eredményezte. Mostanára a piacok – különösen az USA-ban- már inkább drágának tűnnek a növekedési kilátásokhoz képest.

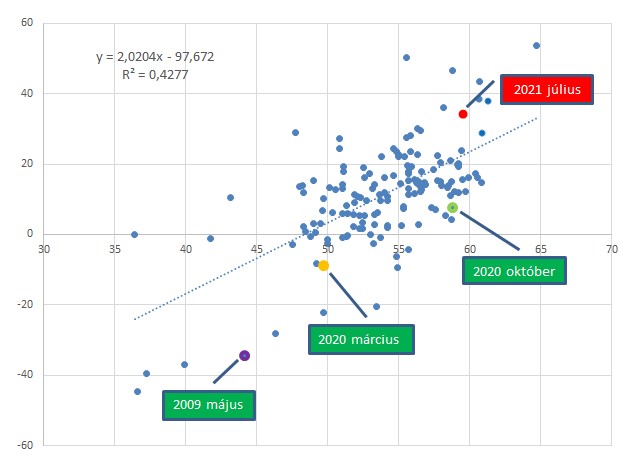

Ezt illusztrálja az alábbi ábra, amelyen az S&P500 index visszatekintő, 12 havi hozama és az amerikai ISM feldolgozó ipari PMI közötti összefüggés látható. Míg tavaly márciusban illetve októberben az S&P500 hozama elmaradt a PMI szintje alapján elvárható hozamtól, 2021 júniusában már az S&P500 hozama jóval meghaladta a PMI alapján várhatót. Bár az európai piacon, illetve egyes feltörekvő piacokon több értéket lehet találni, összességében elmondható, hogy passzív befektetésekkel indexbe a jelenlegi fázisban nehezebb pénzt keresni, mint az elmúlt egy évben. Mivel az indexek szintjén rövid távon korlátozott a növekedési potenciál és változnak a különböző szektorokat befolyásoló tényezők, aktívabb részvény szelekcióra van szükség.

Az amerikai ISM feldolgozóipari beszerzési menedzser index (PMI) az x tengelyen és az S&P500 előző 12 havi százalékos hozama az y tengelyen, 2009. január és 2021. június között.

Forrás: Bloomberg

A növekedési impulzus valószínűleg túl van a csúcspontján Kínában és az USA-ban is. Egy ilyen környezetben a ciklikus részvények mellett érdemesnek tűnik, jelenleg erős diszkonttal futó, defenzívebb (de növekedést megfizethető áron kínáló) érték alapú részvényeket (pl. az egészségügyi szektorban, vagy európai megújuló energiába fektető közszolgáltató cégek között) is felülsúlyozni a portfolióban. A nyersanyag termelő cégek és az ipari cégek egy részének esetében viszont óvatosságra ad okot a kínai hitelciklus negatívba fordulása az elmúlt hónapokban és a termelői árak jelentős megugrása a fogyasztói árakhoz képest, amely negatívan hathat az ipari profitmarzsokra.

A második félévben arra lehet számítani, hogy a piac érzékenyebbé válhat a növekedés fenntarthatóságát befolyásoló hírekre, és a bejövő adatok alapján próbálják optimalizálni az intézményi portfóliók szektorok szerinti összetételét.

E mellett a jegybanki likviditás várható csökkenése – a Fed részéről – a jegybank mérlegfőösszegének a csökkentésére irányuló program (angolul „tapering”) bejelentése lehet fontos piac befolyásoló tényező, várhatóan a következő hónapokban. A „tapering” bejelentése, várhatóan a jelenleg – a gazdaság ciklikus pozíciójához képest valamelyest alacsony hosszú kamat szint emelkedését eredményezheti ami ismét átrendezheti a különböző szektorok közötti erőviszonyokat.

A cikk megjelenését az OTP Alapkezelő támogatta.

Közélet

Fontos