(A szerző az Alapblog szerzője.)

Szinte naponta lehet olyan híreket olvasni, hogy a részvénypiacok a tavaszi kisbefektetős emelkedés után lassan eresztenek, és a befektetők a nemesfémeket, azon belül is az aranyat választják a vírus második hullámától félve. A reggeli kávé mellett fogyasztott rögtönzött piaci összefoglalók mellett üzleti magazinokban is olyan pesszimista meglátásokat lehet olvasni, amik szerint már csak a nemesfémekben érdemes bízni, hiszen azok egyaránt védenek a piaci összeomlástól és a túlbuzgó jegybankárok hiperinflatórikus pénznyomtatás mániájától is.

Először is szeretném leszögezni, hogy a piaci összeomlástól semmi nem véd meg. Ezért hívják összeomlásnak. Ha befagynának a piacok és felbomlik az összes ellátási lánc, akkor hiába van aranyrudam, ha nem lehet mire becserélni. Ilyen szcenáriókban az egyedüli csereérték a becserélt termék hasznosságában lenne, ahogy azt a történelem során már több háború sújtotta övezetben élő ember volt kénytelen megtapasztalni. Igaz, erre jelenleg nem is kell készülni.

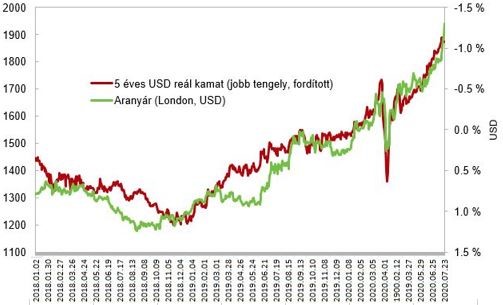

Meglátásom szerint az aranyárat jelenleg nem a recessziótól való félelem mozgatja, sőt, épp ellenkezőleg. A reálpiaci kereslet-kínálati trendek mellett épp ennyire fontos az arany befektetői vonzereje, amit általánosságban a reálkamatok határoznak meg. A reálkamatok csökkenésével természetes, hogy a befektetők alternatíva után néznek, és a zéró kuponnal rendelkező arany (és a többi nemesfém) remek alternatívát nyújthat pénzünk vásárlóerejének megőrzéséhez.

Annak bizonyítására, hogy mennyire nem a félelem határozza meg a rövid távú piaci mozgásokat, hanem sokkal inkább a monetáris politika és a bankközi piac, szeretném felhívni a figyelmet az ábrán is látható márciusi volatilis időszakra.

Ahogy a pandémia elkezdett terjedni először Európában, majd Észak-Amerikában március elején, a lezárásoktól való félelemben rengeteg piaci szereplő, azon belül is sok vállalat kezdte el halmozni a likvid eszközöket és lehívni hiteleit. Az így kialakuló dollárhiány miatt néhány nap leforgása alatt a dollár reálkamatok negatív fél százalék alól több mint fél százalék fölé emelkedtek, ami a dollár piacán a 2008-2008-2009 válság óta nem látott pénzügyi stressz jele volt. A legnagyobb sokkhatás közepette az arany ára is közel 200 dollárt esett a hirtelen eladási hullám alatt, amikor a reálkamatok növekedésnek indultak és a pénzpiaci stressz extra forrást követelt a pénzpiaci szereplőktől. Ezt követően a Fed, a korábbi válságokból tanulva, a sokkhatás láttán azonnal elindította a lazítási programját és deviza swap tendereit, hogy a külföldi vezető gazdaságok se maradjanak dollár forrás nélkül. A megújult dollárbőség és mennyiségi lazítás hatására az aranyár is szépen emelkedésnek indult.

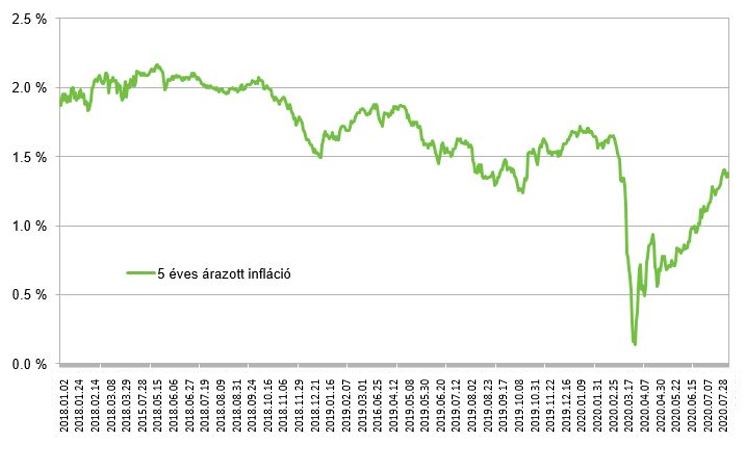

Ahogy korábban írtam, nem tudom készpénznek venni, hogy a félelem mozgatná elsősorban a nemesfémek árát felfelé. Mint láttuk, a félelem és a forráshiány eszközár deflációhoz vezet. Az aranyár elsőszámú mozgatórugója úgy tűnik, hogy a negatív reálkamat, ezt és közgadaságilag rengeteg tényező befolyásolhatja. Jelen helyzetben – fenti állításommal összhangban – meg merem kockáztatni, hogy a negatív reálkamatok épp a pozitív, vagy legalábbis kevésbé borúlátó jövőkép eredményei. Miután a Fed eszközvásárlási programjai és kommunikációja nulla közelébe szorította a nominális kamatokat, bármi inflációs várakozás a reálkamatokba fog beépülni. Egyszerűbben: fix nominális kamatok mellett azért csökken a reálkamat, mert a piac magasabb inflációt áraz. Jelenleg majdnem olyan szinten állnak ezek a várakozások, mint még a járvány előtti hónapokban.

Tehát éppen a kevésbé borúlátó, normalizálódó inflációs környezetet árazó kötvénypiac vezet a nemesfémek növekedéséhez. Jelenleg az aranyárra két veszélyforrás van.

- A kötvénypiac tényleg elhiszi, hogy hosszas gazdasági recesszió lesz, így összeomlanak az inflációs várakozások és velük együtt a reálkamatok is visszatérnek nulla közelébe.

- Ha a kötvénypiac úgy látja, hogy a gazdaság talpra áll, és lesz középtávon nominális kamat, akkor az szintén reálkamat emelkedéshez vezet.

Utóbbira már láttunk példát 2013-ban, amikor az aranyár több mint 25 százalékot esett. “Between a rock and a hard place”, ahogy az angol mondja.

Pénz

Fontos