A cikk eredeti formájában az Mfor.hu-n jelent meg.

Egy befektető minél hosszabb időre köteleződik el, annál magasabb kamatot vár el. Ökölszabály szerint akkor érdemes hosszú lejáratú állampapírt venni, ha a kamatok viszonylag magasabb szinten vannak, és arra számítunk, hogy annál csak lejjebb mennek, így nem fáj azt látni, hogy később jobb feltételekkel is vásárolhattunk volna. Értelemszerűen az államnak ezzel éppen ellentétes az érdeke, szeretné minél olcsóbban eladni a papírjait, s erre akkor tűnik a legkedvezőbbnek az idő, ha azt feltételezi, hogy később felmennek a kamatok.

Akár ez is magyarázhatja a 20 éves papírok elindításának időzítését, hiszen van esélye annak, hogy a mostani, történelmi mélységben lévő kamatszintek emelkedni fognak. Ez esetben pedig az alacsonyabb kamatozással kibocsátott állampapírok leértékelődnek, így az árfolyamuk csökkenni fog. Más kérdés, hogy ha itt is azt a metódust alkalmazza az Államadósság Kezelő Központ (ÁKK), mint a Magyar Állampapír (MÁP) Plusznál, vagyis, hogy lesz egy, a kamatfizetést követő többnapos időszak, amikor száz százalékon lehet visszaváltani e papírokat, akkor a befektetőket nem éri árfolyamveszteség.

Az kedvező az ÁKK-nak, ha nagy a kereslet az állampapírok után, hiszen akkor alacsonyabb hozammal tudja eladni a papírokat, más megközelítésben: alacsonyabb hitelkamatok mellett tudja megújítani a lejáró adósságait. Márpedig a kereslet a kamaton és a piaci hangulaton múlik.

Kiugróan magas hazai kamatok

Most a magyar papírok kamata uniós viszonylatban kiugróan magas. Az Európai Központi Bank (EKB) kimutatása szerint 2019 szeptemberében a 28 EU-tagország hosszú lejáratú, körülbelül tízéves hátralévő futamidőre számított hozamainak átlaga 0,27 százalék volt. Ennél tizenegy tagországé volt magasabb, köztük Magyarországé, amelynél az EKB 2,02 százalékos tízéves átlaghozamot szerepeltetett, ez hajszálra megegyezik Lengyelországéval. A „dwa bratanki” hozamainál csak Romániáé volt magasabb az unióban, 4,12 százalék. Ugyanakkor 14 tagországé a negatív tartományban állt.

Nincs tehát gond, ha a kamat alapján választ egy befektető. Ám a keresletet meghatározó másik tényező, a piaci hangulat is kedvezőnek tekinthető, a kockázatvállalási hajlandóság az amerikai-kínai kereskedelmi tárgyalások első fordulójának sikeres lezárása miatt magasabb az elmúlt hónapokhoz képest, ami azt jelenti, hogy a pénzeiket lehetőleg minél magasabb hozammal fialtatni szándékozók a gyengébb hitelminősítéssel rendelkező országok papírjait is bezsákolhatják. Így Magyarországéit, amelynek ugyan egyre jobbak a makrogazdasági mutatói, ám ezeket a kormány várakozásai ellenére az elmúlt hónapokban a három nagy nemzetközi hitelminősítő közül kettő, a Moody’s és a Fitch sem tartotta elegendőnek ahhoz, hogy a befektetésre ajánlott kategórián belül még magasabb osztályzatot adjon.

Azért is lehet előnyös az államnak minél hosszabb távra elköteleződnie, hiszen ez esetben például 20 éven át csupán a kamatot kell fizetnie, a tőkét majd csak 2041-ben kötelező törleszteni, így addig az adósságszolgálata is alacsonyabb lehet. Magyarul, levegőhöz juthat az államkassza. Ez fontosabb szempontnak tűnhet most, mint az, hogy a piaci kamatok alakulása miatt az állam jól vagy rosszul jár-e a mostani kibocsátással.

Milliárd forintos kérdés

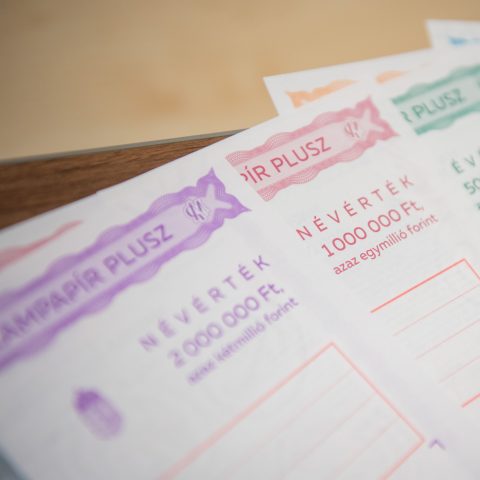

De vajon az ÁKK el is tudja majd adni e papírokat, és ha igen, mennyit? Az erősen kérdéses, hogy a MÁP Pluszra ráugrott hazai magánszemélyek majd a 20 éves állampapírokat is szétkapkodják. Közelebb állunk a valósághoz, ha azt feltételezzük, hogy sokak számára már az öt év is túl nagy ugrás volt ahhoz képest, hogy az utóbbi években általában a rövidebb, maximum egy-két éves lejáratú befektetési formákba tették a pénzüket, ahonnan viszonylag hamar ki tudták azt venni, ha hirtelen szükségük volt arra, anélkül, hogy ezen nagyot buktak volna. Pont azért voltak sokáig népszerűek az ingatlanalapok, mert viszonylag tisztes hozamot fizettek, miközben a jegyeik eladásából származó pénzhez rövid idő alatt hozzájuthattak a befektetők. E tétel igazát az idén májustól láthatjuk érvényesülni, amikortól már fél évig kell várni az ingatlanalapokba betett pénz kivételére, így jelentősen csökkent is azok ázsiója – helyettük mindenekelőtt a MÁP Pluszba áramlottak a friss, vagy más befektetésekből (a többi alap- és állampapír-fajtából) átcsoportosított összegek. Pont azért szabta az ÁKK a szuperállampapírt olyanra, mint egy látra szóló bankbetétet, hogy naponta ki-beáramolhassanak a pénzek. Vélhetően e rugalmas lehetőség – valamint a magas visszaváltási árfolyam és a kamatadó-mentesség – nélkül jóval kevesebb MÁP Plusz fogyott volna.

Visszatérve azonban a 20 éves állampapírra, az ÁKK vezetőjének szavaiból arra lehet következtetni, hogy azzal nem is a lakosságra „lőnek” elsősorban. Hanem az intézményi befektetőkre – nyugdíjalapokra, biztosítókra –, amelyek eddig is vettek és vesznek most is állampapírt, de nem olyan mértékben, mint azt az ÁKK szeretné. Ezért próbálja a potenciális vevői kört szélesíteni az adósságkezelő, s felkutatni olyan befektetőket, akik még nincsenek itt. Például – ahogy Kurali Zoltán fogalmazott – felfedeztek egy olyan ázsiai befektetői kört, amelynek nominálisan tízszer több lengyel befektetése van, mint magyar. Az ő becsalogatásuk végett hozzák létre az új, HMAX-ra keresztelt állampapír-indexet, amely a három évnél hosszabb lejáratú instrumentumok mozgását tükrözi, abból kiindulva, hogy számos befektető ma már az indexek alapján vásárol, méghozzá az azok mozgását leképező papírokból.

Méz a madzagon

Számukra kell most olyan hozamot megállapítani, hogy annak láttán megvegyék az először január 16-án kibocsátandó 20 éves állampapírt. A feltételek még nem ismertek. Ezért csak viszonyításként: az ÁKK jelenlegi leghosszabb, 2038-as lejáratú állampapírjának referenciahozama évi 2,6 százalék. Nehéz elképzelni, hogy ettől jelentősen eltérő lenne a három évvel később kifutó állampapír hozama. Márpedig, ha így lesz, akkor borítékolható, hogy az a lakosság számára kevésbé lesz vonzó – de mint azt már említettük, nem is ez az állam egyik célja, hanem az, hogy szélesítse a befektetői bázisát.

A másik pedig, hogy az állampapírok átlagos hátralévő futamidejét meghosszabbítsa. Ez jelenleg a teljes állomány esetében 3,6 év, a cél pedig az, hogy ez 4 évre emelkedjen. Persze ehhez továbbra is leginkább az ötéves lejáratú MÁP Plusz járulhat hozzá. Ezt mutatja az is, hogy a lakossági állampapírok futamideje a szuperállampapírok június elejei megjelenése előtti 1,6 évről mostanra 2,6 évre hosszabbodott – mint arról Varga Mihály pénzügyminiszter múlt heti sajtótájékoztatóján beszámolt.

A MÁP Plusz már 3 ezer milliárd forint feletti értékesítésének köszönhető az is, hogy az egy évnél hosszabb lejáratú forint-állampapírokból október végén a lakosság már többet birtokolt, 5048 milliárd forintnyit a 4755 milliárdnyi felett diszponáló külföldi befektetőknél. Míg a 20 éves állampapírokkal megcélzott másik kör tagjainál, a biztosítóknál és a nyugdíjpénztáraknál 2242 milliárdnyi volt. A legtöbbel, 7581 milliárddal a hitelintézetek finanszírozták az államot egy éven túli papírok tartásával.

A 20 éves állampapírok eladhatósága kapcsán kincstári optimizmusra adhat okot, hogy a külföldiek kisebb-nagyobb megszakításokkal, de hosszabb távon folyamatosan növelik az éven túli lejáratú forintállampapír-tulajdonukat. Az 2018 végén közel 800 milliárd forinttal volt alacsonyabb az idén október véginél, és ha kiszűrjük az átértékelődést (vagyis a kapott hozamok hatását), akkor az látható, hogy ebben az évben 550 milliárd forinttal több állampapírt vásároltak, mint amennyit eladtak. Ezzel szemben a biztosítók és a nyugdíjpénztárak egy évnél hosszabb lejáratú forint-állampapírjainak értéke az idén gyakorlatilag stagnált. De csak a hozamoknak köszönhetően, mivel 2019 első tíz hónapjában tranzakciók révén 44 milliárddal csökkent a portfóliójuk.

Pénz

Fontos