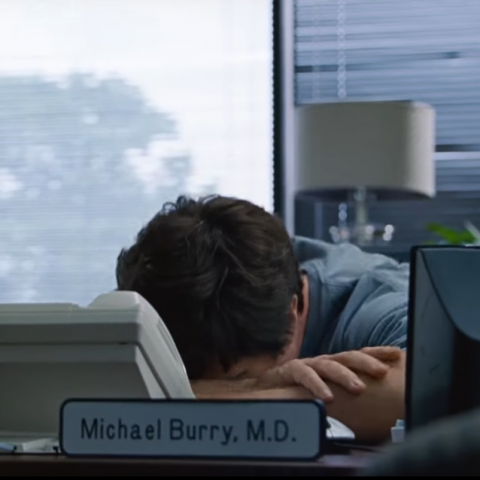

Michael Burry az utóbbi években nem nyilatkozott sokat a médiában. Az alapkezelő főleg arról híresült el, hogy Christian Bale játszotta el a szerepét A nagy dobás (Big Short) című filmben, ami visszaidézi, ahogy Burry rengeteg pénzt csinált azzal a 2007-es amerikai ingatlanpiaci válságot megelőző években, hogy a mindenki által tuti befektetésnek tartott, több ezer másodrendű jelzálogot és egyéb hitelt összecsomagoló komplex értékpapírok, a CDO-k*collateralized debt obligation ellen fogadott.

Most viszont interjút adott a Bloombergnek, amiben többek között arról beszélt, szerinte jelenleg egy elég hasonló buborék fújódik a tőkepiacokon, mint a válságot megelőző időszakban. Csak most az indexkövető passzív befektetési alapok fújják azt a buborékot, amit a 2008-as válság előtt a CDO-k (és az ezekre kötött biztosítások, az úgynevezett credit default swapok, azaz CDS-ek) fújtak.

“Mint ahogy az a buborékoknál lenni szokott, minél hosszabb ideig tart, annál nagyobb lesz a végén a visszaesés”

– mondta Burry, aki a kaliforniai Scion Asset Management vezetőjeként 340 millió dolláros portfóliót menedzsel. Burry azt is elmondta, hogy mostanában pont azért szereti kis kapitalizációjú cégekben tartani a pénzt, mert ilyenekből kevés van az indexkövető befektetési alapokban.

Ahhoz, hogy érhető legyen, hogy mi a baja Burry-nek az indexált alapokkal, érdemes röviden végigvenni, hogy mi volt 2008 előtt, és hogy mi a különbség az aktív és passzív befektetések között. A 2008-as válság előtt nagyon röviden és nagyon leegyszerűsítve az történt, hogy a nagyon laza hitelezési szabályozás miatt csomó olyan amerikai család vett fel lakáshitelt, akiknek a pénzügyi helyzete alapján nem kellett volna hitelt kapnia (nem ritkán agresszív ügynökök húzták bele őket a hitelekbe, csalásokat elkövetve). Az ő hiteleiket aztán a már emlegetett komplex, de végeredményben totálisan átláthatatlan pénzügyi termékekbe csomagolták. A kockázatot az is leplezte, hogy a hitelminősítőknek az állt érdekükben, hogy ezek a termékeknek jó minősítést kapjanak. Aztán amikor mégis kiderült, hogy a rendszer fenntarthatatlan és az értékpapírok semmit nem érnek, beindult a gazdasági világválság.

Burry szerint a jegybankok laza monetáris politikája a válság után annyira eltorzította a hitelezési piacot, hogy a kamatok egyáltalán nem jelzik jól vissza, hogy egy adott termék mennyire kockázatos. Az utóbbi években viszont ezen túl még a részvénypiacok kockázatai is átláthatatlanná váltak Burry szerint a passzív indexált befektetések elterjedésével.

Az indexek lényege, hogy piaci trendeket mutatnak. Vegyük például az egyik legnagyobb amerikai tőzsdeindexet, az S&P500-at: ennek az értékét 500 olyan nagy amerikai cég részvénye alapján számítják, mint az Amazon, a Facebook, vagy például az American Airlines. Az aktív alapok referenciaként tekinthetnek ezekre az indexekre, de a cél, hogy nagyobb hozamot érjenek el, mint amit az indexek produkálnak.

A passzív alapok viszont csak annyit vállalnak, hogy hozzák egy adott index eredményét. A passzív alapok ráadásul egyre népszerűbbek a fejlett országok vagyonos háztartásai körében, az Egyesült Államokban már a piac nagyjából 15 százaléka volt ilyen alapokban volt 2018 végén.

A passzív indexkövető alapok fő előnye, hogy olcsóbbak az aktív alapokhoz képest. Burry szerint viszont az alapkezelők mennyiséggel ellensúlyozzák az ilyen alapokból nekik járó alacsonyabb jutalékot.

És hogy hogyan viszonyulnak a CDO-k a passzív alapokhoz? Úgy, hogy nagyon sok pénzt tartanak bennük, ami egy nagyobb sokk esetén automatikusan nagyobb kockázatot is jelent. Burry szerint a nagy indexeken belül egyre több az alacsonyabb forgalomban és alacsonyabb értékben adott és vett részvény, viszont ezektől az indexálás miatt egyre több pénz függ.

Még az S&P500 sem kivétel: benne vannak a világ legnagyobb cégeinek részvényei, de 266-nak, tehát több mint a felének napi 150 millió dollárnál kisebb a forgalma. Már ez is soknak tűnik, de a világban dollár százmilliárdok vannak automatikusan ezekhez a részvényekhez indexálva. A színházban egyre többen vannak, de a kijárat nem lett nagyobb, mint amekkora a műsor elején volt

– mondta Burry.

Mindez pedig azért lehet igazán veszélyes, mert ha a passzív piacról elkezdenek kiszállni a befektetők,

akkor azzal olyan láncreakciót indíthatnak be, ami a nagy indexekben szereplő cégek részvényeinek árfolyamát, ezen keresztül pedig a teljes világgazdaságot magával húzhatja.

Pénz

Fontos